На фондовом рынке существует два типа акций: обыкновенные и привилегированные. На первый взгляд разница между ними очевидна: в префах сумма дивидендных выплат фиксирована, в обыкновенных акциях она «плавающая». Владельцы обыкновенных акций имеют право голоса, а привилегированных – нет. Но на самом деле, все немного сложнее. Согласно закону «Об акционерных обществах», между привилегированными и обычными акциями существует три ключевых отличия.

Первое отличие: дивидендные выплаты

По дивидендами подразумевается часть доходов компании, которая распределяется между владельцами акций. В статье 42 закона «Об акционерных обществах» обозначено, что дивидендные выплаты формируются из чистой прибыли и специальных фондов.

Размер дивидендов может быть установлен в виде фиксированной суммы или зависеть от объема чистой прибыли и указывается в уставе компании. Если уставом не определена точная сумма дивидендов по привилегированной акции, то она будет совпадать с выплатами по обыкновенным акциям. Размер дивиденда, в этом случае, определяется на собрании акционеров и утверждается советом директоров.

Однако бывают ситуации, когда специальных фондов для выплаты дивидендов и чистой прибыли нет. В этом случае, владельца префов получают право голоса на собрании акционеров. Варианты действий при невыплате «привилегированным» акционерам четко указываются в уставе компании.

Согласно закону «Об акционерных обществах», компания может конвертировать привилегированные акции в два вида:

- кумулятивные, которые дают компании отсрочку в дивидендных выплатах, накапливая их в виде долга. Если сроки по ним нарушаются, то владельцы префов получают право голоса.

- конвертируемые, которые предоставляют право голоса до тех пор, пока долг по дивидендам не будет выплачен.

Все действия компании в таких случаях подробно описаны в уставе компании в разделе «Дивидендная политика» и находятся в открытом доступе на официальных сайтах компаний.

Второе отличие: право голоса

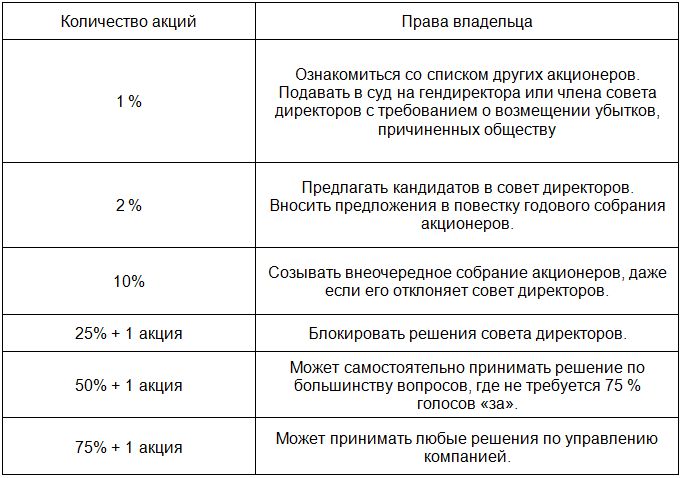

Считается, что правом голоса обладают только владельцы обыкновенных акций. При этом количество голосов соответствует количеству акций, находящихся у акционера.

Тем не менее, существует ряд тем, обсуждение которых невозможны без держателей привилегированных акций:

- ликвидация компании;

- реорганизация компании;

- внесение изменений в устав;

- дополнительная эмиссия акций или их обратный выкуп.

Третье отличие: преимущества при ликвидации компании

Если компания обанкротится, владельцы привилегированных акций получают ряд определенных преимуществ перед владельцами обыкновенных:

- привилегированные акции будут выкуплены в первую очередь, а их владельцы получат их ликвидационную стоимость;

- сначала выплачиваются ликвидационные дивиденды по префам, а держатели обыкновенных акций уже после этого получают выплаты из оставшихся денег.

Выгодно ли покупать привилегированные акции

Привилегированные акции дают возможность получать стабильные и четко прогнозируемые дивидендные выплаты, то их покупка на срок нескольких лет является оптимальным вариантом. Кроме того, цена префов несколько ниже, а рост сильнее, чем у обыкновенных акций.