Инвестор приходит на рынок ценных бумаг ради получения прибыли. Но прибыль – понятие растяжимое, ведь прирост инвестиций и в 1% и в 30% формально можно считать доходом. Так сколько же денег можно заработать на российском фондовом рынке?

Спекуляции или инвестирование?

Валютный и фондовые рынки во многом схожи, но имеются и ключевые отличия. В частности, это сам подход – инвестиционный или спекулятивный. И если на валютном рынке преобладают трейдеры-спекулянты, то на фондовом рынке больше инвесторов.

Спекуляции на фондовой бирже сопряжены с высоким риском, требующим особых навыков и подготовки. Заработать на фондовом рынке не всегда получается даже у самых опытных биржевых трейдеров. Например, если посмотреть статистику конкурса «Лучший частный инвестор», который ежегодно проводится на Московской бирже, то в 2019 году без прибыли остались 56% трейдеров, а заработать более 100 тыс. рублей удалось только 7% участников. В 2018 году без прибыли и с убытком конкурс ЛЧИ закончился для 82% трейдеров.

По этой причине, мы будем рассматривать доход от инвестиций в рынок ценных бумаг, исключив спекулятивную часть.

Инвестиции в акции и ОФЗ

Банковский депозит – это, по сути, простейший способ вложения денег. Однако, этот способ совершенно не подходит для их приумножения.

Например, в конце мая 2020 года средняя максимальная ставка по рублевым вкладам топ-10 российских банков на этом рынке, по данным ЦБ РФ, составила 5,039. Более того, на июньском заседании Банк России снизил ключевую ставку до 4,5%, а это значит, что в июне средняя ставка по рублевым депозитам находилась на уровне 4,5-4,7%.

Альтернативой банковскому вкладу является покупка облигаций федерального займа ОФЗ. Эмитентом этих облигаций является государство, что гарантирует их самую высокую надежность, а доходность по ним превышает доходность по депозитам на 2-3 процентных пункта

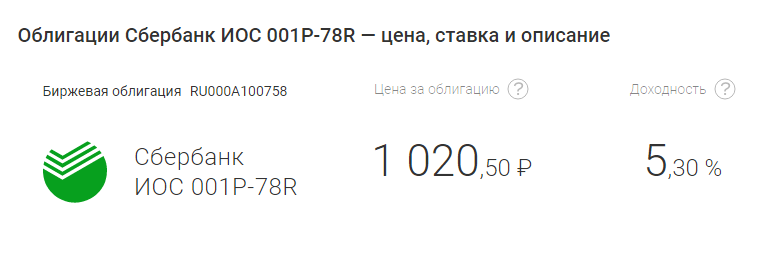

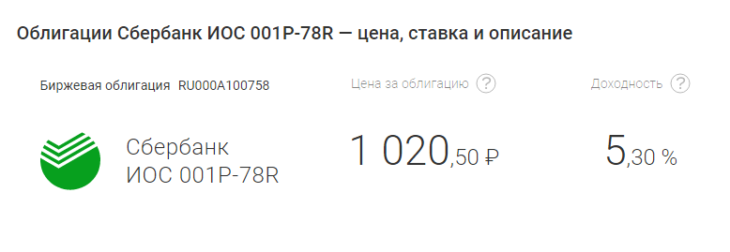

Высокой популярностью среди инвесторов также пользуются биржевые облигации крупных банков и компаний, которые обладают достаточной надежностью и хорошей доходностью. Например, ставка для рублевого депозита в Сбербанке на момент написания статьи составляет менее 4% годовых. В свою очередь, биржевая облигация того же Сбербанка RU000A100758 обладает доходностью 5,3% годовых.

Третьим вариантом инвестиций являются акции. Доходность этого актива выше, чем у двух предыдущих, но выше и риски.

Инвестор, который купил акции, имеет возможность получить прибыль от роста стоимости самих бумаг и при выплате дивидендов. Например, в период с 2001 по 2018 год акции Сбербанка подорожали на 65%, не учитывая дивиденды.

Стоит отметить, что не все акции растут такими темпами, – некоторые бумаги могут годами находиться в нешироком ценовом диапазоне. Также не стоит забывать, что к фондовому рынку применимо правило всех финансовых рынков – доходность в прошлом не является гарантией получения прибыли в будущем. Поэтому к выбору акций для покупки следует подойти с максимальной ответственностью .

Корпоративные инвестиции

Можно долго и упорно изучать варианты покупки облигаций и акций, но если времени на это нет, то процесс можно несколько упростить, купив паи ПИФ или акции ETF. Таким способом можно купить не отдельную акцию компании, а целый инвестиционный портфель, сформированный определенным образом.

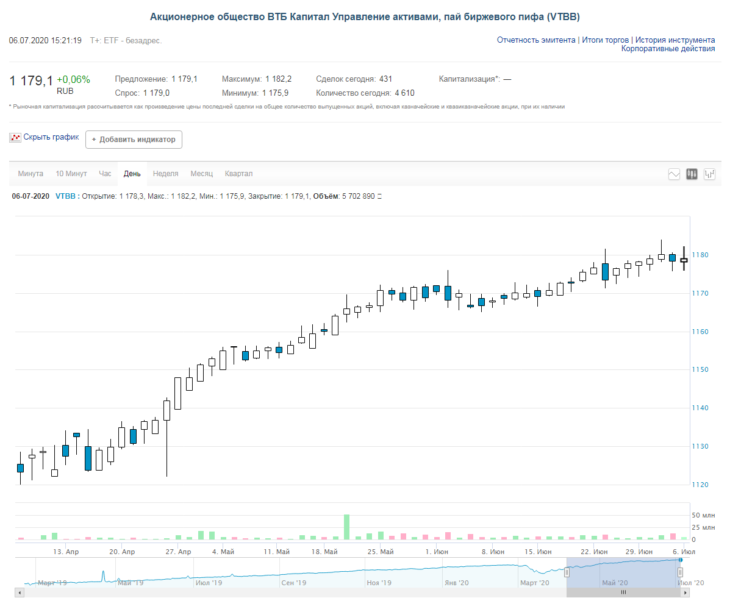

Например, на Московской бирже можно купить акции ETF FXRL, который сформирован на основе индекса РТС, или пай биржевого ПИФ VTBB в составе которого находятся бумаги из индекса корпоративных облигаций Мосбиржи.

Каждый биржевой инвестиционный фонд выпускает свои акции или паи, которые доступны частным инвесторам, по цене от 1000 рублей.

С помощью ПИФ и ETF можно диверсифицировать риски своих инвестиций, да и времени они экономят достаточно много.

Как повысить доходность инвестиций?

Российско правительство заинтересовано в привлечении как можно большего количества частных инвесторов и создает для этого самые удобные условия. В частности, для инвесторов введены налоговые льготы, с помощью которых можно увеличить доходность биржевых инвестиций.

Например, огромной популярностью у частных инвесторов пользуется налоговый вычет по ИИС, с помощью которого можно вернуть 13% от суммы, вложенной в ИИС (не более 52 тыс. рублей в год).

Сколько может заработать на бирже начинающий инвестор?

Не стоит гнаться за какими-то заоблачными показателями доходности и спешить разбогатеть к ближайшему понедельнику. Доходность инвестиций уже можно считать хорошей, если она превышает процент по банковскому вкладу на 2-3%.

Оптимальным вариантом доходности считается рост прибыли, который соответствует среднерыночным темпам. Для российского фондового рынка это примерно 15% в год (средняя доходность по индексу Мосбиржи с 2001 года). К тому же, в правильности такого подхода уверен Уоррен Баффет – легенда мира инвестиций, а уж его опыту стоит довериться. Да и о налоговых льготах забывать не стоит, а это ощутимый довесок к прибыли.

Можно ли быстро разбогатеть на фондовой бирже?

Ответ на этот вопрос – да. Как и на вопрос – а можно ли выиграть в лотерею миллион долларов. Безусловно, время от времени, какому-то инвестору или трейдеру удается сорвать на фондовом рынке огромный куш, но здесь дело исключительно в удачном совпадении множества факторов, а не в знании рынка.

Для примера, за 13 лет проведения конкурсов «Лучший частный инвестор» в них приняло участие 42 тысячи человек. И только 44 трейдера из 42 тысяч сумели получить прибыль около 1000%, но так и не смогли в дальнейшем повторить свой рекорд.

Итого

Инвестиции в фондовый рынок – это всерьез и надолго. Не стоит ждать от них взрывного роста прибыли. Доходность инвестиций будет зависеть от активов, которые выберет инвестор в зависимости от приемлемого уровня риска. В свою очередь, сам рынок предоставляет инвестору широчайший выбор активов как для самостоятельного выбора, так и в составе ПИФ и ETF.