Смотреть на перспективу, работая на фондовом рынке, – это необходимое занятие, но порой, чтобы увидеть полную картину предстоящих событий, стоит оглядеться вокруг. Важные знаки и подсказки могут оказаться ближе, чем можно себе представить.

Обучающие лекции о работе на фондовом рынке России

- Технический анализ «молодых» бумаг: акции «Мегафона»

- Акции «Сбербанка»: поспешишь – людей насмешишь!

- Паттерн «расширяющаяся формация» учит не расслабляться

- Стоит ли соблазняться сильно подешевевшими российскими акциями?

- Фондовый рынок: жизнь вне рамок или что делать, если акции покинули намеченные торговые каналы

Поэтому, время от времени, вместо построения больших стратегических планов я проглядываю основные биржевые «барометры». И стараюсь понять по ним, каких сил сейчас больше в мире – тех, которые голосуют за приход на российскую биржу «быков», или тех, которые дают вдохновение «медведям». Иногда такой анализ не только дает хороший ориентир для игроков на российском фондовом рынке, но позволяет придумать хитрые ходы по доллару, нефти, золоту, фьючерсам на российские или зарубежные индексы.

Позвольте представить вам актуальный обзор внешних индикаторов, а как вам его использовать – думаю, вы без труда разберетесь и без лишних слов.

Когда чихает Америка, простужается весь мир

Начнем с разбора американских основных индексов. Сейчас все кричат о перекупленности американских ценных бумаг и именно этим пытаются обосновать свои ожидания коррекционного падения. Но как же тогда быть с основным законом классического технического анализа – тренд скорее продолжится, нежели умрет? А главные тренды на американских индексах S&P и Dow Jones, как ни крути – восходящие (1480 и 13250 пунктов соответственно). Более того, они не просто хороши сами по себе и подбадривают американских и российских долгосрочных инвесторов, они еще и подкреплены положением медленных скользящих средних (ЕМА 100) на недельных графиках. Бесспорно, сейчас индексы чрезвычайно далеки от основных трендов, и это повод когда-нибудь к ним вернуться. Но для этого котировкам индикаторов придется сразиться с несколькими дополнительными поддержками. Для индекса S&P это, как минимум, уровень 1555 пунктов, для Dow Jones — отметки 15525, 14050, 13590 пунктов.

Посмотрев только «американцев», невозможно составить полную картинку внешнего фона. Поговорка, гласящая, что «когда чихает Америка, простужается весь мир», еще долго не потеряет актуальности. Но на российском фондовом рынке периодически возникает мода подглядывать, то за нефтью, то за азиатами, то слепо идти за долларом. Что станет модным трендом в новый раз – никогда не угадаешь. Поэтому продолжим рассматривать остальные барометры.

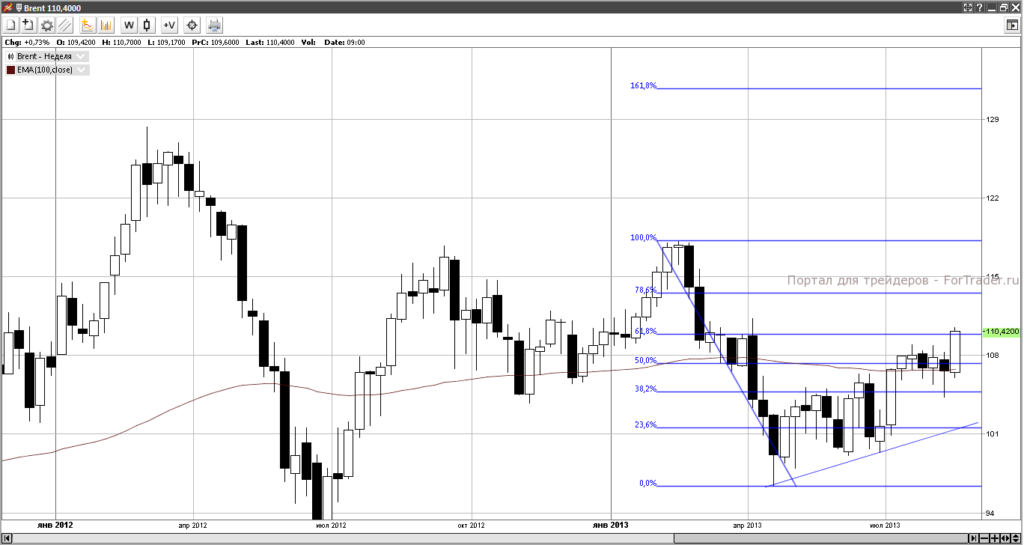

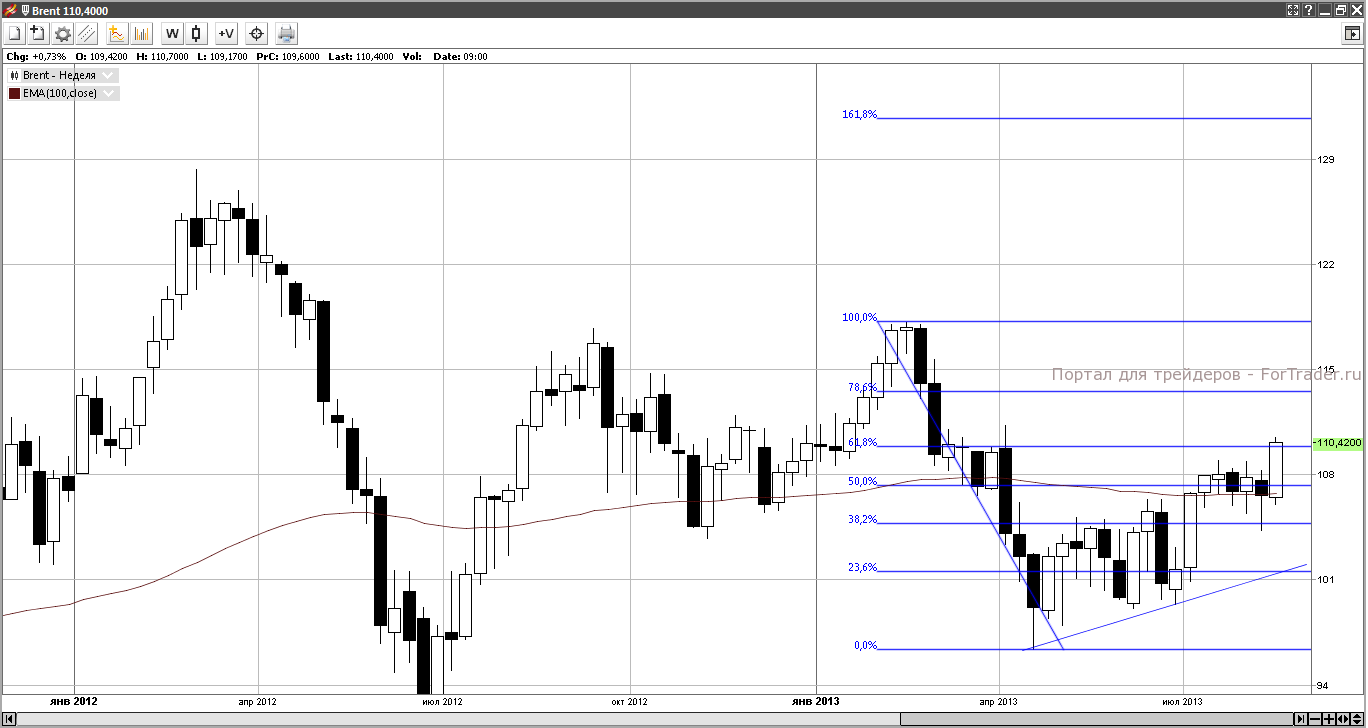

Нефть Brent: 131 доллар за баррель?

Нефть марки Brent тихой сапой стала набирать позитивные обороты. Котировка выше 110 долларов за баррель дает «быкам» не только надежду на устойчивость поддержек 105 и 102, но и открывает хорошую перспективу для роста, ибо на этом уровне лежит линия коррекции по Фибоначчи 61,8% к падению нефти с февраля по апрель 2013 года. Удержав уровень 110 долларов, нефть марки Brent может отправиться к отметке 131 доллар (Фибо 161,8%). Далекая перспектива, но о ней стоит помнить, особенно тем, кто играет на понижение цен на нефть или нефтяных акций. Сейчас такие игры актуальны только внутри дня, максимум — внутри недели.

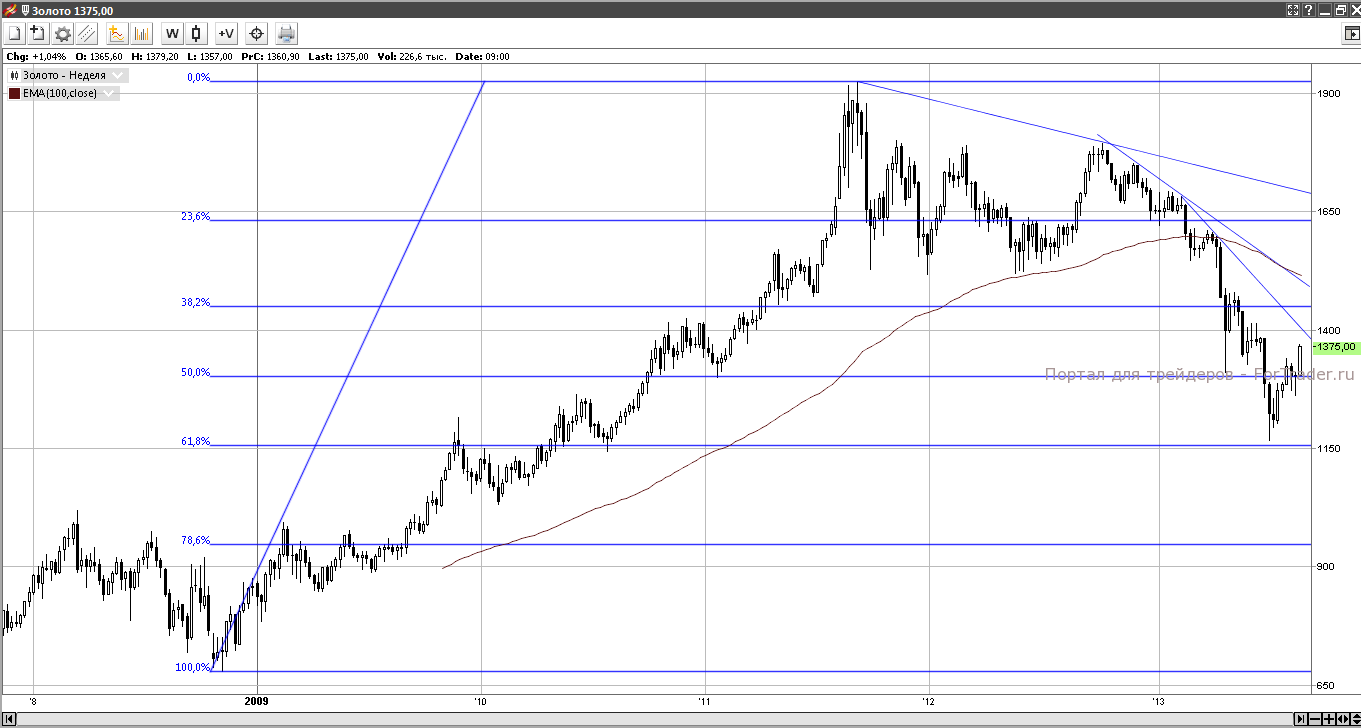

Золото: дешевизна актива – не всегда повод для покупки

Вслед за нефтью традиционно принято смотреть на золото. Я боюсь этой фразы, но график золота легко читается даже «биржевиком-первоклассником». Здесь первое впечатление самое верное. А оно у всех одинаково, что золото дешево и последний раз оно просаживалось на такое же количество процентов в кризис 2008 года. И многим кажется, что это повод для покупок. Вот здесь стоит сделать поправку на ветер. Дешевизна актива – не всегда повод для покупки. Это правило действует только при наличии многолетних восходящих трендов. У золота они есть! Так что, с определенными трудностями в районах 1400, 1520 и 1690 (уровни ежедневно тянутся ниже), но у золота есть шансы на новую волну роста.

Дорогая нефть, дорогое золото – традиционно дешевый доллар! Посмотрим, так ли это сейчас по отношению к главному конкуренту доллара – евро.

EUR/USD и USD/RUB: без однозначных выводов

Сложная картинка на паре EUR/USD. Здесь мы не сможем сделать однозначный вывод, за кого «голосует» сейчас график валютной пары – за биржевых «быков» или «медведей». Ибо здесь графическая фигура – «расширяющаяся формация». Она предупреждает о нестабильности, но никогда не дает направление. Единственно, тут можно выявить это две поддержки евро – 1,316 (ЕМА 100) и 1,283 (линия «шеи» неказистой «головы-плечи» от августа 2012 — июня 2013).

Что касается пары доллар-рубль, то здесь, как ни странно, пока перевес в сторону доллара. Как бы ни кричали биржевики о грядущих мерах по возможному укреплению рубля, я вижу по графику Si (фьючерс доллар-рубль), что хороших ходов вниз доллар делать не будет, пока жива поддержка – 32270.

Российские индексы: противоположная картина

Чтобы увидеть частные случаи поведения наших акций, стоит порой обращаться к их средним показателям – российским индексам. Обычно для этих целей я использую индекс ММВБ. Но в настоящий момент необходимо представить и индекс РТС. Из-за дорогого доллара на двух основных российских индексах картинки противоположные.

Так, на графике индекса ММВБ нет особых причин для грусти у «быков». Индикатор преодолел шестимесячный нисходящий тренд и делает его ретест. Важно, чтобы этот процесс не затягивался! Хороший рывок наверх индекс ММВБ может совершить после пробоя сопротивления 1450 пунктов (линия коррекции по Фибоначчи к нисходящему тренду с января по июнь 2013 года).

Индекс РТС пока в достаточно жестком нисходящем канале от начала года 1340–1200\1180. И если отрешиться от внешних индикаторов, я бы делала ставку на то, что индикатор будет стремиться к нижней его границе. В такой ситуации инвесторам, оглядывающимся на индекс РТС, надо быть осторожнее — восходящих больших трендов под ним нет. Можно совершать только точечные покупки в отдельных акциях. А спекулянтам представляется отличная и прозрачная возможность работы на понижение.

В итоге, можно сделать общий вывод, что большинство важнейших внешних факторов располагают к среднесрочным и долгосрочным инвестициям. Если вы нацелены на краткосрочные покупки, то ждите подвоха со стороны EUR/USD и страхуйте свои активы, номинированные в долларах. В остальном ситуация по внешним барометрам ясная, как никогда за последнюю пару лет.

Обучающие лекции о работе на фондовом рынке России

- Технический анализ «молодых» бумаг: акции «Мегафона»

- Акции «Сбербанка»: поспешишь – людей насмешишь!

- Паттерн «расширяющаяся формация» учит не расслабляться

- Стоит ли соблазняться сильно подешевевшими российскими акциями?

- Фондовый рынок: жизнь вне рамок или что делать, если акции покинули намеченные торговые каналы