Продолжим изучать классический технический анализ фондового рынка. В прошлый раз мы научились рисовать торговые каналы и торговать внутри них. И вот мы сделали так, как обговорили, но вдруг стопы-лоссы сработаны, и бумаги оказываются за пределами каналов! Что делать, как нарисовать новые цели?

Прочитать статью в PDF-журнале ForTraders.org

Ломаем стереотипы

Если вы имели дело с идеальными каналами, где главные линии параллельны, то вам повезло. Они помогут вам легко сориентироваться в рыночной ситуации. Измерьте расстояние от верхней до нижней границы канала и нарисуйте проекцию канала от точки пробоя линии поддержки или сопротивления. Вот вам и цель.

Поверили, что все так просто? Значит, вы либо не читали предыдущие статьи, либо пока не привыкли к моей манере преподавания: сначала я рассказываю о классическом виденье вопроса, а потом удивляю, ломая стереотипы. Но выбор за вами. Что вам ближе — древние книжные премудрости или практика торговли на сравнительно молодом российском рынке?

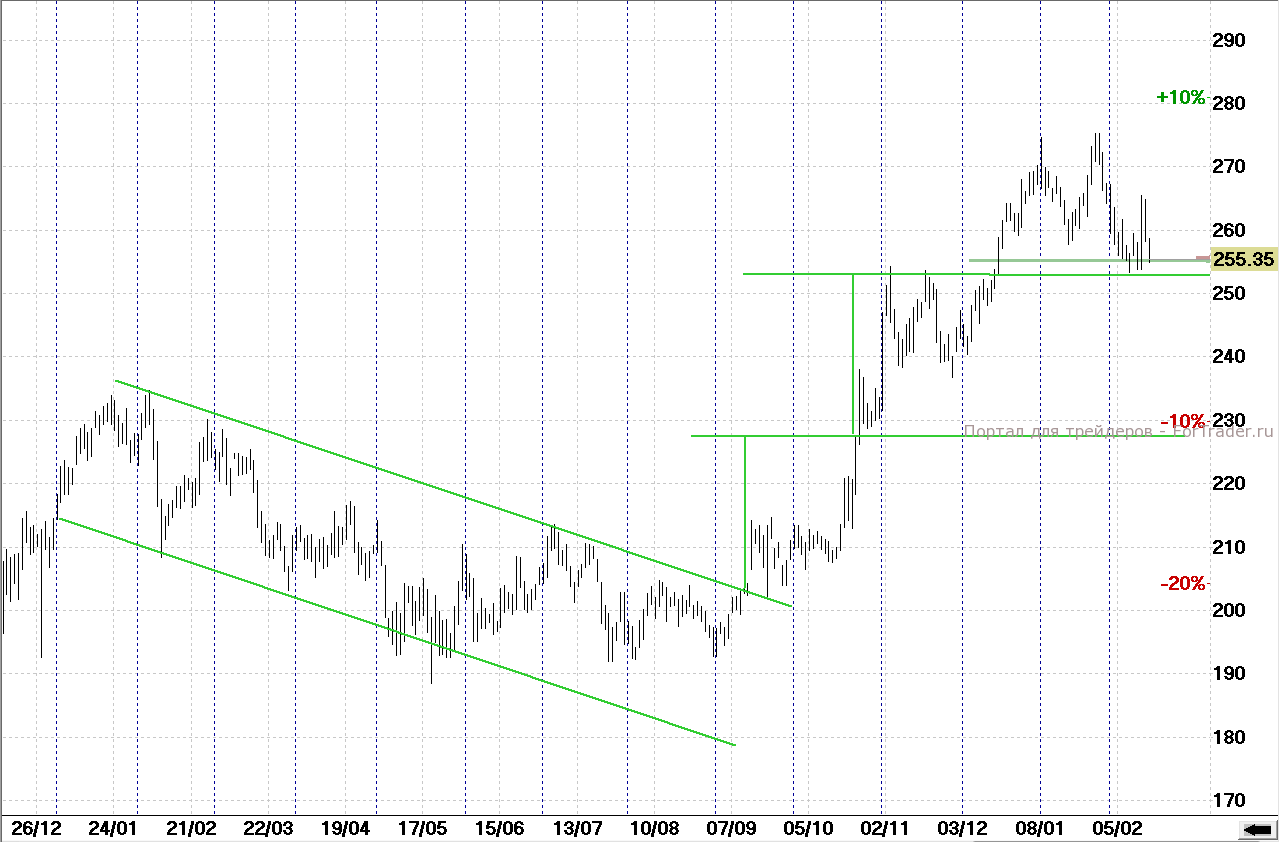

Итак, рассмотрим умышленно наивные картинки, которые должны были вызвать у вас два вопроса – что есть пробой и почему проекции смотрят против зарождающего тренда, в первом случае ограничивая падение, а во втором рост (см. рис. 1).

Что такое пробой канала?

Что касается пробоев. Ранее в статьях упоминалось, что у каждого трейдера свои критерии истинности или ложности пробоя. Общий для всех лишь ценовой фильтр, а далее — кто-то смотрит объем, кто-то ждет определенное время, чтобы бумаги закрепились за сопротивлением или поддержкой, кто-то выискивает пробои с гэпами.

По второму вопросу классический анализ предлагает рисовать не проекцию, а горизонтальный уровень.

Тем не менее, оказывается, что на практике, когда вы мало знакомы с бумагой, лучше рисовать и проекцию и горизонтальную отрисовку. После нескольких практических пробоев, вы выясните, на какой графический ориентир лучше реагируют ваши акции.

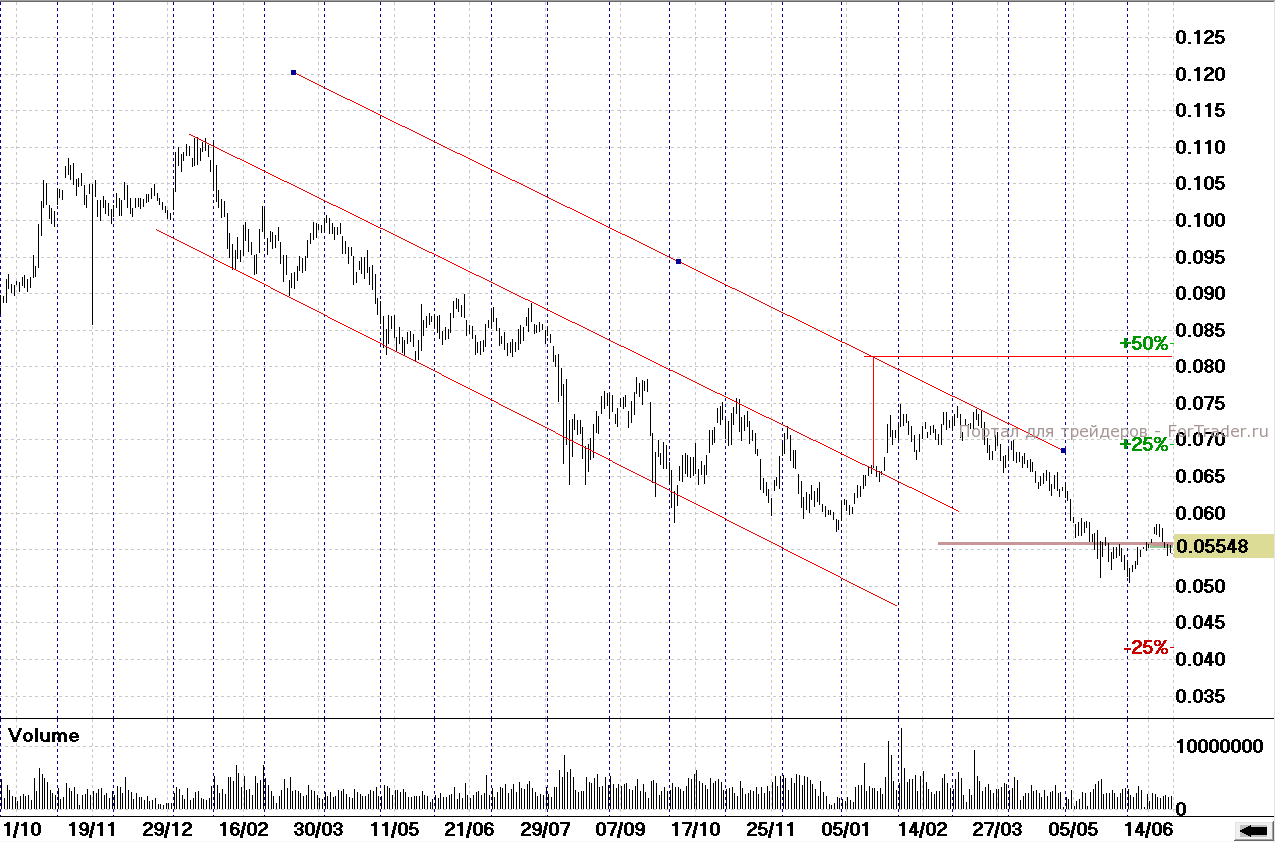

Например, в начале 2012 года акции «ВТБ» выбрали в качестве цели проекцию канала, а не горизонтальную отрисовку (см. рис. 3).

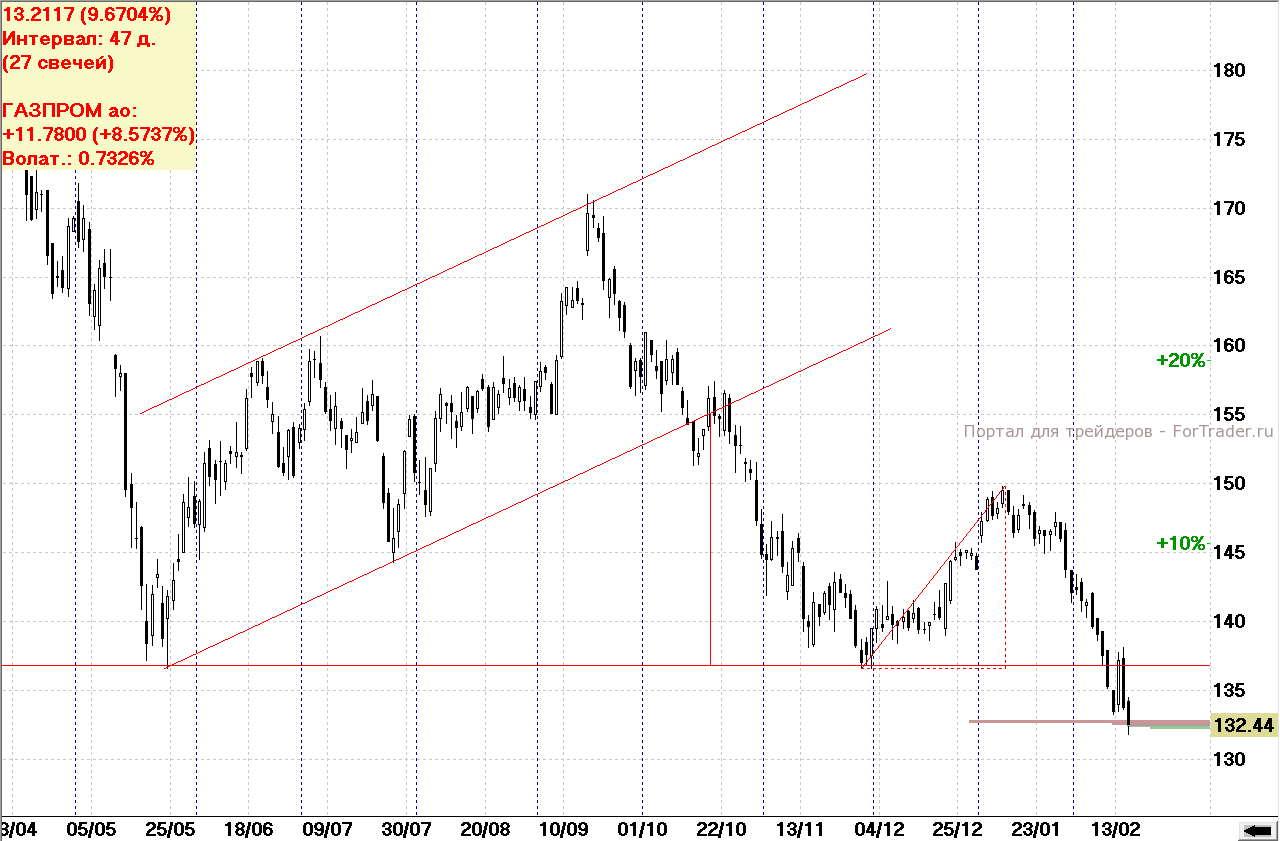

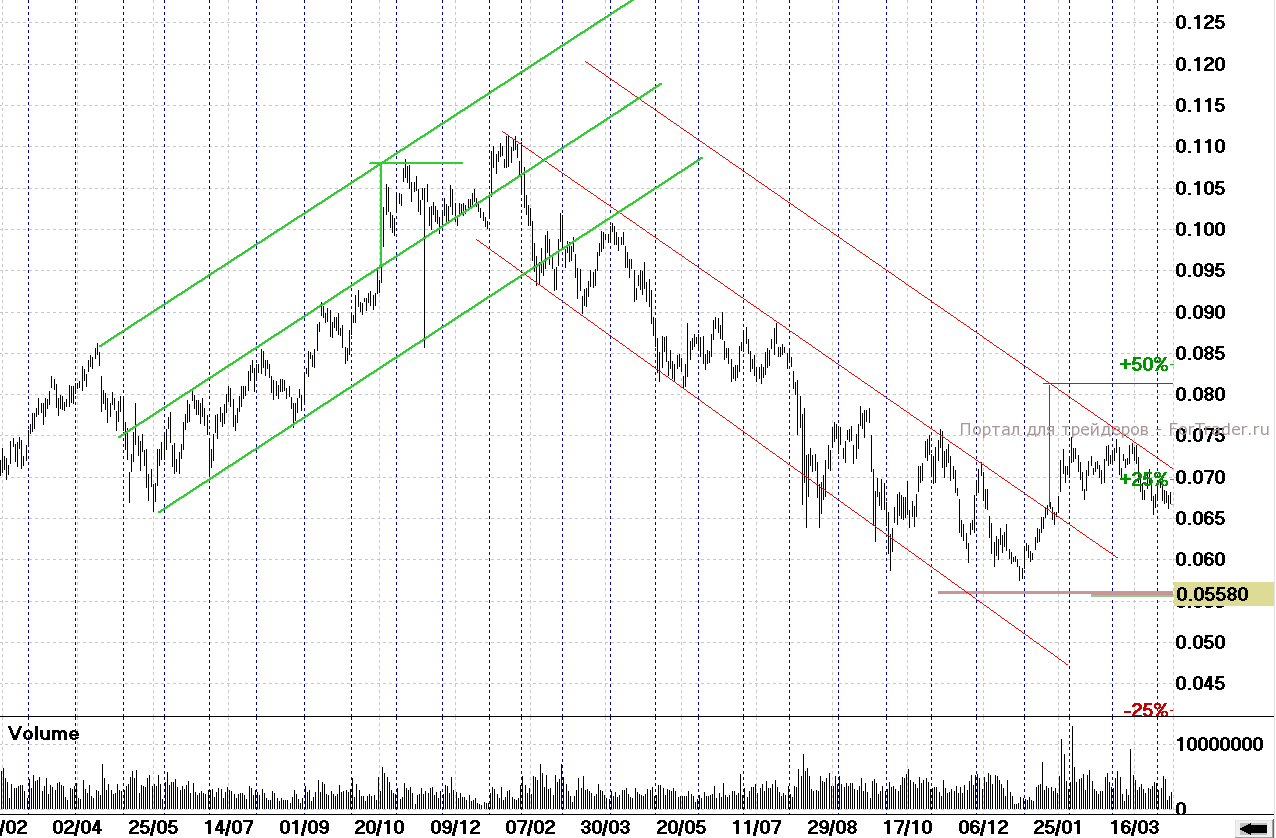

Шикарный канал на «Газпроме» после пробоя идеально увел котировки к своей горизонтальной отрисовке в конце 2012 начале 2013 года (см. рис. 4). Акции, коснувшись импровизированной поддержки, отскочили на 9,6%. Но спустя какое-то время снова отправились вниз. И что теперь мы остались без ориентиров? Нет! Что проекцию, что цели по горизонтальным рубежам можно откладывать от точки пробоя дважды. Трижды смысла нет, так как к этому времени, чаще всего выявляется самостоятельное движение.

Пробой с разворотом

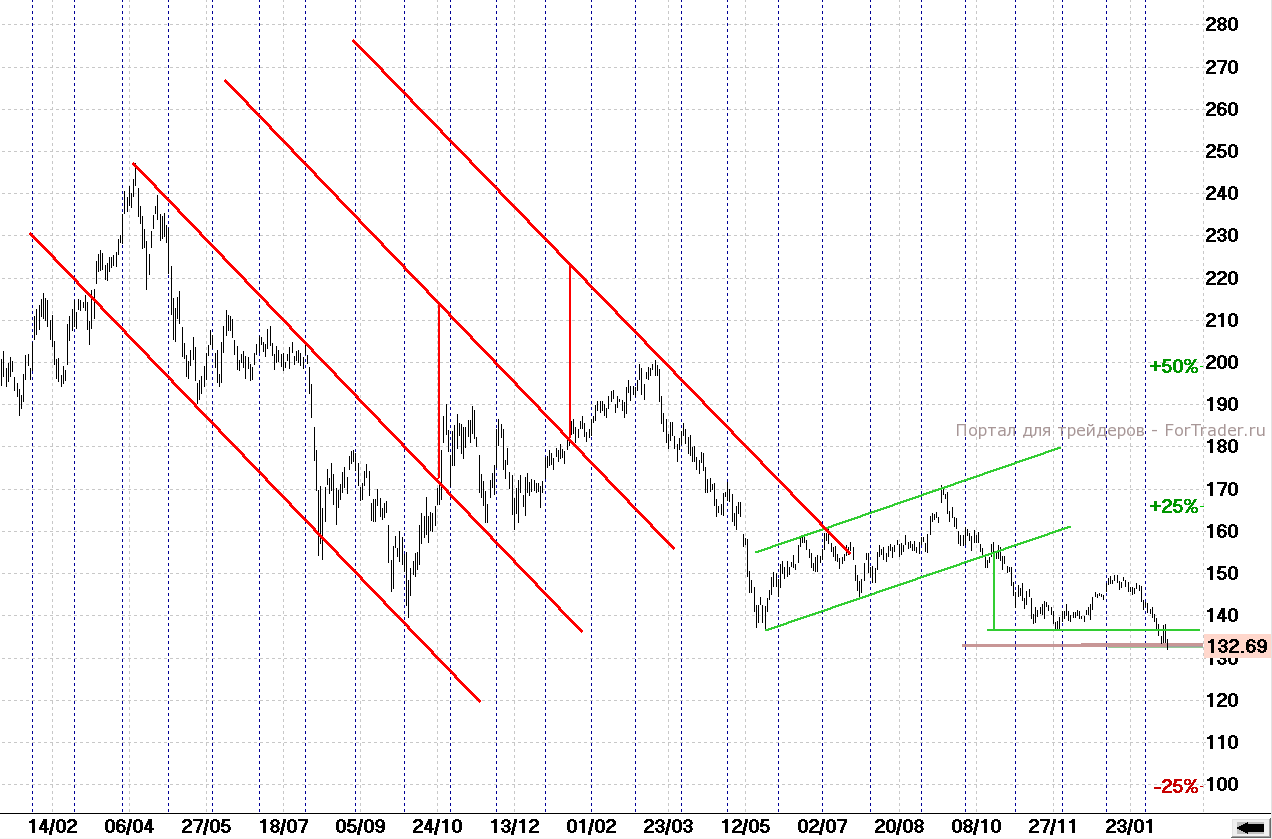

Вы увидели несколько примеров. Но на всех графиках при пробое линий канала зарождается новое движение и ломается старый тренд. А бывает, что прорывается сопротивление восходящего канала или поддержка нисходящего. Можно ли здесь использовать рассмотренные приемы? Конечно! Рассмотрим уже знакомый график «ВТБ», но историю 2010 года.

Интересно, что акции «ВТБ» и «Газпрома» предпочитают ходить, то по проекциям, то по горизонтальным отрисовкам (см. рис. 6 и 7).

Как же быть, что выбрать для ориентира? Как я уже говорила, с опытом понимание этого придет. А пока достаточно видеть цели. Если вы знаете, куда бумага может пойти, то проще поставить стоп-лоссы.