В 89 выпуске журнала ForTraders.org рассмотрены принципы торговли товарными спредами в условиях конкурентной модели рынка. Показано, что использование отрицательной корреляции двух активов позволяет повысить эффективность стратегий следования за трендом. Рассмотрены примеры торговли с использованием фильтра.

Стратегия следования за трендом: инструменты конкурентной модели

Существует условное разделение классических торговых стратегий на два принципиальных класса: стратегии возврата цены к среднему и стратегии следования за трендом. Эффективность применения системы, которая может быть отнесена к одной из групп, зависит в первую очередь от структуры рынка и свойств торгового инструмента.

Так, инструменты, составленные на основе партнерской модели «win-win» демонстрируют эффективный рынок с нормальным распределением доходности. Редкие выбросы не имеют инерционности и часто являются ложными. В качестве примеров такой модели можно привести валютные пары EUR/CHF, USD/CAD и др. Экономики, представленные данными валютами, являются тесными торговыми партнерами и практически не конкурируют за доли на рынке.

Но есть качественно отличный класс инструментов, который строится на конкурентной модели «win-lose». Помимо торговых отношений, экономики, представленные этими инструментами, являются ключевыми конкурентами за рынки капитала, азиатские регионы, или другие сектора рынка. Это относится к экономикам ЕС и США.

Также мы можем представить себе спредовые инструменты, специально составленные на основе конкурентов, например фондовый спред GOOGLE/APPLE. Подобные инструменты отличаются неустойчивостью флетового движения, которое предшествует «полетам цены» и всплескам волатильности c образованием долгосрочных трендов. Именно таким инструментам, конкурентным моделям и способам их выявления посвящена данная статья.

Выдвижение конкурентной модели

Торговая система следования за трендом, впервые предложенная в 1940-x годах Ричардом Дончианом для товарных рынков, не теряет свою актуальность. Мы рассмотрим конкурентное свойство рынка, которое позволяет значительно повысить эффективность данного типа систем. Для этого при создании инструмента предполагается использование активов-конкурентов, принадлежащих, или частично принадлежащих, единому рыночному сегменту. Противопоставление ценности этих двух активов в едином спредовом инструменте позволяет свести к минимуму рыночные риски и приблизится к состоянию рыночной нейтральности, которое столь желанно для управляющих хедж фондов.

Например, торговля спредом GOOGLE/APPLE ограничивает риски резкого обвала рынка высоких технологий (кто из нас помнит судьбу доткомов?). В данном случае, все, что нас интересует, – это соотношение ценности одной акции GOOGLE к акции APPLE. Если обе акции резко теряют в цене с образованием медвежьего гэпа, спред остается ликвиден и возможно даже вырастет в цене. В идеальном случае, когда оба актива имеют одинаковую чувствительность к рынку, спред является абсолютно рыночно нейтральным и зависит только от сравнительных характеристик активов – показателей отчетности, дивидендных выплаты, форс-мажоров и т.д. Приведем несколько дополнительных примеров модели «win-loose».

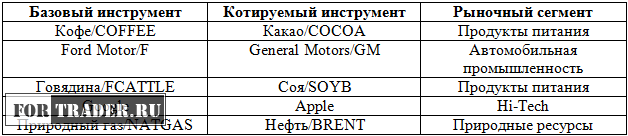

Существует несколько программных сред, позволяющих торговать спредами в рамках стратегии следования за трендом. Платформа NetTradeX, например, позволяет торговать этими спредами формально как кросс-парой валютного рынка, например EUR/CHF. Все инструменты, обозначенные в таблице, принадлежат к конкурентной модели.

Рассмотрим простую для интерпретации фундаментальную ситуацию, при которой конкуренция будет иметь ярко выраженный эффект. Как известно, использование сои в качестве заменителя мяса может создать ситуацию, при которой спрос на оба продукта взаимозамещаемый. При неизменном или медленном изменении предложения на рынке это может привести к обратной зависимости между движением ценой на фьючерс говядины и фьючерс сои. Свойство отрицательной обратной связи резко повышает вероятность образования долгосрочного трендового движения. При этом направление движения цены спреда зависит от ряда факторов: доходов потребителей, вегетарианской моды, стоимости кормов, климатических изменений и т.д.

В качестве второго примера мы можем привести рассмотрение смешанного спреда, например акций компании «Кока-Кола» и фьючерса на замороженный концентрированный апельсиновый сок, торгуемого на чикагской товарной бирже. Известно, что на данный момент натуральный апельсиновый сок в объемном выражении в среднем в 1.5-2 раза дороже газированных напитков, произведенных The Coca-Cola Company. Именно из-за этого с начала кризиса потребление концентрата апельсинового сока сократилось на 14,7%. И это происходило в то время, как выручка Coca-Cola Company стала расти более быстрыми темпами, чем в докризисное время, достигнув 50% роста за 2007-2012 гг. Если сравнивать рост цены акции #S-KO и фьючерса на апельсиновый концентрат, то ситуация является очевидной. Акции #S-KO за период 08.2007-08.2013 выросли на 46% против 2,6% для #C-ORANGE. Наиболее явно эффект замещения спроса проявляется при усилении моды на здоровый образ жизни и проведении глобальных акций, направленных против потребления газированных напитков с высоким содержанием сахара.

Проверка модели на основе корреляции

После определения основной фундаментальной идеи, мы переходим к количественной проверке в рамках стратегии следования за трендом. Один из самых доступных подходов – определение корреляции между активами на интересующем участке истории. Этот показатель может принимать значения в диапазоне от -1 до 1. При отрицательных значениях корреляции рост стоимости базового актива приводит к падению стоимости котируемого актива и наоборот. Как следствие, малое смещение цены спреда, вызванное базовым активом GOOGLE, или котируемым активом APPLE, приводит к дальнейшему движению в заданном направлении. Определение корреляции может быть произведено в любом табличном редакторе, например Excel, на основе исторических цен закрытия. Если Вы работает в популярной платформе Metatrader, то существуют модификации индикаторов, которые автоматически определяют корреляцию между активами. Единственный настраиваемый параметр – объем истории, на основе которого определяется корреляция. Выбор этого параметра зависит от предпочтений трейдера и его горизонта инвестирования.

Рассмотрим пример товарного спреда FCATTLE/SOYB – мороженая говядина/соя. Корреляция рассчитывается в среде платформы Metatrader в отдельном окне индикатора. Используется период 13 дней. 5 Мая 2014 сигнал индикатора опустился ниже критического уровня 0% в отрицательную область. В этот момент боковой коридор теряет свою устойчивость и возникает трендовое движение фьючерса на говядину.

На следующем рисунке внизу представлен дневной график парного инструмента FCATTLE/SOYB, построенный в среде торговой платформы NetTradeX.

Открытие позиции на покупку возможно после пробоя сопротивления в области отрицательной корреляции спреда. Мы видим, что индикатор корреляции используется в качестве дополнительного фильтра. Дальнейшее следование за трендом может происходить за счет перемещения уровня стоп-лосса к новым фрактальным минимумам. Как только цена пересечет стоп, или корреляции переходит в положительную полуплоскость – позиция закрывается.

Численная интерпретация

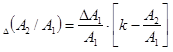

У любого вдумчивого трейдера может возникнуть закономерный вопрос: чем товарный спред интереснее классических сырьевых инструментов в периоды высокой волатильности? Мы знаем, что в случае конкурентной модели взаимосвязь активов становится отрицательной:, где коэффициент . Изменение цены спреда при этом определяется следующим соотношением:

Второй множитель представляет собой сумму двух отрицательных коэффициентов. Представим, что произошло малое отклонение цены котируемого инструмента. Представленное выражение показывает, что волатильность цены спредового инструмента выше соответствующей волатильности котируемого актива в α раз:

Чем ближе коэффициент корреляции к предельному значению -1, тем выше оказывается волатильность спреда относительно волатильности котируемого инструмента. В рассмотренном выше примере с 5 мая цена говядины выросла на 17%, в то время как спред показал доходность 44% (!) за 2 месяца. Единственная коррекция показала амплитуду 4%. Что обеспечивает устойчивость формирующегося тренда? Если цена котируемого актива по фундаментальным причинам отклонилась вверх, т.е. , то происходит падение цены базового актива и соответственно рост коэффициента . Как следствие растет цена спреда, а т.к. активы отрицательно взаимосвязаны, то продолжается рост котируемого актива и т.д. Лавинообразный рост, который проявляется в параболическом движении цены, заканчивается только после разрушения отрицательной обратной связи.

Данная стратегия следования за трендом не гарантирует Вам непрерывной череды прибыльных сделок, но позволит избежать системных рисков и одновременно не пропустить перестройки внутренней структуры рынка. Пусть конкуренты ведут войны – Ваш депозит будет расти по мере обострения конфликтов.