Фундаментальный анализ выделяет различные факторы, оказывающие влияние на валютный курс. При этом степень их значимости для обоснования рыночных колебаний различна. Так в конце прошлого века инвесторы тщательно отслеживали индикаторы денежной массы и дефицита бюджета, в первой половине нынешнего столетия они уступили место состоянию торгового баланса и динамике процентных ставок, в настоящее время внимание мирового сообщества сконцентрировано на внешнем долге и объемах государственного кредитования.

Тем не менее, следует учитывать, что все фундаментальные факторы тесно связаны друг с другом и для того, чтобы прогнозировать динамику валютных курсов на среднесрочную, либо долгосрочную перспективу необходимо понимать данную взаимосвязь. Помочь в этом может дифференциал процентных ставок.

Он представляет собой разницу между основными процентными ставками Центральных банков, которые являются важным инструментом денежно-кредитной политики. Например, если Европейский Центральный банк изменяет ставку рефинансирования, то это напрямую сказывается на размерах процентных ставок по кредитам, депозитам и прочим инструментам денежного рынка.

Влияние процентной ставки

Для того чтобы понять механизм воздействия подобного решения регулятора на валютный курс в обычных условиях можно привести параллели с реальной жизнью. Если у нас имеются сбережения, размещенные в одном коммерческом банке, а другой банк, расположенный неподалеку, увеличивает процентную ставку по привлеченным депозитам, и она становится выше той, под которую у нас открыт вклад, то имеет смысл закрыть его и перейти на обслуживание в соседний банк. Предполагается, что степень надежности рассматриваемых банков одинакова.

Международные инвесторы – это такие же люди, поэтому если в обычных условиях один из Центральных банков повышает процентную ставку, увеличивая доходность инструментов денежного рынка, то они начинают провоцировать перелив капитала из экономики одной страны в экономику другой. Но для того, чтобы приобрести более доходные активы необходимо купить национальную валюту.

Таким образом, рост дифференциала процентной ставки при прочих равных условиях приводит к росту валютного курса страны. Фраза «при прочих равных условиях» означает сопоставимость основных макроэкономических показателей двух анализируемых экономик. Прежде всего, уровней инфляции и безработицы. Ведь известно, например, что во многих развивающихся странах существенный рост индекса потребительских цен вызывает необходимость повышения ставки рефинансирования. И это отнюдь не будет означать роста заинтересованности иностранных инвесторов в увеличении вложений средств в экономику такой страны. Все же «банки должны иметь одинаковую степень надежности».

Тем не менее, даже в сопоставимых по уровню развития странах рост дифференциала процентных ставок не всегда приводит к увеличению курса национальной валюты. Например, в условиях развития экономического кризиса, уменьшение дифференциала способно привести к росту курса. Причиной этого является желание инвесторов в этот период экономического цикла не преумножить, а сохранить собственный капитал. Снижение «аппетита к риску» способствует увеличению спроса на низкодоходные валюты, характеризующиеся небольшими процентными ставками Центральных банков. Ведь чем ниже доходность, тем ниже риск.

Подобную ситуацию мы могли наблюдать в 2008 году, когда развитие ипотечного кризиса вынудило инвесторов искать «безопасные гавани» в виде казначейских облигаций США, которые характеризуются высокой надежностью. В результате возрос спрос на доллар, и курс евро резко снизился.

Таким образом, для того, чтобы понять механизм воздействия дифференциала процентных ставок на валютный курс необходимо осознавать на какой стадии экономического цикла находится мировая экономика. Так в период спада и рецессии снижение процентных ставок может привести к росту курса национальной валюты, и, наоборот, в условиях восстановления и подъема увеличение дифференциала будет способствовать повышению ее котировок.

Если заглянуть глубже, то можно понять тесную взаимосвязь процентных ставок Центральных банков и основных макроэкономических показателей. Так, на недавнем выступлении председателя Федеральной резервной системы США затрагивались вопросы необходимость сохранения основных процентных ставок на низком уровне до 2014 года.

Республиканцы критиковали ФРС за это решение, которое стимулирует развитие инфляционных процессов.

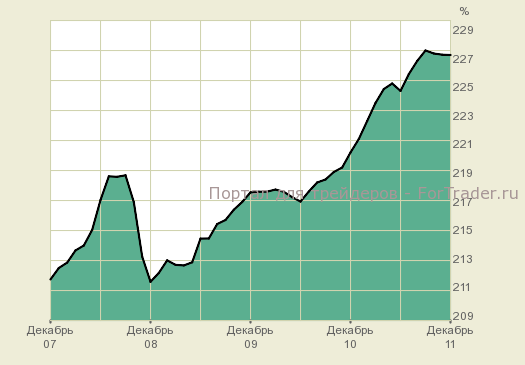

Динамика индекса потребительских цен США,%

Действительно низкие процентные ставки по кредитам хороши для потребителей, которые увеличивают спрос на товары и стимулируют, таким образом, рост цен.

Однако Бен Бернанке был неумолим: сложившиеся ставки по Федеральным фондам необходимы встающей с колен экономике: дешевые кредиты гораздо более важны американским субъектам хозяйствования, которым необходимо наращивать объемы производства. А ведь для этого нужны не только «дешевые деньги», но и рабочая сила. Поэтому проводимая денежно-кредитная политика может благоприятно воздействовать на рынок труда, состояние которого по-прежнему вызывает тревогу. Более того, низкая процентная ставка обеспечивает снижение расходов по обслуживанию государственного долга, который в США достигает 93-94% от ВВП.

Таким образом, дифференциал процентных ставок тесно связан с такими макроэкономическими показателями как инфляция, безработица, промышленное производство и многие другие.

Как подобные знания использовать рядовому инвестору?

Дело в том, что исходя из динамики развития фундаментальных факторов, можно определить дальнейшие мероприятия Центральных банков, проводимые с целью стимулирования экономики.

На верхнем рисунке приведена динамика валютной пары евро/доллар, на нижнем — разница между процентными ставками Европейского центрального банка и ФРС. Как видно из графиков, между ними существует достаточно тесная взаимосвязь.

Исходя из того, что Федеральная резервная система до 2014 года планирует оставить основную процентную ставку в покое, то дальнейшее движение валютной пары евро/доллар будет напрямую зависеть от мероприятий, осуществляемых Европейским центральным банком. И если выданных и планируемых к выдаче трехлетних кредитов не хватит для стимулирования экономики, то регулятор будет вынужден пойти на снижение ставки рефинансирования. Мне было бы не безинтересно узнать мнение читателей относительно вопроса «чем это чревато?» и «как это может воздействовать на валютный курс?».

Безусловно, строить прогнозы на основании одного лишь дифференциала процентных ставок не представляется целесообразным, поэтому в моих дальнейших материалах мы продолжим изучение фундаментальных факторов, воздействующих на валютный курс.