Прогноз динамики финансовых рынков на март

В предыдущем обзоре мы предполагали, что в феврале 2014 будет наблюдаться снижение американских фондовых индексов с одновременным укреплением американского доллара, однако, этот прогноз не сбылся.

Доллар США: отсутствие тренда

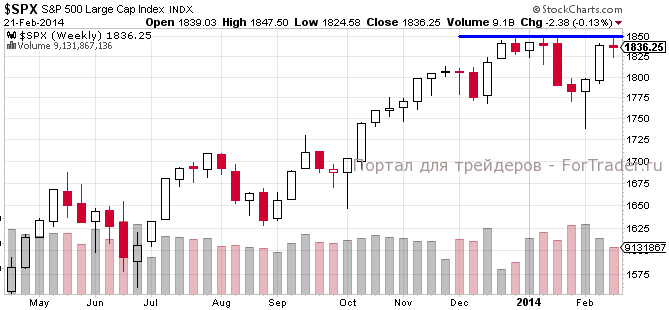

В конце января, начале февраля наблюдалось падение фондовых индексов, вскоре рынок развернулся, и за пару недель падение было полностью отыграно, рынок двигался в виде очень четко обозначенной буквы V, у которой 2-х недельное падение акций сменилось таким же 2-х недельным ростом. Далее рост остановился в связи с тем, что рынок подошел к сильному уровню сопротивления, находящемуся около значения 1850 по индексу Standard & Poor’s 500.

На основании этого графика мы можем с уверенностью утверждать, что долгосрочный тренд на рынке акций является восходящим, коррекция во второй половине января была естественной частью тренда, так как в рамках любого тренда всегда наблюдаются некоторые коррекции в противоположном направлении. В настоящий момент рынок находится в фазе консолидации и накапливает силы, чтобы рвануть вверх после пробоя уровня сопротивления 1850. Однако сейчас преждевременно утверждать, что рынок начнет рост в ближайшие дни. После того как рост остановился после достижения уровня сопротивления 1850, вполне возможно боковое движение в течение пары недель.

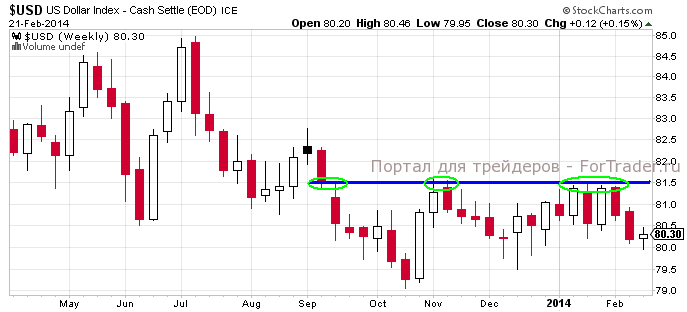

В связи с тем, что на рынке акций в настоящий момент нет четко определенного тренда, движение по американскому доллару также можно охарактеризовать как безтрендовое.

Этот график показывает нам, что тренд по американскому доллару в настоящий момент отсутствует, при этой есть четко определенный уровень сопротивления, расположенный около 81.5 пункта USDX, о котором мы упоминали еще в обзоре предыдущего месяца. В случае бокового движения на рынке акций по доллару также вероятно продолжение бокового движения. В качестве уровня поддержки можно назвать уровень предыдущего минимума по USDX, расположенный около значения 79.0 пункта.

На фондовом рынке некоторое время продержится боковик

Дальше мы рассмотрим более подробно фондовый рынок, анализ будем производить по индексу S&P500, представляющему собой 500 крупнейших компаний США. Недельный график S&P500 мы уже приводили на рисунке 1, теперь рассмотрим фондовый рынок более детально с применением некоторых технических индикаторов.

На верхней половине данного графика представлен индекс S&P500, на нижней половине находится индикатор $NAA50R. Индикатор $NAA50R – Nasdaq percent of stocks above 50 day Moving Average. Индикатор показывает процент акций, которые находятся выше своей 50-дневной скользящей средней, в расчет принимаются только акции, торгуемые на Nasdaq.

На рисунке 3 очевидна прямая корреляция между индексом 500 крупнейших акций S&P500 и индикатором $NAA50R. Смысл и принцип действия индикатора $NAA50R определяет его название: индикатор растет в том случае, когда весь рынок растет, и отдельные компоненты, отдельные акции, входящие в индекс, растут и находятся выше 50-дневной скользящей средней. Как мы видим из графика, на всех периодах наблюдался рост индикатора $NAA50R в те промежутки времени, когда рос индекс акций S&P500, и падение $NAA50R в промежутки времени, когда SP500 падал. В течение последней недели рост индикатора $NAA50R остановился, то же самое наблюдается и на рынке акций, представленном с помощью индекса S&P500. Если индикатор $NAA50R начнет расти и устремится к значениям 70-80, то с большой вероятностью мы увидим и рост всего фондового рынка.

На следующем графике мы проследим корреляцию между активностью трейдеров на рынке акций и на рынке опционов.

На верхней половине графика – индекс S&P500, на нижней половине – индикатор $CPC. Индикатор $CPC — CBOE Options Total Put/Call Ratio. Как следует из названия, это индикатор (индекс) отношения объемов опционов на продажу к опционам на покупку, торгующимся на Чикагской бирже CBOE. На падающем рынке этот индикатор, как правило, начинает расти, так как количество опционов на продажу «put option» возрастает, на растущем рынке наблюдается обратная картина, количество опционов на продажу «put option» падает, но растет количество опционов на покупку «call option». Именно такую картину мы наблюдаем с начала февраля. Более того, не смотря на остановку рост по индексу акций S&P500, индикатор $CPC продолжает снижение, что говорит о том, что профессиональные трейдеры на рынке опционов предполагают дальнейший рост фондового рынка.

Российские акции двигаются глобально

Ниже мы рассмотрим еще пару индикаторов, характеризующих движение фондового рынка.

На верхней половине графика представлен S&P500, на нижней половине графика индикатор $NAHL. Индикатор $NAHL — Nasdaq new high – new low». Индикатор показывает разницу в количестве акций, торгуемых на 52-недельном максимуме минус количество акций торгуемых на 52-дневном минимуме, принимаются в расчет акции, торгуемые на Nasdaq. Как видно из представленного графика, существует прямая корреляция между индексом S&P500 и $NAHL. Суть этой корреляции проста: чем больше акций торгуются на 52-недельном максимуме и чем меньше акций торгуются на 52-недельном минимуме, тем сильнее рынок в целом, что соответственно приводит к росту S&P500. В течение последней недели индикатор в основном находится в боковом движении, что полностью подтверждается отсутствием роста по индексу S&P500. Мы рекомендуем внимательно наблюдать за значениями этого индикатора, если он продолжит рост и пробьет уровень сопротивления, расположенный на уровне предыдущего максимума 200, то с этого момента можно будет предполагать дальнейший рост всего фондового рынка и роста крупнейшего фондового индекса S&P500.

На рисунке 6 представлен график S&P500 и график технического индикатора ATR, с периодом 14. ATR — Average True Range – технический индикатор, отражающий волатильность движения актива. Как мы видим из представленного рисунка, на фондовом рынке наблюдается четкая обратная корреляция между индексом акций и индикатором ATR. Смысл такой обратной корреляции состоит в том, что при падении рынка у участников наступает страх потерять деньги, в результате чего выход из активов и падение цены происходит намного быстрее, чем рост цены, когда участники рынка прицениваются, стоит ли покупать тот или иной актив. В случае падения рынка, все участники немедленно избавляются от активов, что приводит к тому, что значение индикатора ATR возрастает на падающем рынке и уменьшается на растущем рынке. В настоящий момент индикатор ATR находится в нисходящем движении, что означает, что участники фондового рынка не ожидают резких движений рынка, снижение ATR подчеркивает бычий настрой на рынке акций.

Заключительным графиком в сегодняшнем обзоре будет анализ возможного движения российского фондового рынка.

В верхней части графика представлен RSX – это торгуемый на NYSE фонд акций, состав которого практически на 100% копирует индекс РТС, в данном случае для анализа российского фондового рынка применен именно RSX, для того чтобы на одном временно интервале оценивать РТС и ETF EEM. Фонд EEM — iShares MSCI Emerging Markets ETF, торгуемый на NYSE фонд акций, состав которого копирует MSCI Emerging Markets Index, то есть движения фонда EEM копируют движения индекса развивающихся рынков. Как видно на рисунке 7, между российским фондовым рынком, представленным RSX, и глобальным рынком развивающихся стран, представленным EEM, существует четкая и практически 100% корреляция. Это означает, что российский фондовый рынок уже давно интегрировался в международный фондовый рынок, и движения российского индекса РТС практически не зависят от происходящих именно в России событий, но практически на 100% зависят от того, как будет двигаться глобальный рынок развивающихся стран, в данном случае представленный индексом MSCI Emerging Markets Index.

Сложно давать точные прогнозы по отечественному фондовому рынку, однако вполне очевидным является прекращение нисходящего тренда, который закончился в начале февраля. Дальнейшее движение фондовых рынков развивающихся стран во многом будет зависеть от движения S&P500: если он пробьет уровень сопротивления 1850 и продолжит рост, то с большой вероятностью рост фондовых индексов будет наблюдаться на всех развивающихся рынках, и в России в частности. Еще раз хочется подчеркнуть, что происходящее в России практически не влияет на движение фондового индекса РТС, хотя это и кажется на первый взгляд странным.

На основании приведенных в статье графиков и технических индикаторов, мы можем предположить, что в ближайшее время возможно некоторое боковое движение, как на фондовом рынке, так и на валютном рынке в отношении индекса американского доллара. В случае пробоя индексом S&P500 уровня 1850 пунктов можно будет утверждать, что с технической точки зрения начинается новая фаза восходящего тренда. Рост фондового рынка и прочих «рисковых» инструментов будет способствовать снижению американского доллара.

Статья подготовлена аналитиком компании MRC Markets Александром Шелупининым