Прогноз динамики финансовых рынков на январь

Как ожидалось, январь не принес радости трейдерам, рассчитывающим на рост акций. Так, например, на момент написания данного обзора, один из самых значимых американских фондовых индексов S&P500 находится на уровне 1790.29 пункта, что более чем на 50 пунктов ниже, чем в начале января 2014 года.

Давайте рассмотрим основные технические индикаторы и их состояние на конец января 2014, чтобы сделать прогноз движения рынков в течение февраля 2014 года.

Статья представлена в 81 номере журнала ForTraders.org

Постепенное повышение стоимости доллара

Начнем обзор с состояния индекса американского доллара USDX. Следует напомнить нашим читателям, что индексом USDX является отношение курса доллара к корзине валют стран — крупнейших торговых партнеров США. Вес каждой валюты в корзине пропорционален объему торговли США с данным государством. Исключение составляет Китай, чья валюта юань не входит в расчет, так как методология расчета индекса USDX была выработана в марте 1973 года, когда Китай не входил в список крупнейших торговых партнеров США.

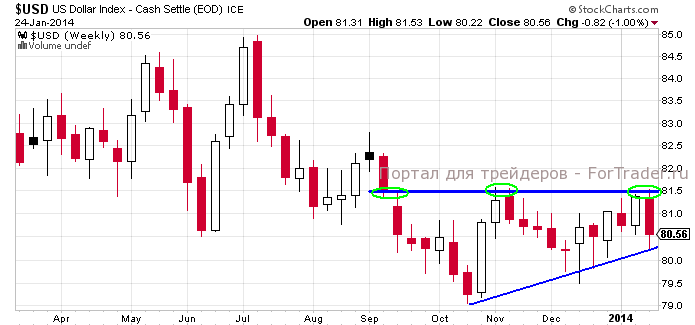

Анализируя данный график, можно увидеть, что, несмотря на падение USDX, общий тренд по доллару в течение последних нескольких торговых недель можно назвать восходящим. При этом можно легко заметить уровень сопротивления 81.5 пункта. Именно этот уровень мы упоминали в нашем предыдущем обзоре. Очевидно, если ближайшее 1-2 недели этот уровень будет преодолен, мы увидим уверенное продолжение роста американского доллара. В свою очередь, это явление повлечет за собой рост всех валютных пар типа USD/XXX и, соответственно, падение всех валютных пар типа XXX/USD.

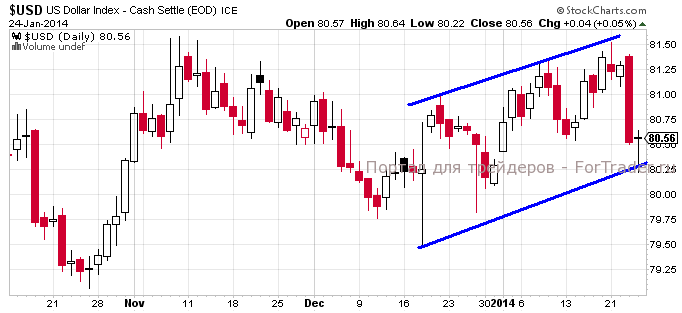

На дневном графике USDX также заметен восходящий коридор по US Dollar index, который продолжается последние 1,5-2 месяца. В ближайшее время вполне возможно движение доллара в рамках этого коридора, которое будет способствовать постепенному повышению стоимости USD.

Фондовый рынок: прогноз неутешительный

Давайте спрогнозируем движение фондового рынка на ближайший месяц.

В качестве ориентира для всего фондового рынка возьмем индекс 500 крупнейших американских компаний — Standard & Poor’s 500.

На дневном графике S&P500 совершенно очевиден пробой серьезного уровня поддержки, расположенного около значения 1815 пунктов. С технической точки зрения такой пробой поддержки однозначно свидетельствует о прекращении роста и начале нового нисходящего тренда. Это же утверждение полностью поддерживается аналогичным пробоем уровня поддержки на индикаторе $RHCOMPQ. Напомню, что $RHCOMPQ — NASDAQ high-low index. Индикатор показывает разницу между количеством новых 52-недельных максимумов за день и количеством новых 52-недельных минимумов за день, в расчет принимаются акции, торгуемые на NASDAQ. На растущем рынке количество компаний, акции которых находятся на 52-недельном максимуме, будет расти, а количество компаний, акции которых находятся на 52-недельном минимуме, будет уменьшаться. Соответственно, индикатор $RHCOMPQ будет расти при росте индекса акций и падать в случае падения индекса акций. Таким образом, данный технический индикатор подтверждает падение фондового рынка и прогнозирует его дальнейшее снижение.

Индекс волатильности $VIX, который иногда называют «индексом страха», представляет собой подсчитанную по определенной формуле стоимость опционов на акции индекса S&P500. Индекс волатильности растет, когда инвесторы ожидают сильного движения на фондовом рынке, и падает, когда трейдеры не ожидают резких движений. Индекс $VIX часто имеет обратную корреляцию с индексом акций, так как ожидания резких движений на фондовом рынке чаще бывают в периоды кризисов, чем в периоды спокойного роста. На рисунке 4 мы видим стремительный рост $VIX в последний торговый день прошедшей недели, что свидетельствует о резко возросшем опасении трейдеров и инвесторов относительно фондового рынка. Такой резкий взлет индекса волатильности свидетельствует о том, что инвесторы потеряли уверенность и не ожидают спокойного роста фондового рынка. Наоборот, они ожидают возможного сильного снижения.

На графике индекса S&P500 очевиден пробой серьезного уровня поддержки/сопротивления, расположенного около значения 1815 пунктов. Под графиком индекса S&P500 расположен индикатор $CPC — «CBOE Options Total Put/Call Ratio» . Как следует из названия, это индикатор (индекс) отношения объемов опционов на продажу к опционам на покупку, торгующимся на Чикагской бирже CBOE. Во времена роста рынка, либо во времена бокового движения, количество торгуемых в день опционов на продажу приблизительно равно количеству опционов на покупку. Однако, когда участники рынка ожидают падения, количество торгуемых опционов на продажу становится заметно больше, чем количество торгуемых на покупку опционов. Именно такую картину мы можем наблюдать на графике $CPC, который находится в восходящем тренде. Рост данного индикатора говорит о том, что профессиональные трейдеры на рынке опционов ожидают падение фондового рынка в ближайшее время.

Average True Range (ATR) – биржевой технический индикатор, в том числе и для рынка Форекс, отражающий волатильность движения актива. Как мы видим, на фондовом рынке наблюдается четкая обратная корреляция между индексом акций и индикатором ATR. Особенность такой обратной корреляции состоит в том, что при падении рынка у участников возникает страх лишиться денег. В результате выход из активов и падение цены происходит намного быстрее, чем рост цены, когда участники рынка прицениваются, стоит ли покупать тот или иной актив. В случае падения рынка, все участники немедленно избавляются от активов, что приводит к возрастанию индекса ATR на падающем рынке и уменьшения на растущем. Как мы видим, индикатор ATR(14) находится в уверенном восходящем тренде и в настоящий момент превысил значение ноября 2013. Рост индикатора ATR(14) подтверждает наши выводы о том, что на фондовом рынке начался нисходящий тренд.

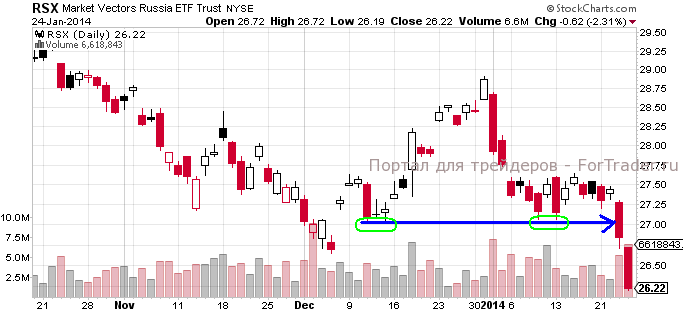

В данном случае российский фондовый рынок представлен в виде ETF RSX, который торгуется в США и представляет собой фонд акций, которые входят в индекс РТС. Движение RSX практически полностью копирует движение индекса РТС. Как видно из рисунка 7, в конце прошлой торговой недели RSX пробил серьезный уровень поддержки, расположенный около уровня 27 пунктов. С технической точки зрения такой пробой однозначно свидетельствует о продолжении падения, и как следствие, о снижение цен на российские акции в ближайшее время.

Суммируя все вышесказанное, аналитики MRC Markets приходят к выводу, что в течение февраля вероятно снижение американского фондового рынка, который в свою очередь повлечет за собой дальнейшее снижение российского фонового рынка. На фоне падения стоимости акций и прочих «рисковых» инструментов, вероятен некоторый рост американского доллара, что совместно со снижением российского фондового рынка будет способствовать дальнейшему ослаблению российского рубля к американскому доллару.

Статью подготовил аналитик компании MRC Markets Александр Шелупинин