Даже если не принимать во внимание последствия Brexit, в европейских банках назревают серьезные проблемы. В Германии положение Deutsche Bank крайне шаткое, банк достиг минимальных уровней капитализации за несколько десятилетий. От итальянских банков ЕЦБ требует сократить уровень безнадежных кредитов, в результате чего правительство Италии рассматривает возможность рекапитализации банков страны за счет бюджетных средств. Такая мера, в свою очередь, наверняка встретит сопротивление со стороны властей ЕС. Позитивный «сюрприз» может преподнести и статистика из США, способная изменить ожидания рынков в отношении повышения процентной ставки ФРС.

Как Вы считаете, способствует ли фундаментальная и техническая картина для продаж евро и фунта против доллара? На вопрос журнала Фортрейдер ответила София Вукович, аналитик компании IFC Markets.

МВФ считает Deutsche Bank самым опасным банком

— В настоящее время европейский банковский сектор переживает не лучшие времена. Процентные ставки находятся на историческом минимуме, доходность правительственных облигаций упала ниже ноля. В таких условиях банкам очень тяжело зарабатывать.

В начале июля МВФ в своем докладе назвал Deutsche Bank самым «опасным» финансовым институтом в мире. Он имел в виду, что банк больше других усиливает системные риски, поскольку на его балансе находится рекордный объем незащищенных деривативов – около 70 трлн. долл. Следом за ним идут HSBC и Credit Suisse.

Deutsche Bank относится к числу системно значимых, то есть его крах может вызвать цепную реакцию и привести к серьезному кризису в мировом финансовом секторе. О проблемах стало известно еще несколько лет назад, когда объем деривативов на балансе достиг достаточно высокого уровня. В 2014 году банк понес убытки в размере 1.7 млрд. евро, а в 2015 – уже в объеме 6.8 млрд. евро, хотя его доход и вырос на 5%.

Brexit стал для Deutsche Bank почти палачом – британский рынок обеспечивал около 20% прибыли банка. Более того, резкое падение курса фунта к доллару до 31-летнего минимума привело к убыткам по деривативам, завязанным на колебания курсов. Также в июле стало известно, что американское подразделение банка провалило стресс-тесты ФРС.

Акции Deutsche Bank упали в цене в 2 раза

В настоящее время акции Deutsche Bank торгуются вдвое дешевле, чем в начале текущего года, и в втрое дешевле, чем годом ранее. Инвесторы бегут из банковского сектора, предпочитая более надежные активы.

В Италии банковский сектор также испытывает проблемы, которые требуют срочного решения. Безусловно, проблемы итальянских банков не столь глобальны, как возможное банкротство Deutsche Bank, но они обостряют опасения инвесторов и усиливают общую неопределенность в европейском регионе. Потенциально они могут еще сильней пошатнуть позиции Deutsche Bank.

Объем просроченных кредитов достиг в Италии — 360 млрд. евро, что делает ситуацию в итальянском банковском секторе критичной. 4 июля акции третьего по величине активов банка Италии Monte dei Paschi di Siena обвалились на 14% на требовании ЕЦБ сократить объем его безнадежных активов с 24.4 млрд. евро до 14.6 млрд. евро в 2018 году. Есть вероятность, что этот банк, а также ряд других не пройдут стресс-тесты, о результатах которых станет известно в конце июля. Италия уже заявила о намерении влить в национальную банковскую систему 40 млрд. евро бюджетных средств, хотя существующие плавила ЕС этого и не позволяют.

Deutsche Bank – второй Lehman Brothers

Безусловно, краха Deutsche Bank никто не допустит. Как Германия, так и Италия будут спасать свой банковский сектор в обход европейских правил, невзирая на любые протесты Брюсселя. Главный экономист Deutsche Bank уже поддержал инициативу по докапитализации проблемных банков в Италии.

Безусловно, краха Deutsche Bank никто не допустит. Как Германия, так и Италия будут спасать свой банковский сектор в обход европейских правил, невзирая на любые протесты Брюсселя. Главный экономист Deutsche Bank уже поддержал инициативу по докапитализации проблемных банков в Италии.

В высоких финансовых кругах всё чаще сравнивают текущую ситуацию в Европе с началом мирового финансового кризиса 2008 года в США, проводя параллель между Deutsche Bank и Lehman Brothers. Соответственно, крах немецкого банка совершенно точно вызовет цепную реакцию на рынке и приведет к тяжелейшему кризису, затронув не только европейский, но и американский рынок.

Кто заплатит за спасение банков?

Спасение европейских банков тоже обойдется недешево. Помимо того, что оно ляжет на плечи налогоплательщиков, ряд европейских стран могут стремиться избежать как кризиса, так и дополнительной финансовой нагрузки, задумавшись о выходе из состава ЕС.

С учетом подобных рисков, даже крайне положительная статистика по рынку труда в США за июнь не сильно повышает вероятность роста ставки ФРС в текущем году. Напомним, что 8 июля вышли данные о росте занятости в несельскохозяйственном секторе США на 287 тысяч вместо ожиданий в 180 тысяч и после роста в мае всего на 38 тысяч.

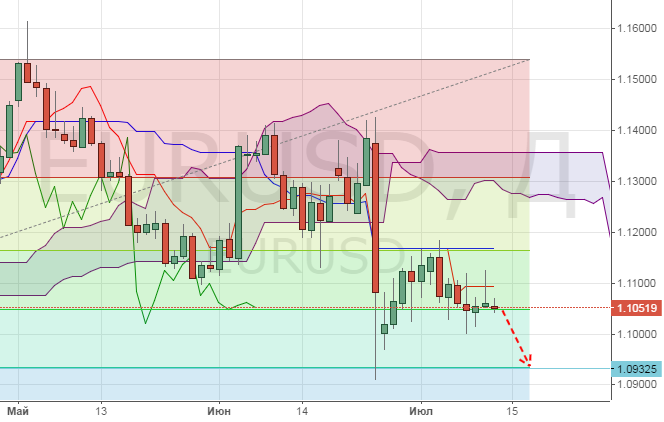

Евро и фунт продолжат падение

Фундаментально, озвученные выше проблемы негативно сказываются на курсе единой европейской валюты против доллара США. Также в последнее время в ЕС выходит не самая хорошая макроэкономическая статистика:

- профицит торгового баланса Германии сокращается,

- объем промышленного производства во Франции падает.

В итоге, МВФ понизил прогноз роста экономики еврозоны в 2016 году до 1.4% с 1.6%. Вкупе с проблемами банковского сектора и рисками распада ЕС, мы ожидаем дальнейшее снижение курса европейской валюты против американской.

Что касается британского фунта, то он всё еще находится под давлением последствий Brexit и особых оснований для его укрепления пока также не наблюдается.