За прошедший месяц фьючерсы на основные американские фондовые индексы продемонстрировали крайне разнящиеся результаты. Диапазон изменений находился в пределах от – 0,1% до 3%. Лидером торгов стал фьючерс на индустриальный индекс Dow Jones. За месяц его рост превысил 2,9%. Фьючерс на индекс широкого рынка S&P 500 оказался в менее успешной динамике, но все же смог оказаться в зеленой зоне, прибавив 1,4%. А вот фьючерс на индекс технологического сектора экономики NASDAQ понизился на 0,1%.

Прочитать статью в PDF версии журнала ForTraders.org

Покупки на исторических максимумах

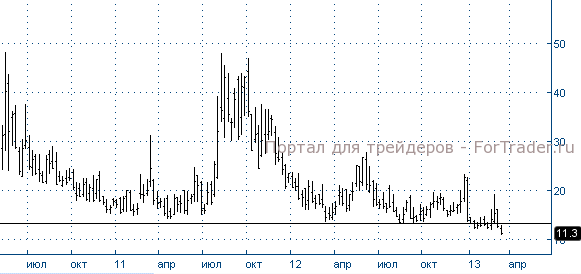

Рыночная волатильность опустилась ниже 4-х летний значений. Данный факт вызывает некоторые опасения, так как в последний раз столь низкие показатели наблюдались в 2007 году на пике роста мировой экономики. Как известно, последствия оказались плачевными для всех мировых торговых инструментов. Однако ожидать скорых разворотов не следует, ведь низкая волатильность в районе отметки 10 наблюдалась в течение 2 лет с переменными скачками выше значения 20 пунктов. Пока же это лишнее подтверждение роста рынка, которое может свидетельствовать об отсутствии опасений при покупке на исторических максимумах.

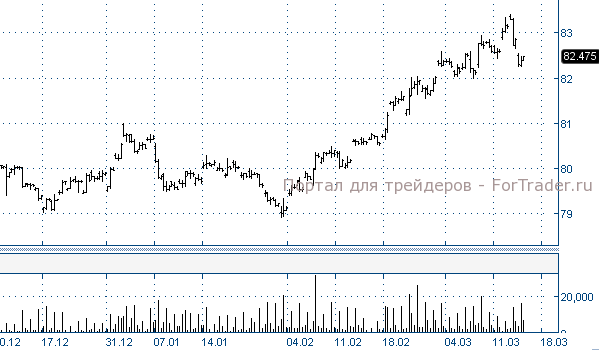

При росте фондового рынка фьючерс на американскую валюту также демонстрирует повышение спроса. За месяц показатель прибавил 2,9%, то есть достиг уровня прироста стоимости фьючерса на Dow Jones. Данный факт является нестандартным, так как корреляция фондового рынка и национальной валюты в штатах, как правило, обратная. Тренд по фьючерсу устойчивый, наблюдается небольшой спад, но пока он не свидетельствует о затухании роста. Локальный максимум 83,4 пункта является сопротивлением при дальнейшем движении вверх. Поддержкой выступит отметка 81 пункт, выступавшая ранее сильным уровнем сопротивления для фьючерса.

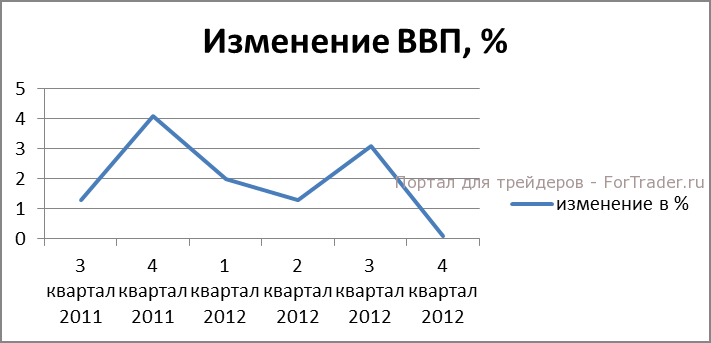

Последние данные по ВВП США указывают не незначительное повышение, которое не может свидетельствовать о возобновлении положительной динамики. Рост ВВП страны составил 0,1%, против -0,1% в предыдущем месяце. Уточненные данные дают среднюю оценку, но являются конечными. Стоит дождаться окончательных данных по данному показателю, чтобы увидеть полную картину происходящего.

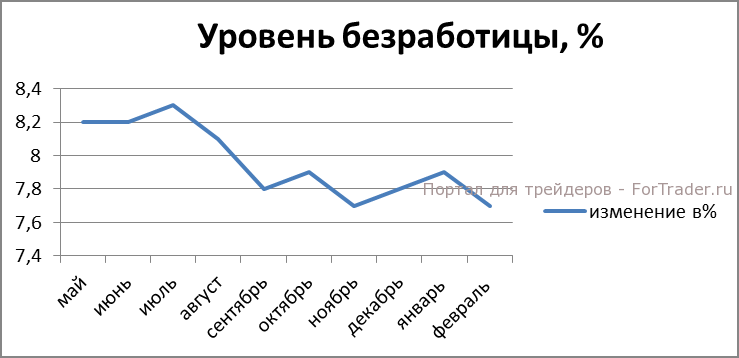

Позитивным фактором для рынка стало снижение общего уровня безработицы. Показатель снизился на 0,2% — с 7,9% до 7,7%. Снижение числа безработных оказало заметное влияние на инвесторов, так как основная цель правительства США – уменьшить данный уровень до 6,5% и ниже. Если динамика понижения будет продолжена, фондовый рынок страны получит новый импульс. К тому же, почти в 2 раза выросло число занятых в несельскохозяйственном секторе, что также указывает на улучшение ситуации на рынке труда в США.

По процентной ставке изменений также не наблюдается, и в среднесрочной перспективе мы таковых не увидим. FOMC придерживается политики возможного изменения монетарной политики только при снижении уровня безработицы ниже 6,5%. В последнее время все больше специалистов среди крупных финансистов США выступают за отмену привязки процентной ставки к безработице в стране.

Динамика индекса DAX вызывает опасения у крупнейших инвесторов

Дела в Европе обстоят несколько хуже, чем в США. Хотя динамика крупнейших европейских фондовых площадок также восходящая, в целом рынки Европы были стабильны. Значимым моментом за прошедший месяц стали выборы в Парламент Италии. Многих разочаровали их результаты, так как по итогам выборов большинство заняла партия левых, притом, что отставание от партии Сильвио Берлускони составило менее 1%, что никак не прогнозировалось ранее. Еще одним негативным фактором для евро стало обострение ситуации вокруг банковской системы Кипра. На проходившем заседании лидеров стран еврозоны было принято решение выплатить стране в качестве финансовой помощи 10 млрд. евро. Однако, взамен на это были выдвинуты неприятные для киприотов условия, основным из них стало обложение депозитов страны налогом. Стоит напомнить, что Кипр — оффшорная зона, и налогообложение депозитов приведет к их сильному оттоку, что лишь усугубит общую напряженную обстановку в регионе.

Технически главный фондовый индекс еврозоны, немецкий DAX, тестирует максимальные исторические значения, что также вызывает сильные опасения среди крупнейших мировых инвесторов. Подъем фондового рынка не обоснован, так как текущая ситуация оставляет желать лучшего. В целом по индексу технически в среднесрочной перспективе стоит ожидать возврат в диапазон 7500 – 800 пунктов. При дальнейшей просадке возможно падение к локальным минимумам на отметку 7000 пунктов.

Поддержек у индекса Dow Jones крайне много

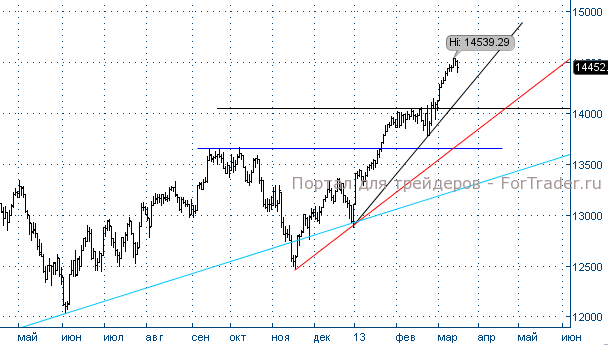

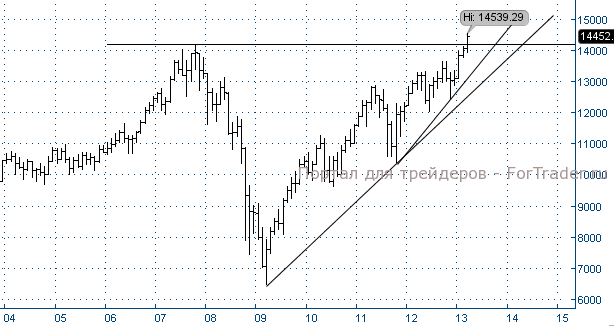

Американский фондовый рынок, в отличие от европейского, превысил исторические максимумы и на протяжении 2-х недель обновляет их. Технически индекс ушел от максимумов 5-тилетней давности более чем на 300 пунктов.

Изучая дневной график, стоит отметить, что поддержек у индустриального индекса Dow Jones крайне много. А вот явного уровня сопротивления нет, так как график еще не уходил так высоко. При этом формируется психологический уровень 14500. Наиболее сильная коррекция возможна к отметке 14100, т. е. том уровне, где индекс останавливался последний раз на продолжительный период времени.

На месячном графике индекс технически пробил максимум, что при дальнейшем закреплении выше него позволит продолжить рост к локальному психологическому уровню 15000 пунктов. Коррекция возможна к уровню поддержки 14200, где и располагался последний high. Не исключается более затяжной откат к линиям локального и глобального восходящих трендов.

Сектор основных материалов выпал из общей позитивной картины

Общее состояние американской экономики находится на вполне умеренных темпах роста. Снижение уровня безработицы и увеличение числа новых рабочих мест благоприятно сказывается на поведении почти всех секторов американской экономики. В частности лидирующие позиции заняли утилиты. Стоимость акций этого сектора в среднем составила 3,2%. На второй отметке оказался сектор здравоохранения с приростом стоимости на 2,9%. Единственный сектор, которому не удалось удержаться в зеленой зоне, стал сектор основных материалов. Акции компаний, входящий в него, подешевели в среднем на 2,3%. Столь негативная динамика является вполне закономерной.

За последний месяц стоимость фьючерсов на основные материалы заметно снизилась. Золото меньше всех подверглось спаду, в результате фьючерс на этот драгоценный металл потерял 0,1%. Наихудшие результаты продемонстрировала платина. Стоимость ее фьючерса упала более чем на 7%. Кроме того, укрепление американской валюты спровоцировало падение фьючерса на сырую нефть на 3,1%.

Остается открытым вопрос по государственному долгу Соединенных Штатов. Отсрочка по вопросу повышения потолка госдолга была определена до мая текущего года. Данное событие может вновь создать предпосылки для ухудшения ситуации на фондовом рынке, что приведет к просадке основных индексов.

Беспокойство вызывает Apple

На проходившем заседании Комитета по открытым рынкам был поставлен под сомнение вопрос о необходимости продолжения программы выкупа активов. В опубликованном протоколе заседания FOMC часть членов Комитета выступила за скорейшее завершение программы, так как, по их мнению, огромные суммы средств, задействованных в ней, расходуются неэффективно, и что есть более важные сферы для вложений.

Основные опасения направлены сейчас в сторону одного из лидеров сектора технологий компании Apple. За месяц акции компании опустились до годовых минимумов, после чего спрос незначительно вырос, слегка исправив ситуацию. При этом второй лидер сектора, компания Google, бьет исторические максимумы. В начале марта стоимость акций достигла отметки 844$ за акцию. Акции IBM также обновили исторические верхи, оказавшись выше отметки 210$. В финансовом секторе дела обстоят хуже. Рост стоимости акций лидеров сектора, банков Goldman Sachs и Bank of America, был минимален, что вновь указывает на неустойчивость сектора. В секторе основных материалов наблюдается смешанная динамика. Акции компании Chevron в марте превысили максимальные исторические показатели, тогда как акции Exxon Mobile наоборот потеряли в стоимости. Стоит обратить внимание также на сектор потребительских товаров. Стоимость акций компаний Pepsi и Coca Cola приближают к историческим максимумам, акции Procter & Gamble при этом уже торгуются выше максимальных показателей.

В целом ситуация на фондовом рынке США положительная. Однако, с точки зрения инвестирования период опасен, так как индекс еще не закрепился выше исторических максимумов, и при малейшем намеке на слабость экономики он может скорректироваться относительно долгого роста.