За прошедший месяц фьючерсы на основные американские фондовые индексы закрылись разнонаправленно. Фьючерс на индустриальный индекс Dow Jones потерял 3%. Фьючерс на индекс широкого рынка S&P 500 просел на 2.2%. Фьючерс на индекс технологического сектора американской экономики NASDAQ продемонстрировал рост, увеличившись на 1,2%.

В ближайшее время изменения процентной ставки ожидать не приходиться

На фоне глубокой технической коррекции американского фондового рынка мы наблюдаем постепенное повышение волатильности. До этого она немного снижалась, однако постепенное повышение указывает на неуверенность в ожиданиях инвесторов относительно будущего укрепления американской экономики. При продолжении коррекции рынка, можно ожидать продолжения роста индекса VIX. Нельзя забывать, что волатильность является индикатором который отражает страхи инвесторов, и при неблагоприятных макроэкономических новостях данный индикатор также может вырасти.

Фьючерс на американский доллар, вслед за падением фондового рынка, упал на 1.7%, достигнув уровня в 81 пункт. Сейчас мы не наблюдаем особого интереса среди инвесторов в отношении национальной валюты США. Помимо этого следует отметить, что падение фьючерса проходит на фоне снижающегося объема торгов по данному финансовому инструменту. С технической точки зрения мы видим, что фьючерс прекратил свое снижение и оттолкнулся от отметки 81 пункт. Однако данный уровень не является достаточно сильным, и фьючерс может продолжить движение вниз.

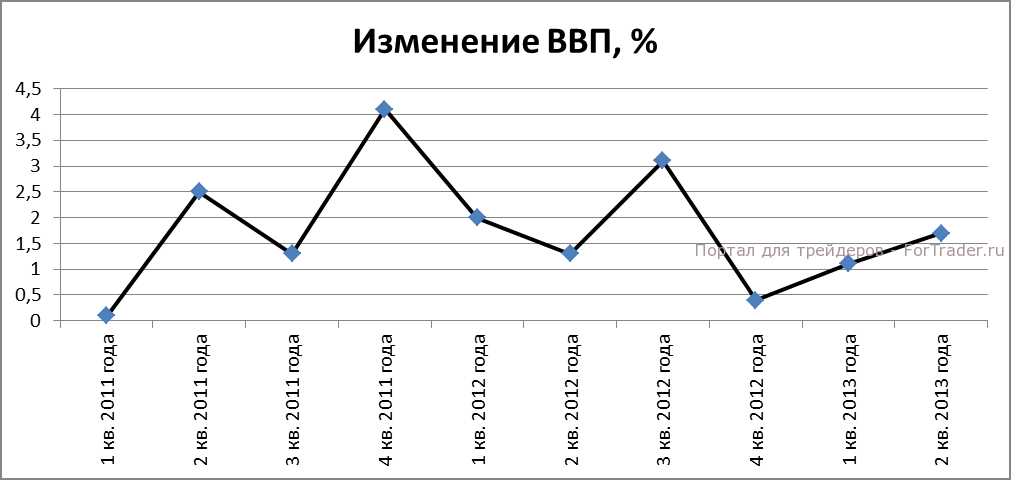

Статистика по ВВП США за второй квартал 2013 года оказалась лучше прогнозов аналитиков, которые ожидали итоговое значение в районе 1.1%, но фактическое оно составило 1.7%. На графике мы видим, что рост ВВП продолжается уже второй квартал, однако показатель не растёт необходимыми быстрыми темпами.

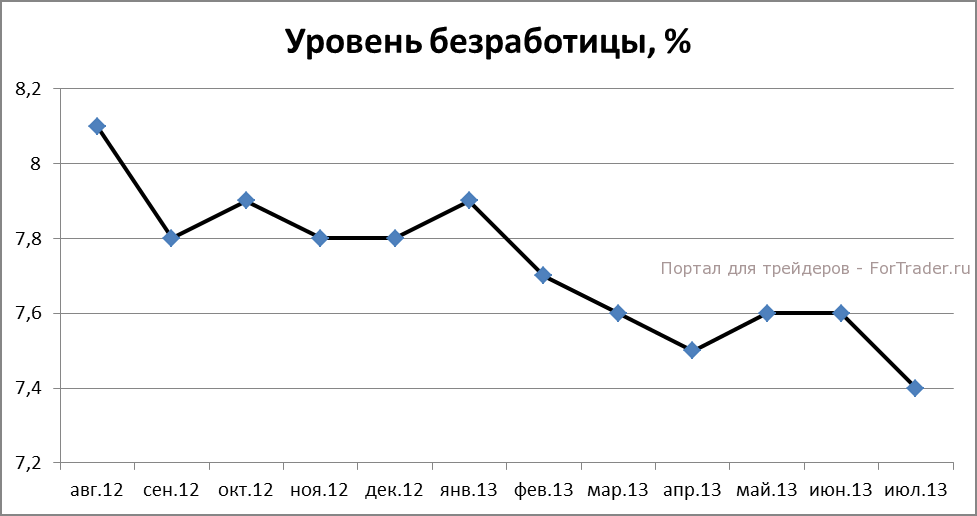

Рынок труда США в июле порадовал аналитиков. Прогноз по безработице на июль составлял 7.5%, но фактический показатель оказался на уровне 7.4%. В общем, за год, с июля 2012 года по июль 2013 года, безработица снизилась на 0.9%, что является неплохим показателем. Не смотря на это, мы видим, что в последние несколько месяцев снижение уровня безработицы осуществляется очень медленными темпами. С одной стороны это говорит нам о стабильности в экономике, но с другой это также показывает, что правительству пока не удается эффективно решать проблему безработицы в США.

Процентная ставка в Соединенных Штатах находится на уровне 0,25%. В ближайшее время изменений монетарной политики ожидать не приходится. В своем последнем выступлении Бен Бернанке подтвердил, что кредитно-денежная политика будет оставаться гибкой, и её направление не определено заранее, а задается в зависимости от текущих экономических показателей и финансовых событий. Также Бернанке отметил, что если развитие экономики будет идти по планам ФРС, возможно, что снижение объемов стимулирующей программы QE3 начнется в конце текущего года с завершением этого процесса к концу 2014 года. Глава Федрезерва заявил, что если рост занятости будет снижаться быстрее, чем прогнозируется, то возможно этот процесс будет завершен немного раньше. Так же ФРС планирует и дальше сдерживать ставки по своим краткосрочным облигациям – после достижения безработицы до уровня 6.5%, они не должны сильно подняться.

Подошел к концу сезон отчетности в США. Отчеты крупнейших компаний Америки дают неплохое представление об экономическом развитии страны в целом. По итогам I квартала 2013 года наилучшие результаты показал банковский сектор. Так, прибыль большинства компаний данного сектора экономии оказалась очень хорошей. Прибыль JP Morgan составила $1,59 в расчете на одну акцию, тогда как ожидалось $1,39. Такие гиганты как Wells Fargo, Goldman Sachs, Citi Group, Morgan Stanly также отчитались лучше ожиданий аналитиков.

Инвестиции в немецкий рынок остаются актуальными

Индекс DAX смотрится достаточно уверенно. После того, как индекс обновил исторический максимум в мае, мы наблюдали глубокую техническую коррекцию. Дойдя до линии поддержки, индекс продолжил восходящее движение. Однако уже месяц DAX стоит в районе 8400 пунктов.

Экономика Германии все еще являться самой крупной в Европе и на фоне остальной еврозоны выглядит достаточно уверенно. Так ВВП Германии за 2-й квартал вырос, по окончательной оценке, на 0,7%, что немного лучше ожиданий. Напомним, что в ежемесячном докладе Бундесбанка говорилось о том, что после слабого начала года реальный валовой внутренний продукт должен сильно вырасти во II квартале 2013 г. Данные по росту ВВП в Германии действительно вселяют доверие инвесторов к самой крупной экономике Европы. Учитывая, что в Европе, по большому счету, продолжается стагнация, инвестиции в немецкий рынок, все еще остаются актуальными.

Важным уровнем сопротивления для индекса будет выступать исторический High 8559 пунктов. Поддержкой станет локальная линия восходящего тренда на уровне 8250 пунктов.

Индекс Dow Jones: возможно начало более глубокой коррекции

После продолжительного роста, промышленный индекс Доу Джонс сформировал техническую коррекцию, дойдя точно до линии локального восходящего тренда. Не исключено, что в ближайшее время индекс, пробив линию локального восходящего тренда, пойдет ниже и войдет в фазу более глубокой технической коррекции. Ближайшим уровнем сопротивления будет выступать исторический high 15 589 пунктов. Поддержкой станет линия восходящего тренда на уровне 15 800 пунктов.

В августе 2013-го индекс достаточно неплохо просел, что отражается на графике. Несмотря на это, на месячном графике видно, что индекс все еще стоит высоко, и возможно формирование более глубокой технической коррекции. Вполне вероятно, что в перспективе нескольких месяцев нас будет ожидать откат до уровня 14 200 пунктов.

Неоднозначная динамика фондового рынка

Месяц для американского фондового рынка был неоднозначным. Выделяя отдельные сектора американской экономики, стоит отметить, что на фоне общего падения технологическому сектору удалось подорожать на 1%. Сектора потребительских товаров и конгломерат подорожали на 0.9, и на 0.8% соответственно. А вот сектор утилит продемонстрировал сильное падение. Его акции за месяц потеряли в среднем 4.5%

В заключении хотелось бы отметить, что в данный момент покупка акций американского фондового рынка выглядит опасной. За последние месяцы мы наблюдали внушительный рост и сейчас, после отката, необходимо дождаться небольшого повышения, прежде чем покупать.