За прошедший месяц фьючерсы на основные американские фондовые индексы закрылись разнонаправленно. Фьючерс на индекс широкого рынка S&P 500 просел на 0,2%, фьючерс на индустриальный индекс Dow Jones подешевел на 1,9%. Фьючерс на индекс высокотехнологического сектора американской экономики NASDAQ продемонстрировал рост, прибавив за месяц 2,1%.

Индекс доллара: снижение может продолжиться

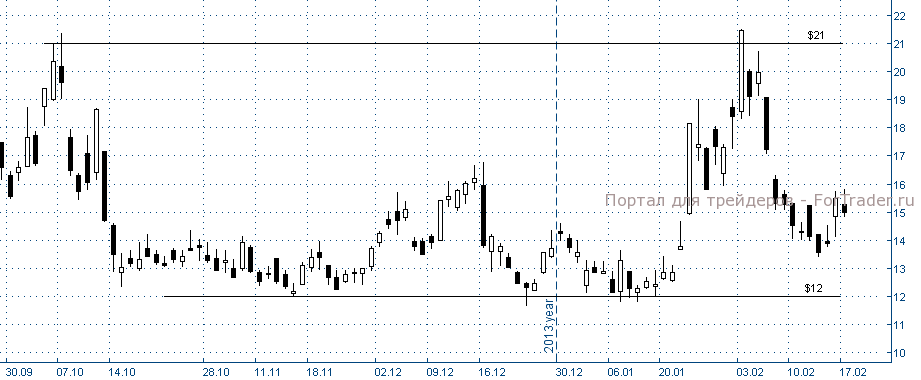

В феврале 2014 года, как и ожидали аналитики нашей компании, индекс волатильность отбился от уровня 12 пунктов и начал повышаться. Причем повышение было достаточно резким. Индексу так и не удалось закрепиться выше 21 пункта. После достижения данного уровня волатильность начала снижаться. Последнюю неделю индекс держится в районе между 16 и 13 пунктами. Это отражает осторожный оптимизм, вызванный восстановлением индекса после технической коррекции, которая пришлась на конец января и начало февраля. В ближайшее время индекс, скорее всего, будет постепенно снижаться, так как техническая коррекция осталась позади, и рынок еще будет отыгрывать часть своего падения.

Фьючерс на американский доллар, на фоне движения американского фондового рынка, снизился. За месяц фьючерс потерял немногим больше 1,0%. Ему так и не удалось закрепиться выше уровня 81,5 пунктов. С начала февраля мы наблюдаем постепенное снижение данного финансового инструмента. В последующие несколько месяцев снижение может продолжиться, вновь достигнув уровня 79 пунктов. Фьючерс по-прежнему не привлекает инвесторов, и это отражается на относительно небольших объемах торговли. С технической точки зрения мы видим, что основным сопротивлением для фьючерса на американский доллар будет выступать локальный High в районе 81,5 пунктов. Основной поддержкой будет выступать локальный Low в районе 79 пунктов.

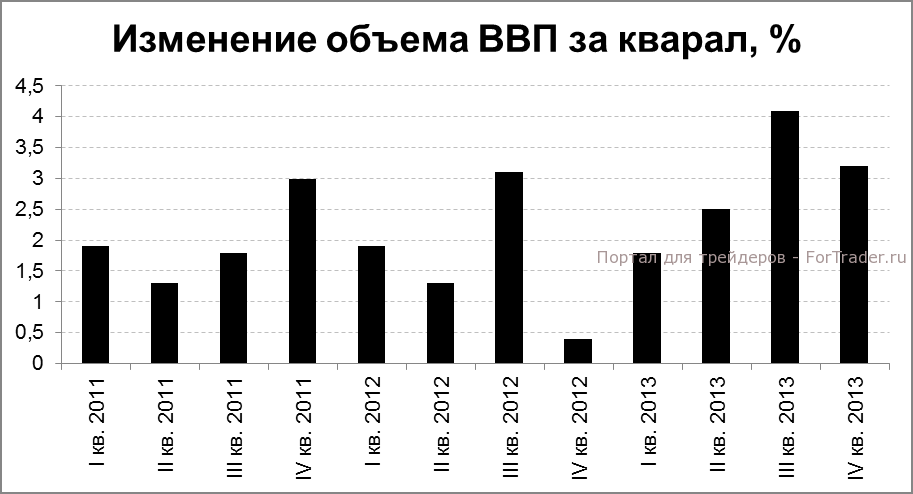

Американская экономика, по предварительным данным, выросла в четвертом квартале 2013 года на 3,2%. При этом аналитики, опрошенные агентством Bloomberg, прогнозировали, что показатель окажется на уровне 3,3%. Несмотря на то, что фактические данные оказались ниже ожиданий аналитиков, инвесторы отреагировали на новость в большей степени положительно. В последние три квартала мы наблюдаем относительно высокий рост ВВП, на общем неплохом макроэкономическом фоне. Эти данные прибавляют силу фондовому рынку и стимулируют новые покупки.

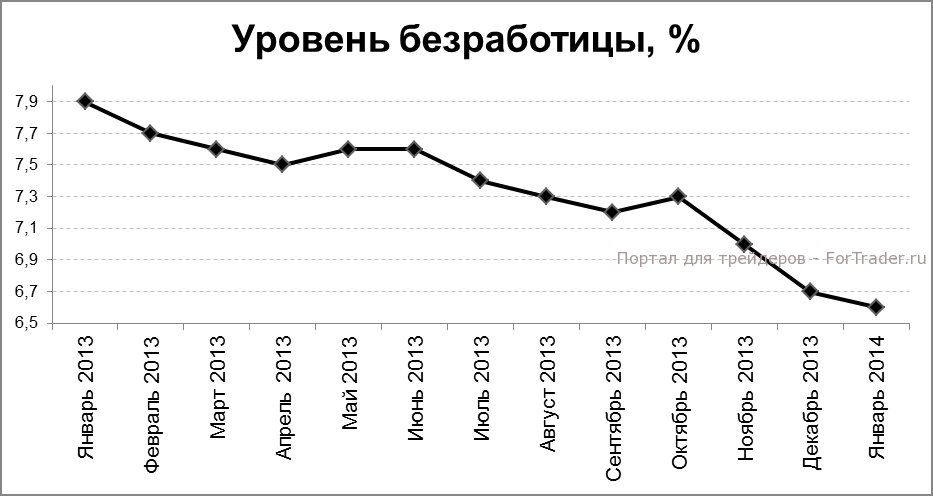

Статистические данные по уровню безработицы за январь 2014 года оказались на уровне 6,6%. Аналитики, опрошенные агентством Bloomberg, прогнозировали, что показатель окажется на уровне 6,7%. Это самый низкий уровень безработицы с 2008 года, когда началась острая фаза международного экономического кризиса. Уже четыре месяца подряд статистические данные по безработице радуют инвесторов своим снижением. В целом, за последние 12 месяцев с января 2013 по январь 2014 года безработица снизилась на 1,3%. Этот показатель отражает работу проделанную правительством США в части обеспечения новых рабочих мест. Благодаря хорошим данным по безработице инвестиции в американский рынок остаются достаточно привлекательными.

Подходит к концу первый месяц пребывания Джанет Йеллен на посту главы Федеральной Резервной Системы. Этот месяц обошёлся без сюрпризов для экономики США. Йеллен подтвердила, что по большей части будет продолжать политику, которой придерживался предыдущий глава резервной системы. Как и Бернанке, Йеллен готова пойти на сворачивание мер стимулирования экономики только после дальнейшего снижения безработицы. Пересмотра основной процентной ставки в ближайшее время также ожидать не приходится.

Индекс DAX: техническая картина выглядит оптимистично

В четвертом квартале 2013 года экономика Еврозоны выросла на 0,3% по сравнению с ростом в предыдущем квартале на 0,1%. Стоит отметить, что уже три квартала подряд экономика Еврозоны демонстрирует рост. Этот рост ознаменовал конец сильного спада, который наблюдался в экономике 18 месяцев.

Восстановление Еврозоны позитивно повлияло на немецкий фондовый рынок. Сама экономика Германии добилась более высоких темпов роста в период с октября по декабрь 2013 года. Нужно отметить, что ВВП Германии за этот период увеличился на 0,4%. Напомним, что в третьем квартале 2013 года экономика Германии также продемонстрировала положительную динамику, увеличившись на 0,3%. Показатели по ВВП в последний квартал года смогли вырасти за счет экспорта и инвестиций в основной капитал.

В общем, за год, по предварительным данным, экономика Германии выросла на 1,3%. Данный показатель был лучше, чем ожидали аналитики. И это также сказалось на всей Еврозоне.

Индекс DAX, так же как и индекс Dow Jones, сформировал техническую коррекцию, а после отыграл часть своего падения. С технической точки зрения мы видим оптимистичную картину. Рост индекса, скорее всего, продолжиться. Основной поддержкой для индекса будет локальный Low на уровне 9 100 пунктов. Сопротивлением будет выступать локальный High в районе 9 650 пунктов.

Индекс Dow Jones: сокращение QE оказывает давление на рынок

После технической коррекции, которая пришлась на конец января и начало февраля, индекс Dow Jones продолжил движение наверх. Причем основной тренд, который формировался индексом до технической коррекции, был сломлен. Также необходимо отметить, что начал формироваться локальный нисходящий мини-тренд, который может повлиять на настроения инвесторов. На данный момент индекс может дойти до уровня 16 400. Однако в дальнейшем индекс встретит 2 важных уровня сопротивления – это локальный нисходящий тренд и исторический максимум. Несмотря на постепенное снижение безработицы и динамику ВВП США, правительству все еще необходимо много сделать для того, чтобы полностью отказаться от программы количественного смягчения. Уже сейчас видно, что сокращение программы оказывает давление на рынок. При таких обстоятельствах в ближайшее время индексу, скорее всего, не удаться обновить исторический максимум, однако в долгосрочной перспективе рынок продолжит свой рост. Основной поддержкой для индекса будет выступать линия локального восходящего тренда на уровне 15 400 пунктов.

Несмотря на техническую коррекцию на рынке акций Соединенных Штатов в долгосрочной перспективе рынок выглядит оптимистично. С технической точки зрения мы видим, что коррекция не смогла переломить общий тренд на рынке акций. На недельном графике индекс Dow Jones все еще находиться в восходящем тренде. Помимо этого, неплохие макроэкономические новости по безработице и ВВП поддерживают осторожный интерес инвесторов к рынку. Скорее всего, в долгосрочной перспективе мы увидим продолжение роста индекса и обновление исторического максимума.

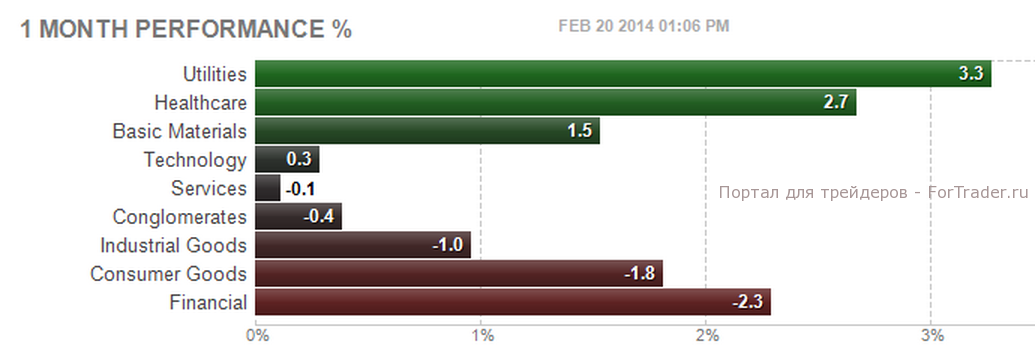

Как и рынок в целом, сектора американского фондового рынка за месяц закрылись разнонаправленно. Самый внушительный рост продемонстрировал сектор утилит. Акции компаний, входящих в него, выросли на 3,3%. Сектор здравоохранения также порадовал инвесторов, подорожав на 2,7%. Аутсайдером рынка в этом месяце оказался финансовый сектор. Акции компаний, входящие в данный сектор, подешевели за месяц сразу на 2,3%. Акции компаний сектора потребительских товаров, также значительно просели, потеряв в цене 1,8%.

В заключение хотелось бы отметить, что в инвестиции в американский фондовый рынок на данный момент выглядят привлекательными и обоснованными. В краткосрочной перспективе рынок может еще подрасти. В то же время нельзя забывать, что рынку будет достаточно не просто преодолеть исторический максимум. В долгосрочной перспективе рынок также выглядит оптимистично. Учитывая, что мы продолжаем наблюдать улучшение макроэкономических показателей в США, инвестиции в американский фондовый рынок остаются актуальными.