Если вы меня спросите, в какую валюту я верю — в доллар США, фунт стерлингов, евро или иену, то я вам отвечу, что я верю в «единую и абсолютную валюту» и разумеется под этим я подразумеваю вовсе не деньги Еврозоны. Я, конечно же, говорю о золоте. Это, пожалуй, единственное, во что я верю в отличие от валют, акций, облигаций и прочей бумаги. Да, именно бумаги.

Если вы меня спросите, в какую валюту я верю — в доллар США, фунт стерлингов, евро или иену, то я вам отвечу, что я верю в «единую и абсолютную валюту» и разумеется под этим я подразумеваю вовсе не деньги Еврозоны. Я, конечно же, говорю о золоте. Это, пожалуй, единственное, во что я верю в отличие от валют, акций, облигаций и прочей бумаги. Да, именно бумаги.

Разумеется, можно себе представить картину апокалипсиса (предсказания о конце света в 2012 году), когда бутылка питьевой воды станет куда полезнее золотого слитка, но подобные прогнозы находится уже вне экономики, а являются уделом экстрасенсов, «нострадамусов» и колдунов народа Майя.

Во всех остальных случаях золото будет только наращивать свою ценность. В первую очередь за подобные прогнозы мы можем благодарить монетарные власти большинства мировых держав. Вливая широкой рукой деньги в свои национальные экономики, они лишний раз показали, что национальные валюты – это резаная бумага, которой можно напечатать столько, насколько хватит полиграфической краски.

Как дополнительный и не подлежащий сомнению результат впоследствии – чудовищная инфляция. Да и не только впоследствии. При наличии официальных дефляционных процессов летом 2009 года место для палатки в финском кемпинге стоило 10 долларов, а теперь 13 долларов – это о наболевшем. Понятно, что при сегодняшнем курсе евро все хотят компенсировать потери.

Значение и функции золота

В течение последних 10 лет добыча золота падала, так как все легкодоступное разведанное уже извлечено на поверхность и растащено по сейфам. А ведь центральные банки, которые в течение этих же лет были чистыми продавцами металла, наводняя им рынок, теперь стали чистыми покупателями. Добавьте сюда же Китай, который жаждет перевести свои резервы во что-то более интересное, чем американские «Трежерис» – та же бумага. К ним добавляются отдельные состоятельные китайцы, доля которых увеличивается, и которые тоже хотят копить и приумножать богатства посредством инвестиций.

Привлекать публику к золоту будет не только обесценивание денег, но и элементарный

страх и неуверенность в финансовых институтах, как коммерческих, так и государственных. В этом случае особенным спросом будет пользоваться именно золото в слитках. Вот тут может произойти настоящий конфуз, так как фьючерсы на золото и ETF – это бумажное золото. И финансовый мир полон подозрений, что те структуры и фонды, которые должны заботиться об обеспечении бумажного золота эквивалентом в сверкающем металле, не смогут обеспечить им всех владельцев многочисленных расписок. Да и в «Форт Ноксе» вряд ли есть достаточное количество золота.

А еще золото – это очень компактный способ хранения ценности. Слиток в 1 унцию (31,1 грамма) золота по размеру приблизительно равен 2 см x 2 см x 0,5 см. Это как бриллианты, только ликвиднее.

Самым же тяжеловесным «за» дальнейшего роста цены на золото являются разговоры о необходимости перехода на новый «золотой стандарт».

Таким образом, имеем 4 функции золота. Золото как зона безопасности; золото как средство сбережения и защита от инфляции; золото как высоколиквидный актив, который в любой момент можно продать или как средство платежа – те же деньги.

Прогноз цен

Другое дело — грядущая осень. Самый большой риск для цен на золото – это, на мой взгляд, вовсе не меры по ужесточению кредитно-денежной политики, а новая волна кризиса ликвидности. Только сильнейшая необходимость может сейчас заставить инвесторов продавать золото, уходя в cash для погашения долгов и кредитов оперативной деятельности. Эти проблемы, подобные тому, что мы видели осенью 2008 года, могут возникнуть либо как результат роста недоверия в связи с проблемами в отдельных европейских странах, так и как результат сокращения программ стимулирования национальных экономик Центральными банками.

Посмотрите, как рынки отреагировали на ожидания возврата денежных средств ЕЦБ со стороны европейских коммерческих банков. Новый обвал начался в понедельник 28 июня, усилился на следующий день, во вторник, а на четверг был запланирован тот самый возврат средств в размере 440 млрд. евро. При этом ЕЦБ намеревается заморозить предоставление новых однолетних кредитов, перейдя вместо этого на финансирование банков сроком на 3 и 6 месяцев. При этом уверения представителей европейских монетарных властей в том, что они будут внимательно наблюдать за процессом, не очень успокаивают рыночную публику, хотя, думается, зря. Сейчас все настолько напуганы, что при малейшем намеке на проблему немедленно зальют очаг возгорания денежными потоками.

Именно потому, что механизмы выделения денег налажены, на длительный кризис ликвидности я не рассчитываю, но при этом движение вниз по золоту может быть очень нервным, у всех еще свеж в памяти 2008 год.

Риски для золота

Помимо указанной важнейшей причины опасений по поводу перспектив рынка золота можно привести еще три менее значительных.

Во-первых, дополнительной причиной для некоторой коррекции по золоту я вижу сезонный фактор. Июнь, июль и август — типично слабые месяцы для золота. Но это, как вы понимаете, лишь предоставит дополнительные возможности.

Далее посмотрим на рынок младшего брата золота – серебра. Оно на текущий момент отстает по темпам роста от золота. Максимумы по золоту не подтверждены максимумами по серебру. Белый металл торгуется в районе 19 долл. за унцию и это сопротивление пока непроходимо. Напомню, что в марте 2008 серебро достигало отметки в 21,50 долл.

Правда, отставание серебра в текущий момент вряд ли стоит считать серьезным доводом. Как правило, соотношение между золотом и серебром вырастает в тревожные для инвестиций моменты и падает в моменты, когда экономический цикл находится в стадии роста. Например, в шикарные для фондовых рынков 2003 и 2007 годы соотношение между золотом и серебром упало с 80 до 45. Это происходит потому, что серебро является в первую очередь промышленным металлом, а потом уже средством защиты и инвестиций. Золото же получает особые преференции в моменты неуверенности.

Третьей же возможной причиной для притормаживания роста цен на рынке желтого металла является то, что даже после периода роста в течение предыдущих нескольких недель акции золотодобывающих компаний торгуются все еще ниже максимумов лета 2008 года и осени 2009 года. Не секрет, что золото, как металл и инвестиции в акции золотодобывающих компаний многими воспринимаются, как альтернативные. Хотя данная дивергенция может означать вовсе не потенциал в бумагах золотодобывающих компаний, а недоверие к фондовому рынку в принципе, быть, так сказать, предвестником тяжелых времен.

Справедливая стоимость золота

Сейчас встречается множество попыток оценить справедливую стоимость золота и соответственно его цену в обозримой перспективе. Тут можно применить разные подходы. Например, попытаться оценить стоимость золота как валюты в рамках того же «золотого стандарта». Или определить стоимость золота на глобальном уровне, разделяя глобальный государственный долг (38,3 триллионов долл.) на суммарную стоимость золота, хранимую в центральных банках (1,4 миллиарда унций). В итоге стоимость унции золота будет колебаться около 27 000 долларов. Такую оценку я встретила у одного из авторов. Звучит, как бред больного с высокой температурой. Текущая цена золота составляет 1200 долл. за унцию.

Можно, конечно, задаться вопросом, а почему именно речь идет только о долгах государства и золоте центральных банков. Логично было бы сравнивать все денежные долги и сбережения мира со всем добытым золотом мира. А добавьте сюда еще и все ETF.

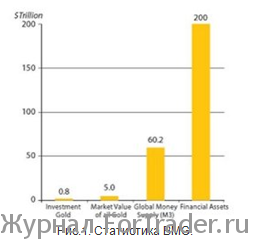

Но в любом случае, диаграмма, опубликованная на сайте The Bullion Management Group (BMG) заставляет задуматься (см. рис.1). И тогда цена золота в районе 30 000 долл. уже не покажется столь фантастической.

Общая стоимость торгуемого золота оценивается, по мнению того же BMG, в 5 триллионов долл., что совсем немного по сравнению с глобальным ВВП в 58 триллионов долл. и публично торгуемыми акциями стоимостью приблизительно 60 триллионов долл. Таким образом, рынок золота сравнительно мал и даже незначительное перетекание финансовых активов в золото может привести к рывку цены наверх.

Цены 10 000 долл. или 20 000 долл. за тройскую унцию золота хороши, но слишком велики для того, чтобы опытный инвестор воспринимал их в серьез.

Однако даже если непредвзято посмотреть на текущую стоимость золота, так ли она высока на самом деле? В начале 1980 года мировые цены на золото выросли до 850 долл. за унцию. Это было 30 лет назад. И вы полагаете, что за это время долларовая инфляции увеличилась лишь на 50%? Да вы шутите. По данным статистики, с учетом инфляции 850 долл. – это порядка 2400 долл. на текущий момент. Так что возможностей еще предостаточно, даже без учета блестящих для инфляции перспектив. Вот доберемся до 2000 долл. за унцию, а там и поговорим. Но я не замахиваюсь пока даже так далеко. В этом году жду 1500 долл. Тем более что 1500 долл. — это следующий за 1000 долл. притягательный уровень.

Как мы еще можем оценить темпы роста золотых цен? В 2009 году стоимость золота выросла примерно на 30% от 900 долл. до 1150 долл. Если предположить, что подобные темпы роста цен сохраняться и в текущем году, то на конец года мы будет иметь цену порядка 1430 долл. за унцию, с учетом старта в начале года от 1100 долл. Если принять, что темпы роста будут пониже – процентов 20, то на конец года мы увидим что-то в районе 1320 долл. Но это вовсе не отрицает возможность достижение пика 1500 долл. ранее конца года.

Пока, в первой половине 2010 года темпы роста цен сохраняются на уровне прошлогодних. За 6 месяцев цена выросла от 1100 долл. до 1250 долл., что эквивалентно 14%. Таким образом, на конец года имеем плюс 28% или 1408 долл.

И в заключение давайте попробуем для оценки перспектив цены на золото применить старый добрый технический анализ (см. рис. 2).

Я не буду оригинальной, полагая, что следующий уровень по золоту будет в районе 1300 долл. за унцию. Он отмечен на картинке. Есть еще промежуточный уровень в 1280 долл. Так же двумя голубыми эллипсами снизу отмечены цели для нисходящей коррекции и соответствующие удачные цели для покупок. Одни уровень 1230 долл., другой ниже – 1200 долл.

При этом, по моему мнению, 1300 долл. — это не предел, в текущем году мы увидим и 1400 долл. и 1500 долл. Дальнейшее движение уже может быть сопряжено с трудностями. На легкое достижение отметки 2000 долл. в текущем году я не рассчитываю, во всяком случае, если геополитическая карта мира останется прежней. Не стоит забывать, про Корею, Иран, Еврозону, разлив нефти в Мексиканском заливе и еще ряд обстоятельств, которые могут спровоцировать очень резкий уход в качество.