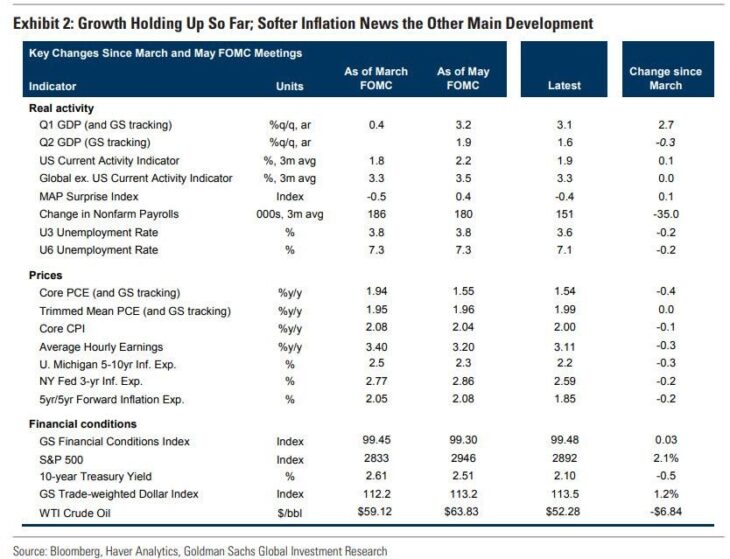

С мартовского заседания ФРС в экономике США не произошли существенные сдвиги, оправдывающие текущие ожидания в три сокращения ставки до февраля 2020 (наиболее вероятный исход). Бунтарем в прогнозах, резко нарушающий консенсус, стал Goldman Sachs, указывая на стабильность цен на фондовом рынке, безработицу, задержавшуюся на 50-летнем минимуме, не изменившиеся прогнозы роста спроса и ВВП США, а также на устранение ключевого фактора волнений — тарифного фронта с Мексикой. После выхода данных по розничным продажам (контрольная группа +0.5%, пересмотр апрельского показателя), Atlanta Fed повысил прогноз роста экономики до 2.1%, сам Goldman Sachs – до 1.6% во втором квартале. Признавая потенциальный уклон в пользу мягкой риторике, американский банк отмечает, что он в недостаточной мере удовлетворит рынки, которые агрессивно закладывали сокращения ставок в последнее время.

Примкнуть к позиции Goldman сейчас выглядит особо привлекательной возможностью, учитывая сильный перекос рынка в ожиданиях глобального разворота в политике ФРС, который подкрепляется ожиданиями синхронных действий глобальных ЦБ вслед за вчерашней капитуляций ЕЦБ. Драги указал во вторник потенциальную готовность продолжать двигать ставки в негативную территорию, оказывая еще большее давление на коммерческие европейские банки. Соответственно можно говорить об однозначной реакции рынков в виде отката, преимущественно на рынке фиксированной доходности, если ФРС разочарует. Для доллара это будет означать усиление позиций относительно евро, австралийского доллара и возможно британского фунта. В контексте компромисса S&P 500 vs. бонды, это будет означать конвергенцию оценки S&P 500 и доходности по 10-летним бондам казначейства, между которыми сейчас наблюдается сильный разрыв:

Политика ФРС в ответ на развитие торговой войны между США и Китаем, в данный момент, скорее должна быть ведомой нежели, чем ведущей. Сильное давление на экономику заложено как результат ожиданий длительного противостояния, в тоже время последние новости (вчерашние телефонные переговоры между Трампом и Си, новости о «расширенной встрече») повышают шансы на обратный исход. В такой ситуации сигналы о сокращении ставок будут преждевременными, так как потом придется откатывать позицию в политике, а это сопряжено с издержками, в частности волатильностью на рынке (ну и удар по репутации). Сохранение пространства для маневра должно рассматриваться сейчас как предпочтение ФРС предсказуемости политики. Тогда концептуальная основа руководства должна будет зиждиться на принципе «понижение ставки предусмотрено, если державы не смогут выйти из торгового тупика».

Большое внимание будет приковано к формулировкам в коммюнике регулятора, а именно сохранении/отбрасывании акцента на «терпеливости», которая с января была своеобразной мантрой ФРС. Если формулировка будет исключена из заявления это даст ход развитию ожидания июльского сокращения ставки.

Трогать QT будет сейчас также неразумно, хотя Citi считает, что такой поворот будет недорогой опцией намекнуть о завершении уклона в ужесточение политики. Однако следует помнить что активным инструментом политики является именно ставки, к тому же в третьем квартале сокращение баланса активов итак подойдет к естественному концу.

Самые свежие новости на канале Фортрейдер в Telegram

Рыночные прогнозы, аналитика и биржевые новости

https://fortraders.org/fundamental/kurs-dollara-prognoz/stavki-na-snizhenie-dollara-snizilis-pered-zasedaniem-frs.html