Научный подход

Одной из наиболее востребованных задач валютного дилинга и технического анализа финансовых данных является прогнозирование. В том или ином виде с задачами прогнозирования люди сталкивались на всех исторических этапах существования цивилизации. Однако, до тех пор, пока в его основу не были положены научные подходы и методы, прогнозы составлялись на уровне интуиции, знаний и опыта людей. Например, народные приметы.

Одной из наиболее востребованных задач валютного дилинга и технического анализа финансовых данных является прогнозирование. В том или ином виде с задачами прогнозирования люди сталкивались на всех исторических этапах существования цивилизации. Однако, до тех пор, пока в его основу не были положены научные подходы и методы, прогнозы составлялись на уровне интуиции, знаний и опыта людей. Например, народные приметы.

Начало технического анализа – это попытка систематизировать многолетние наблюдения за погодой либо поведением людей. Чаще всего это делалось с целью прогнозирования тех задач, от которых зачастую зависела сама жизнь людей.

Обычно прогнозирование связывают с предсказанием будущих событий, в частности, значений временных рядов. Однако с точки зрения аналитических технологий прогнозирование можно рассматривать более широко. Практически, в качестве задачи прогнозирования валютного курса может рассматриваться определение некоторой неизвестной величины по набору связанных с ней значений. Поэтому прогнозирование может выполняться с помощью таких задач математического анализа, как регрессия, классификация и кластеризация. С точки зрения технологий анализа данных, прогнозирование может рассматриваться как определение некоторой неизвестной величины по набору связанных с ней значений.

Методы прогнозирования

Все методы прогнозирования можно разделить на три большие группы: формализованные, эвристические и комплексные.

— Формализованные методы позволяют получать в качестве прогнозов количественные показатели, описывающие состояние некоторого объекта или процесса. При этом предполагается, что анализируемый объект или процесс обладает свойством инертности, то есть в будущем он продолжит развиваться в соответствии с теми же законами, по которым развивался в прошлом и существует в настоящем. Недостатком формализованных методов является то, что для прогноза могут использовать только исторические данные (что и использует технический анализ), находящиеся в пределах эволюционного цикла развития объекта или процесса. Поэтому такие методы пригодны лишь для оперативных и краткосрочных прогнозов. К формализованным методам относятся экстраполяционные и регрессионные методы, методы математической статистики, факторный анализ и др.

— Эвристические методы основаны на использовании экспертных оценок. Эксперт (группа экспертов), опираясь на свои знания в предметной области и практический опыт, способен предсказать качественные изменения в поведении исследуемого объекта или процесса. Эти методы особенно полезны в тех случаях, когда поведение объектов и процессов, для которых требуется дать прогноз, характеризуется большой степенью неравномерности. Если формализованные методы (технический анализ) в силу присущих им ограничений используются для оперативных и краткосрочных прогнозов, то эвристические методы (фундаментальный анализ) чаще применяются для среднесрочных и перспективных.

— Комплексное прогнозирование использует комбинацию формализованного подхода с экспертными оценками, что позволяет добиться наилучшего результата. Отсюда однозначно следует, что при математическом моделировании задачи прогнозирования валютного курса необходимо использовать как технический, так и фундаментальный анализ.

Методы сбора информации

Методы сбора информации, которая будет положена в основу прогноза, могут использовать специальные обследования, другие прогнозы, статистический анализ, и анализ временных рядов, методы мозговой атаки, индивидуальные опросы специалистов и т.д. Для качественного прогнозирования необходимы следующие составляющие:

— научный анализ этих процессов,

— определение и анализ причинно-следственных и иных связей между ними,

— оценка сложившейся ситуации и выявление узловых проблем, которые необходимо решать;

— попытка предвидеть будущее организации в тех условиях, в которых она будет функционировать, возникающих проблем и задач по их преодолению;

— анализ и сопоставление различных вариантов развития бизнес-процессов в организации, её кадрового, производственного и научно-технического потенциала.

Таким образом, под прогнозированием подразумевается научный способ выявления состояния и вероятных путей развития процессов, протекающих на финансовых рынках. Прогнозы могут разрабатываться в виде качественных характеристик, а в простейших случаях в виде утверждений о возможности или невозможности возникновения какого либо события. Данные характеристики должны включать в себя количественные, точечные или интервальные оценки показателей, характеризующие процессы и степень вероятности их достижения.

Эвристические методы

Раннее в статьях данной рубрики рассматривалось математическое моделирование системы трендовых индикаторов технического анализа. Теперь рассмотрим эвристические методы [1,2], основанные на использовании экспертных оценок — ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВАЛЮТНЫЙ КУРС.

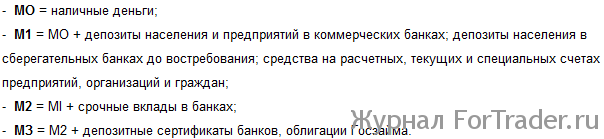

Математическое моделирование задачи прогнозирования денежного оборота — это один из наиболее важных факторов, оказывающих влияние на валютный курс национальной денежной единицы. Денежная масса, как категория, имеет структуру, в которую входят по мере убывания их ликвидности, следующие компоненты:

Понятие денежной массы, используемое в расчетах валютных курсов, входит в М2. Величина денежной массы напрямую связана с изменениями валютного курса. При ужесточении денежной политики государства происходит сокращение денежной массы в стране, что приводит к падению цен и удорожанию национальной валюты. Так, сокращение денежной массы на 1% приводит, как правило, к удорожанию валютного курса на 1%. В стратегическом контексте процесс формирования валютного курса национальной денежной единицы с определенной долей условности можно разделить на два основных этапа.

Первый этап. Формирование реального валютного курса, отражающего стоимость национальной валюты.

Второй этап. Формирование рыночного валютного курса, отражающего цену национальной валюты, образующуюся на базе реального валютного курса под воздействием рыночного спроса и предложения.

Это возможно как для относительно стабильной экономики отдельно взятой страны, так и для экономики, пребывающей в затяжном социально-экономическом кризисе. Если формализовать количество факторов (помимо рассмотренного выше денежного обращения), носящих экономический, политический, структурный, правовой или психологический характер, прямо либо косвенно влияющих на валютный курс национальной валюты, то их число достигает несколько десятков. Наиболее значимые из них (наряду с величиной денежной массы): национальный доход страны, состояние в сфере торгового баланса, учетные ставки, ожидаемые темпы инфляции.

Перечисленные выше факторы можно разделить на следующие группы:

1. Факторы, непосредственно определяющие динамику валютного курса или образующие факторы. Т.е. непосредственно связанные с процессом международного экономического обмена: валовой национальный продукт обеих стран, участвующих в международном обмене: платежный баланс; внутреннее и внешнее предложение денег; процентные ставки.

2. Факторы, влияющие на образующие факторы и оказывающие тем самым регулирующее воздействие на механизм установления валютного курса. Т.е. регулирующие факторы. Регулирующие факторы можно разделить на факторы государственного регулирования и структурные факторы: структура валютных бирж; банковская структура страны; инфраструктура связи; сезонные факторы; направления внешнеэкономической деятельности.

3. Факторы, возникающие при выведении экономической системы из динамического равновесия и потому негативно влияющие на динамику валютного курса национальной денежной единицы: кризисные проявления экономики, политические факторы и психологические факторы.

a. К кризисным проявлениям экономики относятся: дефицит государственного бюджета, эмиссии денег, инфляция, монопольные цены, выполнение иностранной валюты внутри страны функции денег: а) средства платежа в полном объеме, б) средство накопления, в) средство сбережения.

b. К политическим факторам относятся следующие: смена представителей власти, политические решения, влекущие за собой непосредственные изменения в денежной системе страны, уровень надежности в управлении экономической системой и степень взаимопонимания между экономическими и политическими структурами в обществе.

c. К психологическим факторам относятся: ожидание инфляции и девальвации своей национальной денежной единицы, недоверие к национальной слабой валюте и фетишизация свободно конвертируемой валюты, как следствие первого фактора, отсутствие соответствующего экономического мышления у населения, поскольку в государстве нет четко разработанных программ подъема национальной экономики из-за непродуманных и поспешных решений исполнительных органов власти.

Спекулятивные факторы

Ниже рассматриваются факторы, которые ранее не обсуждались. Имеются в виду: спекулятивные операции; ожидание изменения валютного курса.

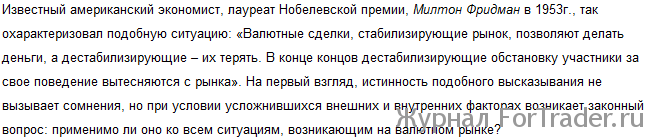

Воздействие спекулятивных операций на валютный рынок можно разделить на стабилизирующее и дестабилизирующее.

При спекулятивных операциях, оказывающих стабилизирующее воздействие на валютный рынок и валютный курс, изменение валютного курса национальной денежной единицы можно представить в виде синусоидальной кривой, отклоняющейся от основной тенденции изменения курса (тренда). Изменение валютного курса, подверженного спекуляции, также представляет собой синусоидальную кривую, но обла-дающую меньшей амплитудой. Валюта продается при максимальной цене, превышающей тренд (как основная тенденция изменения валютного курса), определяемый воздействием факторов, формирующих валютный курс. И покупается при минимальной цене, когда эта цена становится ниже тренда. В результате изменения валютных курсов их значения приближаются к тренду. Действия игроков, следующих этой схеме, не только стабилизируют обстановку на валютном рынке, но и приносят им прибыль.

При спекулятивных операциях, оказывающих дестабилизирующее воздействие на валютный рынок, действия игроков приводят к увеличению колебаний валютных курсов относительно тренда. Валюта покупается игроками, когда валютный курс находится на высоком уровне, тем самым еще, больше повышая курс по сравнению с трендом. Получается, что валюта продается игроками, когда цена на нее существенно падает, тем самым еще больше понижая валютный курс относительно тренда. В результате игроки теряют деньги от совершения подобного рода операций на валютном рынке, покупая иностранную валюту по более высокому курсу и продавая ее по более низкому курсу.

Дело в том, что дестабилизация валютного рынка может отразиться на стабильности экономики в целом, в первую очередь, на состоянии финансового рынка. Извлечение прибыли, возможно, и из приводящихся дестабилизирующих операций на валютном рынке. Так, игрок начинает операцию по скупке иностранной валюты (свободно конвертируемой валюты), когда валютный курс достигает максимального значения, дестабилизируя рынок и провоцируя тем самым у остальных игроков рынка повышенный спрос на валюту. Но как только эти игроки начинают самостоятельно скупать иностранную валюту, отклоняя еще больше линию валютных курсов от тренда, участник рынка, спровоцировавший подобного рода ситуацию, прекращает операции на валютном рынке. Когда иностранная валюта достигает максимального значения, он начинает продавать накопленную валюту по максимальному курсу, получая прибыль за счет «спровоцированных» игроков, которые в данном случае теряют свои деньги и могут обанкротиться. Таким образом, в своей основе дестабилизирующие операции на ва

лютном рынке убыточны, но, тем не менее, существует ряд ситуаций, при которых валютные игроки, создающие дестабилизацию на валютном рынке, получают прибыли, превышающие, а иногда весьма значительно, их убытки.

На тенденцию изменения валютного курса значительное влияние оказывают действия участников валютного рынка, основанные на их ожиданиях. Поскольку иностранная валюта может выступать не только как средство платежа, но и как средство накопления (например, раннее доллар США в экономике Российской Федерации), и на нее можно приобрести иностранные финансовые активы, то изменения валютных курсов будут влиять на доходность по этим активам. Следовательно, держатели таких активов в целях получения наибольшего дохода в национальной валюте попытаются оценивать возможные изменения валютного курса в будущем. Однако если эти ожидания не оправдаются, то спрос на иностранную валюту уменьшится. При благоприятном прогнозе спрос на иностранную валюту возрастет. Как показывает мировая практика, основными ориентирами для участников валютного рынка являются: ожидаемые изменения денежной массы; ожидаемая политика правительства, в частности, политика, затрагивающая частных владельцев капитала, последствия официальных интервенций на валютном рынке. В силу указанных причин заявления политических лидеров, руководителей финансовых органов об изменениях в экономике, способны усилить инфляцию, либо изменить отношение к частной собственности (конфискация, введение новых налогов, всевозможных ограничительных правил и т.д.).

Академические институты принимали попытки построения математической модели прогнозирования валютных курсов. Однако всякий раз эти попытки не имели успеха. По мнению специалистов, в основе такой модели должна лежать теория паритета покупательной способности. Про-гнозы валютных курсов, основанные на данных о денежной массе и доходах, дают значительные расхождения с реальностью. Однако возможно прогнозировать трендовую составляющую валютного курса.

ЛИТЕРАТУРА

1. Морозов И.В., Фатхуллин Р.Р. FOREX: от простого к сложному. М.: Омега-Л, 2006.-536 стр.

2. Соболев В.В. Валютный дилинг на финансовых рынках/ Юж.-Рос. гос. техн. ун-т (НПИ). – Новочеркасск, 2009. – 442 с.