Если вы уже имеете базовые знания о том, как работать на финансовых рынках, и находитесь на пороге построения собственной торговой системы, рекомендую изучить индикатор Ишимоку. Индикатор Ишимоку объединяет в себе силу пяти линий и японскую образность. В настоящее время он становится все более популярным среди трейдеров, являясь прочной основой их торговых систем. Этот индикатор может и вам помочь добиться успеха и обрести финансовую независимость.

С 15 номера журнала ForTraders.org я начинаю публиковать, в несколько сокращенном варианте и адаптированными для журнальной версии, главы своей будущей книги-учебного пособия «Индикатор Ишимоку-5 составляющих успеха». Надеюсь, этот труд пойдет вам на пользу, обогатит ваши знания и поможет разобраться в тонкостях электронной торговли с помощью индикатора Ишимоку.

Ишимоку Кинко Хайо (Ichimoku Kinko Hyo)

Термин Ишимоку может быть переведен с японского как «мгновенное представление» или «один взгляд». Кинко означает равновесие или баланс, а Хайо — график. Следовательно, полное название индикатора можно расшифровать как «один взгляд на облако графика» или более соответствующее переводу «мгновенное представление баланса графика».

Индикатор Ишимоку (Ichimoku) изначально был разработан в Японии для работы в связке со свечным анализом, поскольку недостатком свечного анализа при самостоятельном его использовании была невозможность качественно и достаточно точно определить уровни входа и выхода из рынка, а также стоп-приказы и лимиты.

Ишимоку разработан аналитиком по имени Гоичи Хосода (Goichi Hosoda) (псевдонимом в литературе Ишимоку Санждин (Ichimoku Sanjin)) для индекса Никкей. Он считается трендовым индикатором (хотя внутри него есть элементы контртрендового анализа): он дает хорошие сигналы в тренде и нормальные (на уровне распространенных осцилляторов сигналы при боковом движении).

Описание индикатора Ишимоку (Ichimoku)

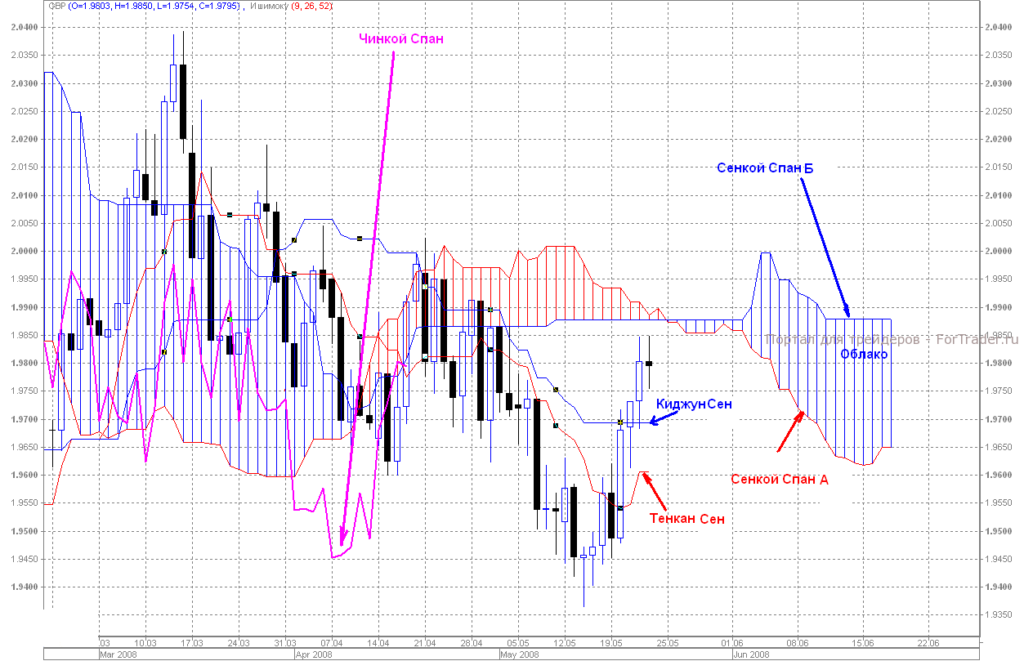

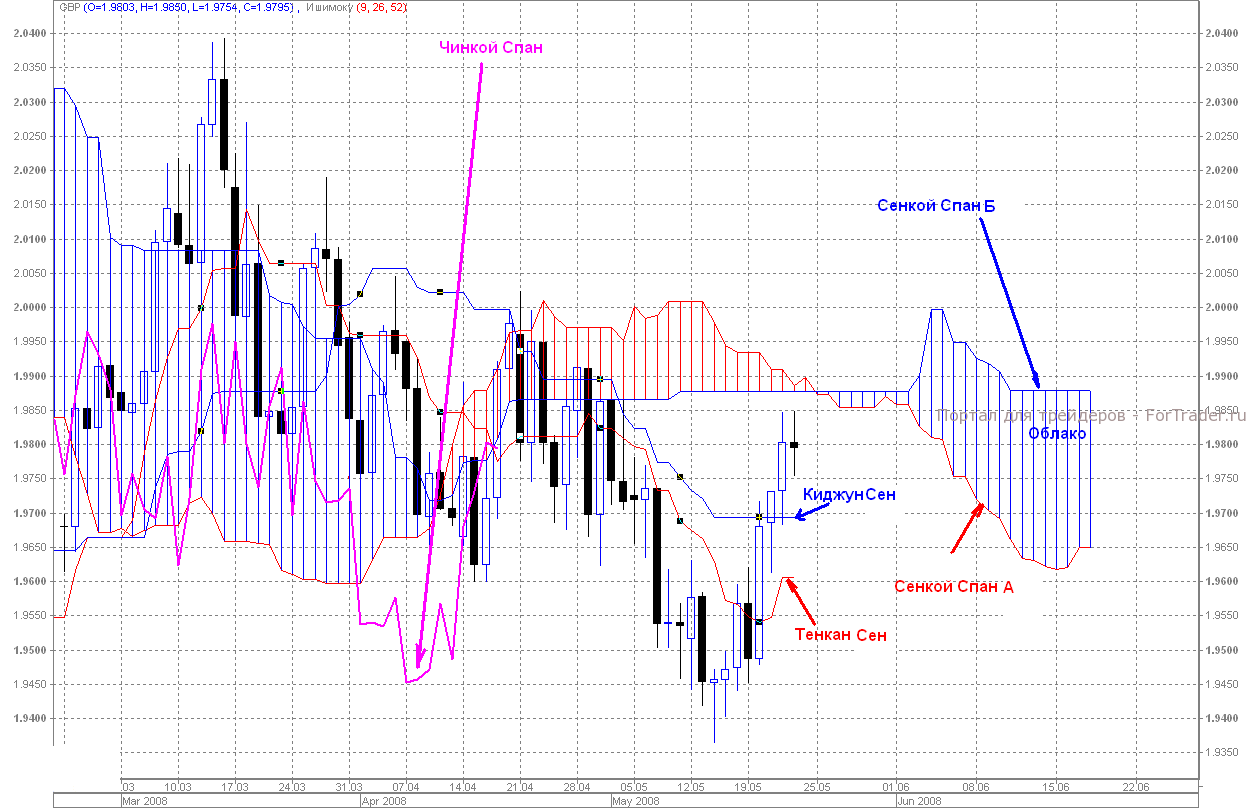

Индикатор Ишимоку Кинко Хайо (Ichimoku Kinko Hyo) состоит из пяти линий:

• Тенкан-Сен (Tenkan-sen — разворотная линия) — краткосрочная линия тренда, показывающая «быстрый» тренд (считается по первому параметру индикатора). Тенкан-Сен указывает на текущее направление краткосрочной тенденции, являясь средним от максимума и минимума цены за длительный промежуток времени. Соответственно если она направлена вверх, то это означает наличие на рынке восходящего тренда, если она движется вниз, значит нисходящего. Если же линия Тенкан-Сен параллельна оси времени, то, скорее всего, рынок сейчас находится в состоянии флета.

• Кинджун-Сен (Kijun-sen — основная линия) — долгосрочная линия тренда, (обычно считается по второму параметру индикатора). Показывает более долгосрочный тренд, его направление. Интерпретация такая же, как и краткосрочной линии.

• Сенкоу-Спен «А», (Senkou Span A — опережающая линия) В целом, показывает середину расстояния между линиями Тенкан-Сен и Кинджун-Сен, сдвинутую вперед на величину второго временного интервала. Сенкоу-Спен «А» является верхней границей облака, считается что она — линия будущего сопротивления и поддержки рынка.

• Сенкоу-Спен «B» (Senkou Span B — опережающая линия) рассчитывается как среднее значение максимума и минимума цены за третий более длинный временной интервал, сдвинутое вперед на величину второго временного интервала. Сенкоу-Спен «B» является нижней границей облака Ichimoku, также считается линией будущей сопротивления и поддержки рынка.

• Расстояние между Сенкоу-Спен «А», Сенкоу-Спен «B» обычно штрихуется, образуя своеобразное «облако Ишимоку».

• Чикоу-Спен (Chinkou Span — запаздывающая линия) — является линией графика цен закрытия, сдвинутой обычно на 26 периодов (т.е. второй временной интервал).

Формула Ишимоку

Графически индикатор Ichimoku состоит из 3 самостоятельных линий и двух линий, между которыми штрихуется область ценового графика.

Тенкан-Сен

Tenkan-sen = (Max(A) + Min(Low,A))/2, где

• Max(A) — наивысший из максимумов за период, равный A интервалам, например, A дней;

• Min(Low,A), — наименьший минимум за период, равный A интервалам.

A — длина периода (первый параметр).

Кинджун-Сен

Kijun-sen = (Max(B) + Min(B))/2, где

• B — длина периода (второй параметр).

Чинкоу Спан (Chinkou Span) равен текущему значению Close, сдвинутый назад на B.

Штрихованная область (облако) между Сенкой Спaн «А»

Senkou Span A = (Tenkan-sen + Kijun-sen)/2, сдвинутое вперед на B интервалов и Сенкой Спан «B»

Senkou Span B = (Max(C) + Min(C))/2, сдвинутое вперед на B интервалов, где C — длина интервала (третий параметр).

Количественное значение параметров A, B, C, указанное самим автором для использования Ишимоку соответственно равно 9, 26 и 52. Эти цифры образованны из следующих соотношений:

• На дневном графике: 9 — полторы рабочих недели, 26 — число рабочих дней в месяце (в Японии было 6 рабочих дней в неделю), а 52 – два рабочих месяца.

• На недельном графике: 9 недель составляют примерно 2 месяца, 26 недель составляют полугодие, 52 недели — год.

Торгуем с индикатором Ишимоку

Прежде чем мы начнем активно работать с индикатором Ишимоку, мы должны уяснить для себя, какую информацию несут в себе его составляющие. Можете мне поверить, индикатор Ишимоку весьма информативен. Опытному трейдеру, постоянно использующему Ишимоку, достаточного беглого взгляда на график, что бы понять, что происходит на рынке и какие перспективы его развития.

Из описания индикатора мы получили определения его составляющих. Теперь нам необходимо на примерах понять, что они нам показывают все вместе.

Для начала узнаем, какие сигналы нам выдает индикатор.

Tenkan-sen, Kijun-sen и линии Senkou Span, — это уровни 50%-ного отката на различных временных интервалах. Так как согласно положениям технического анализа откат больше, чем на половину, считается серьезным сигналом о прекращении или даже смене тренда, эти линии позволяют динамически отслеживать уровни таких откатов, т.е. возможные величины коррекций тренда. Они составляют набор уровней поддержки/сопротивления различной силы.

Аналогом данных линий можно считать набор скользящих средних, однако линии Ишимоку имеют существенное преимущество перед стандартными «мувингами» — они не имеют эффекта запаздывания и мгновенно реагируют на изменение цены, при этом сохраняя все положительные свойства скользящих средних: возможность использования для сопровождения позиций скользящим стоп-приказом, сигналы, даваемые при взаимном пересечении и т.д.

Для начала рассмотрим Tenkan и Kijun Sen. Используемые, как пересечение средних, обе линии — это просто вариант 20-ти и 50-тидневных скользящих средних, хотя и с немного различными масштабами времени.

Сигналы от Тенкан Сен

1. Тенкан Сен – направлен вверх. В краткосрочной (в зависимости от ТФ графика) перспективе имеем повышательный (бычий) тренд – сигнал на покупку;

2. Тенкан Сен – направлен вниз. В краткосрочной перспективе имеем медвежий тренд – сигнал на продажу;

3. Тенкан Сен направлен горизонтально. Имеем консенсус на рынке и боковое движение.

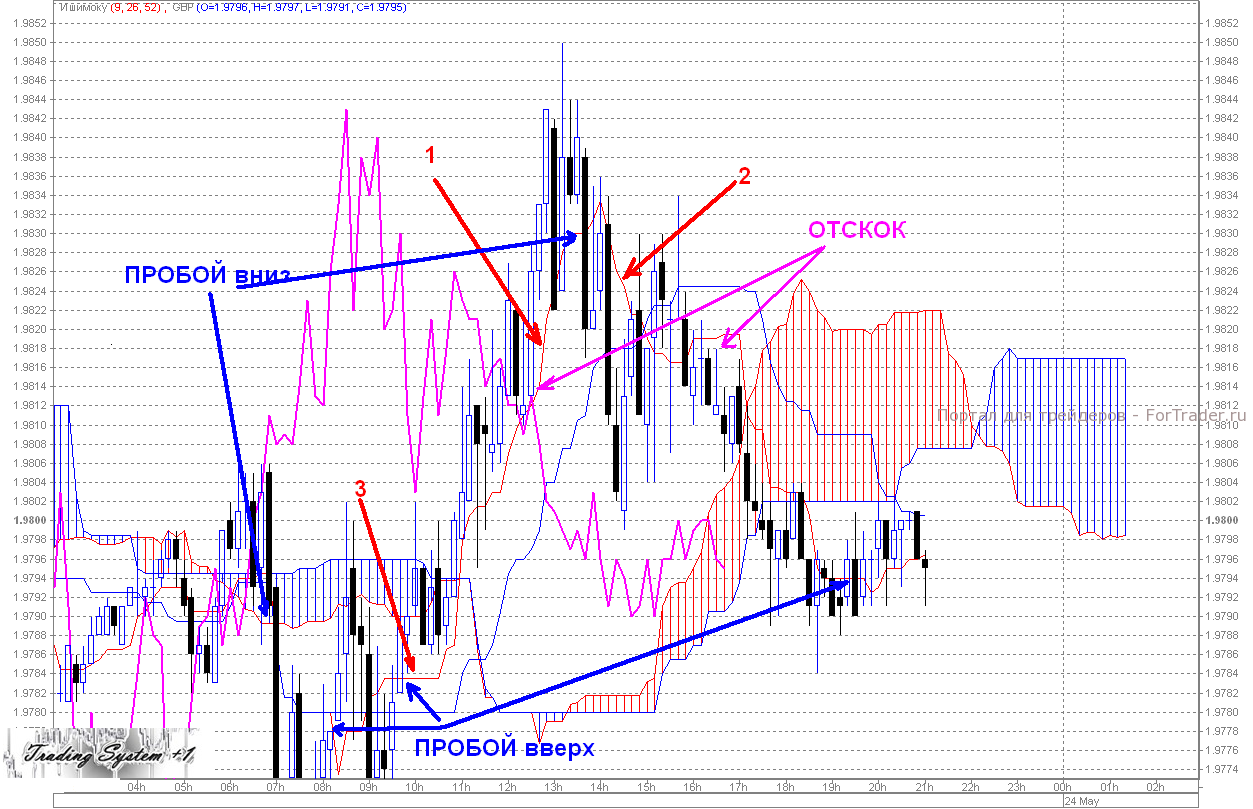

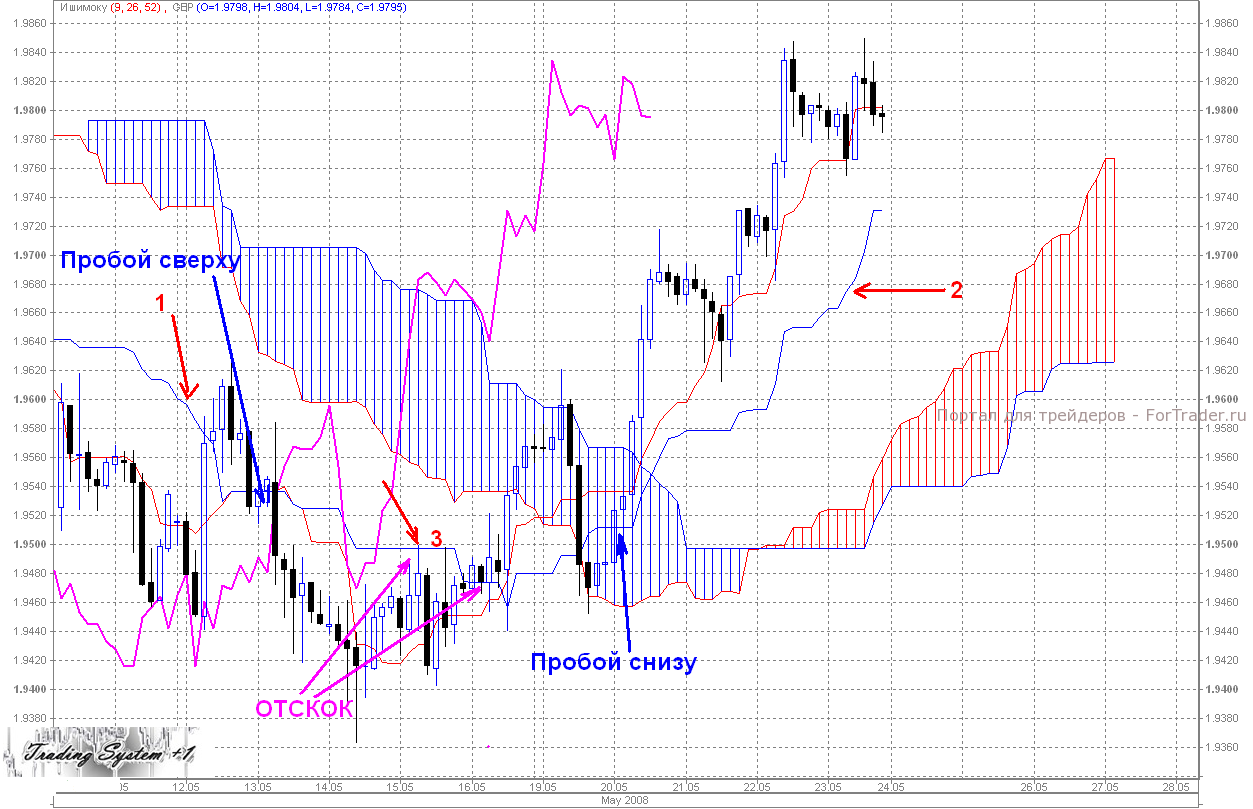

На моментах разворота Тенкан Сен строятся стратегии по входу в рынок. Кроме этого Тенкан Сен является прекрасным индикатором, определяющим уровни сопротивления и поддержки. Исходя из этого, на стратегии пробоя ценой этой линии мы получаем сигналы на продажу или покупку: пробой ценой Тенкан Сен снизу вверх – сигнал на покупку, сверху вниз – сигнал на продажу. Равно как и отскок цены от этой линии расценивается как сигнал для продолжения тенденции или ее смене.

Сигналы от Кинджу Сен

1. Киджун Сен – направлен вниз. В долгосрочной перспективе имеем медвежий тренд – сигнал на продажу;

2. Киджун Сен – направлен вверх. В долгосрочной (в зависимости от ТФ графика) перспективе имеем повышательный (бычий) тренд — синал на покупку;

3. Киджун Сен направлен горизонтально. Имеем консенсус на рынке и боковое движение, а также возможна смена тенденции.

Так же как и Тенкан Сен Киджун Сен является прекрасным индикатором, определяющим уровни сопротивления и поддержки. Исходя из этого, на стратегии пробоя ценой этой линии, мы получаем сигналы на продажу или покупку. Пробой ценой Киджун Сен снизу вверх – сигнал на покупку, сверху вниз – сигнал на продажу. Равно как и отскок цены от этой линии расценивается как сигнал для продолжения тенденции или её смене.

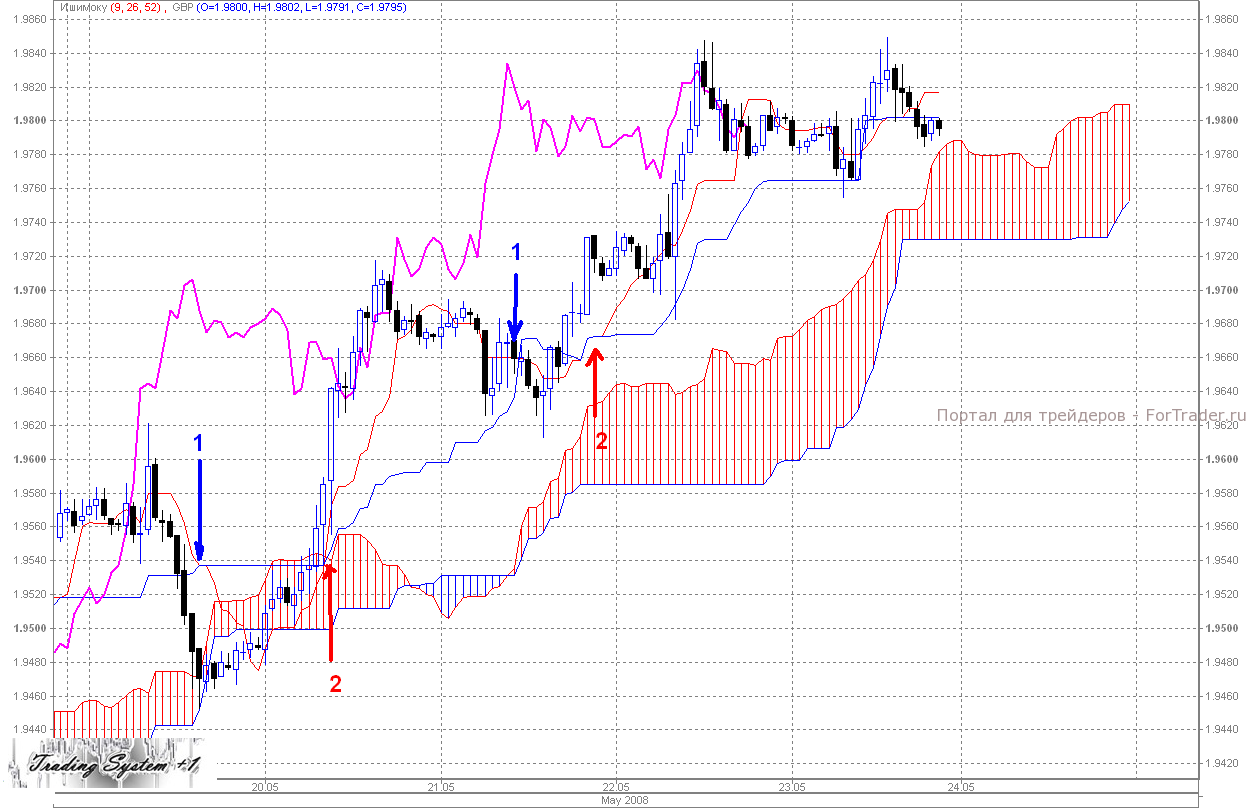

Пересечение TS и KS

Помимо сигналов к совершению сделки по отдельности, TS и KS в связке дают еще более сильный сигнал, когда пересекаются друг с другом. Пересечение линий Тенкан Сен и Киджун Сен – одна из самых известных и традиционных стратегий в рамках системы Ichimoku Kinko Hyo.

1. При пересечении Тенканом сверху вниз Киджуна, мы получаем сигнал на продажу, так называемый «мертвый крест»;

2. При пересечении Тенканом Киджуна снизу вверх, получаем сигнал на покупку — «золотой крест».

Подкрепленное пробитием ценой Киджуна такое пересечение дает усиление сигнала (о факторах, усиливающих или ослабляющих сигналы, мы поговорим в отдельной главе).

Взаимное положение Тенкан Сен и Киджун Сен

Взаимное положение TS и KS относительно друг друга дает нам информацию о перспективах рынка в ближайшем будущем.

Равнонаправленное параллельное движение TS и KS в направлении, отличном от горизонтального, говорит нам о мощном движении рынка. Чем меньше расстояние между этими линиями, тем сильнее импульс движения рынка, а значит, инерция продолжения движения может быть более продолжительной. Как правило, на таких импульсах пробиваются поддержки и сопротивления.

Большое расстояние между этими линиями, равно как и разбег в разные стороны, говорит об ослаблении импульса движения рынка, а выход Киджуна в горизонталь — и о намечающемся боковом движении (флэт).

Тенкан Сен и Киджун Сен как уровни сопротивления и поддержки

Рассмотрев сигналы, подаваемые нам этими линиями, мы понимаем, что они имеют значимое место в техническом анализе рынка. Исходя из этого, на работе с ними можно строить стратегию работы. В случае нахождения цены между Тенкан и Киджун, они могут выступать целями при флэтовом движении. Также это делается и при обозначении разворота рынка. На уровни TS и KS индикатора выставляются цели по тейк-профиту.

Кроме этого линия Киджун сен уникальна среди других стратегий системы Ишимоку, поскольку применяется при определении и управлении уровнем стоп-приказа. Это становится возможным благодаря тому, что сама линия KS отражает ценовое равновесие, что делает ее отличным идентификатором рыночных настроений. Например, если цена откатывается под линию Киджун сен после бычьего пересечения, это показатель того, что Импульс для движения вверх был недостаточным.

В частности, имея прибыльную позицию, можно выставлять стоп–приказ под уровень Киджуна для бычьего рынка и над уровнем Киджуна для медведей, передвигая его (треллинг-стоп) в безубытке вместе с движением рынка, сохраняя зазор не менее 10 пунктов.

Другие статьи мастер-класса «Уроки по Ишимоку»

- Торговля с Ишимоку: облако, его предназначение и торговые сигналы

- Торговля с индикатором Ишимоку: Чинкоу Спан (Сhinkoy Span) и ее сигналы

- Уроки по Ишимоку: вход на рынок и стоп-приказы

- Уроки по Ишимоку: взаимодействие со свечным анализом

- Уроки по Ишимоку: взаимодействие с каналами и волнами Эллиотта