Считается, что сохранить свои накопления лучшим образом можно, оформив банковский вклад или инвестировав в недвижимость. Однако, для этой цели существует еще один способ, который имеет потенциально большую выгоду и комфорт. Он называется инвестиции в ценные бумаги, для чего нам понадобится ИИС или индивидуальный инвестиционный счет.

Что же такое ИИС, кто и как может его открыть?

Что такое ИСС или индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет (ИСС) – это вид брокерского счета, предназначенный для операций с ценными бумагами и обладающий привилегиями от государства в виде налоговых льгот.

Вложенные в ИИС средства инвестируются в инструменты фондового рынка, включая акции, государственные и корпоративные облигации, в том числе еврооблигации, торгуемые на российских биржах, а также биржевые фонды (ETF), паевые фонды и т.д.

Как правило, при открытии ИИС у брокера, активы для инвестирования можно выбирать самостоятельно, а при открытии счета в управляющей компании, вам будет предложен уже готовый инвестиционный портфель.

В чем отличие ИИС от обычного брокерского счета

Несмотря на схожесть с обычным брокерским счетом или счетом доверительного управления, ИИС имеет ряд ключевых отличий:

- получаемый доход формируется не только за счет прибыли от инвестирования, но и от одного из двух видов инвестиционных вычетов по НДФЛ;

- одно физическое лицо может иметь только один открытый ИИС;

- инвестируемая сумма не может превышать 400 тыс. рублей или 1 млн. рублей в течение календарного года в зависимости от типа счета;

- минимальный срок, на который открывается ИИС, – три года, максимального срока нет;

- деньги инвестор получает только после закрытия счета;

- если инвестор выводит любую сумму из ИИС до истечения минимального срока (3 года), договор на открытие ИИС расторгается, полученные средства от возврата НДФЛ необходимо будет вернуть.

Кто и где может открыть ИИС

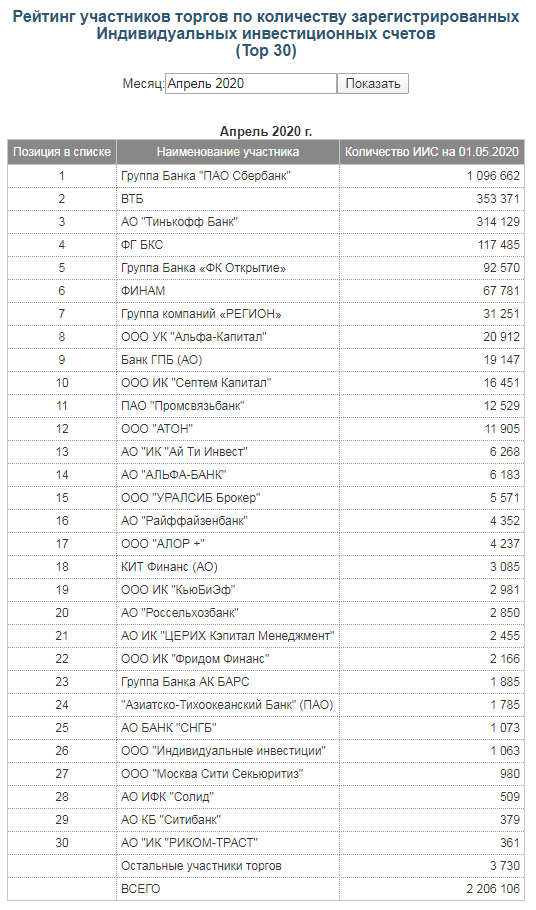

С 1 января 2015 открытие ИИС доступно частным лицам – налоговым резидентам РФ. Индивидуальный инвестиционный счет можно открыть в банке, у брокера или управляющей компании, обладающей биржевой лицензией. На официальном сайте Московской биржи можно найти информацию о финансовых организациях, предоставляющих эту услугу.

Какие именно налоговые льготы для ИИС предоставляются

При открытии ИИС инвестор может выбрать один из двух способов вычетов по НДФЛ.

- Первый вид вычета: счет ИИС типа А

Это вид вычета по НДФЛ больше подойдет официально трудоустроенным инвесторам, которые выплачивают налог на доход физических лиц. Он заключается в том, что инвестору возвращается 13%, если ежегодная сумма инвестиций не превышает 400 тыс. рублей.

То есть, открыв ИИС — А на три года и имея на нем ежегодно 400 тыс. рублей, инвестор дополнительно к прибыли получит за каждый год по 52 тыс. рублей (13% от 400 тыс. рублей).

- Второй вид вычета: счет ИИС типа Б

Этот вид вычета – выбор трейдеров, которые активно торгуют на бирже и получают хороший доход. Он заключается в том, что счет ИИС — Б полностью освобождается от выплаты налога на полученный доход, если сумма на счете составляет не менее 1 млн. рублей. При этом, размер дохода не имеет никакого значения.

Как открыть индивидуальный инвестиционный счет

В процедуре открытия ИИС нет ничего сложного. Для этого потребуется обратиться в финансовую организацию и иметь при себе паспорт и, в некоторых случаях, ИНН и Страховой номер индивидуального лицевого счета.

Многие банки, управляющие компании и брокеры предоставляют услугу онлайн-открытия ИИС.

Очень важно заранее узнать размеры комиссий, которые взымает организация за обслуживание счета и за каждую сделку.

Например, открывая ИИС в офисе Сбербанка, инвестор заплатит 1% от суммы каждого пополнения ИИС в течение года с даты его открытия и от 1% до 1,7% в год от общей суммы денежных средств, внесенных на ИИС. Но открывая ИИС в Сбербанке онлайн или мобильное приложение, 1% от суммы пополнения платить не придется. Комиссия составит 0%.

В общем, у каждого брокера, банка или управляющей компании существуют свои нюансы, которые обязательно необходимо изучить перед открытием ИИС.

Есть ли в ИСС риски

Поскольку ИИС предназначен для торговых операций с ценными бумагами, то, естественно, всегда существует вероятность потерять средства, если так сложится обстановка на рынке. Какой бы ни была предлагаемая вам управляющей компанией инвестиционная стратегия, доходность ИИС и даже его сохранность никто не гарантирует.

Кроме того, в Агентстве по страхованию вкладов средства ИИС не страхуются. Если финансовая организация, в которой инвестор открыл ИИС, потеряет биржевую лицензию, возврат денег государство не гарантирует.

Нюансы и советы

- Для того, чтобы счет начал работать и в отсчет пошли 3 года, нужно просто открыть ИИС, не торгуя. Поэтому, если у вас есть планы учиться торговать на фондовом рынке, не делая пока инвестиций, откройте счет сегодня, чтобы иметь возможность забрать прибыль и вложения пораньше.

- Налоговые вычеты не обязательно реинвестировать.

- НДФЛ вы платите при получении заработной платы, покупки квартиры и т.д. Все эти налоги можно указывать для получения вычета.

- В год вы можете получить сумму не более 52 тысяч рублей в качестве льготы.

Итоги

Безусловно, ИИС обладает целым набором, как плюсов, так и минусов. Однако, по сравнению с банковскими депозитами, где, зачастую, реальный процент не дотягивается до инфляции, индивидуальный инвестиционный счет, особенно с учетом налогового вычета – удобный способ сохранения и приумножения своих средств.