Нефть – итоги и прогнозы

В течение всего 2010 года, как мы и ожидали, стоимость нефти преимущественно находилась в диапазоне 70-85 доллара за баррель. Такие цены на сырье, по многим оценкам, являлись довольно комфортными для мировой конъюнктуры. Стоит заметить, что в мае котировки смеси Brent успели побывать как на максимальных, так и на минимальных уровнях за рассматриваемый период, достигнув значений 89.5 долл. и 68 долл. за баррель.

Основными драйверами весеннего роста курса нефти стали опасения, связанные с ядерной программой Ирана. Причиной же для последующего падения явилась напряженная ситуация на долговом рынке стран Еврозоны, что, в свою очередь, спровоцировало бегство трейдеров в доллар. Череда статистических отчетов, свидетельствовавших о повышении запасов нефти и нефтепродуктов в США, усиливала негативные тенденции в конце весны.

Между тем, уже в июне котировки сумели найти уровни поддержки, от которых стартовал текущий восходящий тренд. А на фоне решения ФРС продолжить накачивать финансовую систему ликвидностью, в конце года мы стали свидетелями настоящего ралли, по итогам которого была преодолена ключевая отметка в 90 долл. за баррель. При этом данный рубеж можно рассматривать как «окно» для взятия новых высот (см. рис. 1).

Рис. 1. Динамика цен на нефть (Brent) в 2010 г.

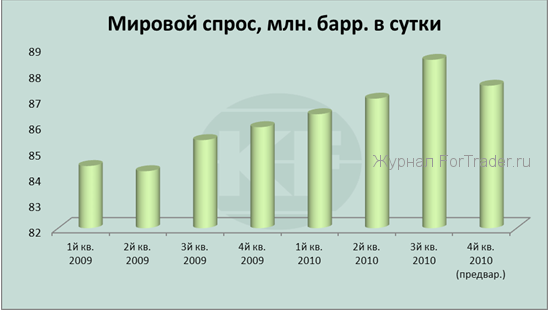

Однако не стоит обходить вниманием и ключевые фундаментальные факторы. В последнее время оптимизм на финансовых рынках сковывают ожидания повышения ставок Центробанком Китая. Власти КНР озабочены ускоряющимся ростом цен и угрозой «перегрева» национальной экономики. Ужесточение монетарной политики в Китае может заметно сказаться, и не в лучшую сторону, на совокупной величине нефтяного спроса (см. рис. 2).

Рис. 2. Мировой спрос на нефть.

Кроме того, Саудовская Аравия — крупнейший в мире экспортер нефти и может уже в следующем году подтолкнуть других членов нефтяного картеля ОПЕК пересмотреть квоты на добычу углеводородов в сторону увеличения. Так, министр нефти Саудовской Аравии Али Найми в ноябре считал цену 90 долл. «комфортным уровнем для потребителей и производителей». Если котировки сумеют закрепиться выше данного уровня, СА может проявить инициативу в вопросе повышения квот.

В не меньшей степени динамика цен на нефть в наступающем году будет зависеть от состояния экономики США и курса доллара. В случае укрепления американской валюты в следующем году, на фоне более раннего сворачивания стимулирующих программ ФРС, цены на «черное золото» могут оказаться под давлением.

Еще одним фактором резкого колебания цен на рынке нефти по-прежнему может быть ситуация вокруг Ирана. В случае военных действий со стороны Израиля и союзников против мусульманского государства, мы не исключаем резкого подорожания сырьевого актива выше 100 долл. за баррель (см. рис. 3).

Рис. 3. Прогноз цен на нефть (Brent) в 2011 г.

В целом, по нашим оценкам, диапазон торгов по нефти марки Brent будет составлять 75-95 долл. за баррель в 2011 году. При этом к концу весны цены на нефть могут на некоторое время уйти выше рубежа в 100 долл. за баррель, после чего цены вернутся в сформированный канал в отсутствие новой порции ликвидности из США.

Золото – итоги и прогнозы

Весь 2010 год был крайне позитивным для рынка золота. Без существенных коррекций драгоценный металл вырос более чем на треть от уровней начала года (см. рис. 4).

Рис. 4. Динамика цен на золото в 2010 г.

Данный сценарий хоть и имел в своей основе фундаментальные факторы, тем не менее, был значительно приумножен за счет спекулятивной составляющей.

Рис. 5. Спрос на золото.

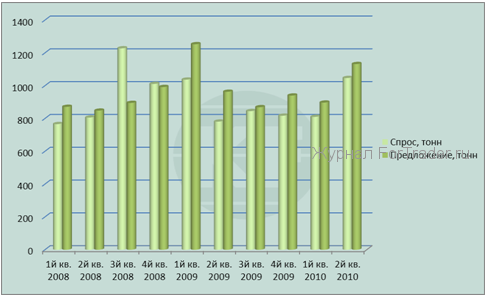

В последнее время существует значительный перекос в структуре спроса на золото (см. рис. 5): инвестиционная составляющая продолжает неуклонно расти на фоне снижения потребления со стороны ювелиров и промышленного сектора.

Например, в ювелирной отрасли сохраняется тенденция замещения золота в пользу серебра, недрагоценных металлов или использования более дешевого золотого лома. Что касается промышленной индустрии, то использование золота в электронике существенно уменьшилось в пользу более дешевых искусственных материалов.

Даже если учитывать, что в текущий ценовой тренд закладываются риски экономической неопределенности, волатильность финансовых рынков и инфляционные ожидания, тем не менее, нынешняя динамика драгметалла все равно кажется искаженной чрезмерным влиянием со стороны золотых фондов ETF (Exchange Traded Funds).

Эти фонды обеспечили существенный приток ликвидности на рынок за счет своей доступности широкому кругу инвесторов. Например, крупнейший фонд SPDR Gold Trust содержит в резервах около 1,3 тыс. тонн золота, что превышает накопления многих Центральных банков. С каждым годом интерес инвесторов к вкладам ETF продолжает увеличиваться, но подобный приток обеспечен исключительно политикой ФРС, и стоит американскому регулятору «перекрыть кран ликвидности», как «долларовый ручей» в золотые фонды тут же иссякнет, вызвав серьезную коррекцию цен на драгметаллы. Надо заметить, что фонды ETF за время своего существования ни разу не переживали длительного периода снижения цен, что косвенно свидетельствует о надувании пузыря в этом сегменте.

Оптимистам остается надеяться, что значимую поддержку котировкам окажет Китай, спрос которого на золото в текущем году заметно вырос. Кстати, совсем недавно руководство Поднебесной разрешило своим гражданам вкладываться в золотые фонды, так что еще некоторое время «пир» может продлиться.

Принимая во внимание данные факторы, в следующем году мы прогнозируем, что котировки золота будут находиться в интервале 1160-1500 долл. за тройскую унцию. При этом до конца первого года можно ожидать обновления новых максимумов, после чего не исключаем серьезных коррекционных движений вниз (см. рис. 6).

Рис. 6. Прогноз цен на золото в 2011 г.