2020 год стал для рынка нефти существенным вызовом. Промышленное производство большинства развитых стран рухнуло:

- Индекс производственной активности от Australian Industry Group (AIG) достиг минимальной отметки в 35,8 пунктов в апреле текущего года. Ситуация окончательно выровнялась только в ноябре-декабре 2020 г.

- Индекс деловой активности в производственном секторе в Новой Зеландии упал ниже 30 пунктов в середине 2020 г.

- Канадский IVEY PMI с марта по май держался ниже 40 пунктов.

- По данным Markit производственный PMI в Еврозоне полгода был ниже 50.

- Наконец, американский ISM публиковал данные по промышленному производству, которые не превышали критически значимую отметку в 50 пунктов с марта по май 2020 г.

Мы все были свидетелями того, к чему это привело на рынке нефти. Штормило так, что цена на фьючерсные контракты улетала ниже нулевой отметки. Но вот, кажется, все успокоилось. Деловая активность в производственном секторе вернулась в норму, а Brent начал медленно, но верно подрастать.

Вопрос теперь в том, что ждать дальше? Попробуем разобраться.

Спрос, предложение и нефть

Ни для кого не секрет, что цена любого актива на рынке определяется спросом и предложением на этот актив. Давайте оценим возможные сценарии поведения цены с учетом этих факторов.

Спрос

По оценкам экспертов, падение спроса на нефть в 2020 г. может составить около 8,4 миллионов баррелей в сутки (напомню, что мировое потребление нефти в 2019 г. составляло около 100 миллионов баррелей в сутки). С другой стороны, по оценкам организации экономического сотрудничества и развития, а также МВФ падение мирового ВВП за 2020 г. должно составить примерно 4,4-4,5%. Т.е. падение спроса на нефть в два раза превышает падение мировой экономики. Это понятно, учитывая то, что согласно отдельным оценкам:

- около 50% потребления нефти приходится на автотранспорт, из которых примерно половина приходится на личный автотранспорт, а половина на коммерческий транспорт.

- Около 26% потребления нефти приходится на промышленность.

- Все остальное приходится на другой транспорт (самолеты, корабли).

COVID-19 ударил по всем вышеперечисленным секторам. Глобальные локдауны привели к снижению использования всех видов транспорта, ну а что касается промышленного производства, мы это уже обсуждали выше.

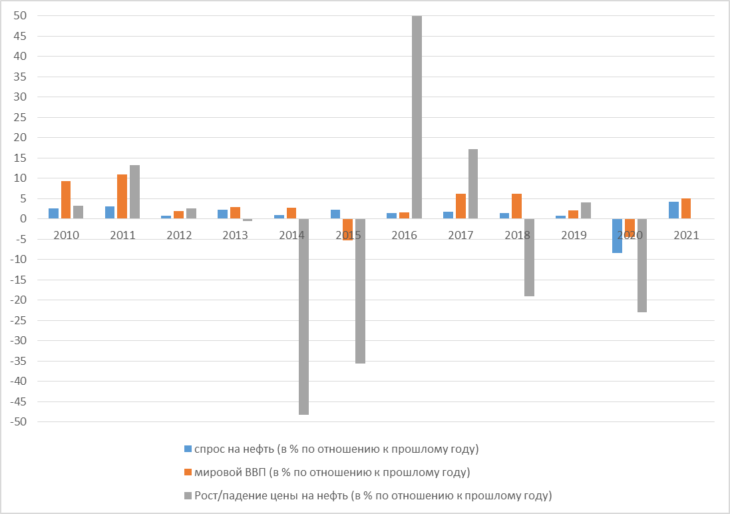

Если рассмотреть отдельно историю роста спроса на нефть относительно динамики роста мирового ВВП и цены на нефть марки Brent, то получается следующая картина:

Как можно заметить, не всегда рост или замедление мировой экономики сопровождается ростом спроса и цены на нефть (МВФ, кстати, обратил на это внимание в своем исследовании в 2017 г.), однако, всё же, это происходит довольно часто. Как следствие, мы можем предположить, что в случае, если прогнозы по росту мировой экономики в 2021 г. верны (ожидается рост примерно на 5-5,5%), то с определенной долей вероятности мы увидим и рост цены на нефть.

Поддержку спросу могут оказать и погодные условия. Традиционно, в зимнее время (отопительный сезон) спрос на нефть растет.

Предложение

Одним из ключевых факторов, определяющих предложение нефти в мире, являются действия стран-участниц ОПЕК. И тут хочется обратить отдельное внимание на то, какая цена на нефть является комфортной для ключевых нефтяных экономик, входящих в картель: Саудовской Аравии, Ирака, ОАЭ, Кувейта и Ирана:

| Саудовская Аравия | Ирак | ОАЭ | Кувейт | Иран |

| 70$ | 58$ | 76$ | 48$ | 55$ |

Таким образом, в среднем этим странам выгодна цена на нефть в районе $61 за баррель.

Напомню, что на последнем заседании страны картеля договорились о некоторых послаблениях: добыча будет наращиваться таким образом, что к апрелю объем должен вырасти примерно на 2 миллиона баррелей в сутки. Я вижу в этом сигнал того, что ОПЕК позитивно оценивает ситуацию на рынке.

Прогнозы по рынку нефти от экспертов и риски

В последнюю неделю декабря ряд крупных инвестиционных компаний опубликовал свои прогнозы по рынку нефти.

| UBS | ING | Wells Fargo | Barclays | Goldman Sachs |

| 50$ | 55-60$ | 50-60$ | 55$ | 65$ |

Т.е. большинство аналитиков всё же ожидают рост цен на нефть и смещают свою оценку в сторону 60$ за баррель нефти марки Brent.

Здесь, однако, нужно сделать оговорку, что оценка рынка нефти достаточно сильно разнится. В то время, как у «инвестиционщиков» эта оценка больше позитивная, другие организации более осторожны в прогнозах. Американская EIA прогнозирует нахождение нефти вблизи 50$ за баррель, Moody’s более пессимистичен и заявляет о диапазоне 45-47$ за баррель в 2021 г.

Давайте теперь немного поговорим о рисках на рынке нефти.

Если не рассматривать COVID, который, конечно, продолжает оставаться главным фактором риска для всех рынков и всех экономик мира, то для рынка нефти еще одним таким фактором стали огромные запасы, накопившиеся в хранилищах за время кризиса. Здесь же, однако, мы можем обратиться к исследованию ОПЕК. Картель сообщил, что в период со второго по конец третьего квартала текущего года общие запасы нефти снизились примерно на 250 миллионов баррелей. В последнем исследовании за декабрь картель также отмечает сокращение запасов нефти в октябре. Американский EIA подтвердил позитивный прогноз по сокращению запасов в связи с возможным последующим ростом спроса на нефть.

Теперь перейдем к техническому анализу цены на рынке.

Технический анализ нефти марки Brent

Графический анализ

На месячном таймфрейме в настоящее время формируется локальный бычий тренд. Дальнейшее продолжение роста во многом зависит от того, удастся ли цене закрепиться выше отметки в $50 за баррель. Если это произойдет, то следующей целью, которую необходимо будет преодолеть цене, – это отметка в 55,5–56$.

В соответствии с простой концепцией измеренного движения, цель роста можно определить, померив расстояние от начала смены тренда до первой коррекции и спроецировав это же расстояние от начала продолжения роста. В нашем случае, перелом глобального тренда и рост произошёл в марте-апреле текущего года. После начала второй волны и коррекции в сентябре-октябре 2020, рост продолжился. Таким образом, воспользовавшись измеренным движением, можно определить техническую цель на уровне $62,4, что в целом соответствует фундаментальным оценкам отдельных экспертов, о которых мы говорили выше.

Индикаторный анализ

200-ая скользящая средняя направлена в бок, подтверждая наличие флэта. Индикаторы RSI и Stochastic подтвердили разворот и подали сигнал о покупке еще в апреле-июне 2020 г. RSI немного определит стохастический осциллятор, но в целом сигналы были точны. Судя по скользящей средней, целью может стать уровень $63, что близко к отметке, которую дает графический технический анализ.

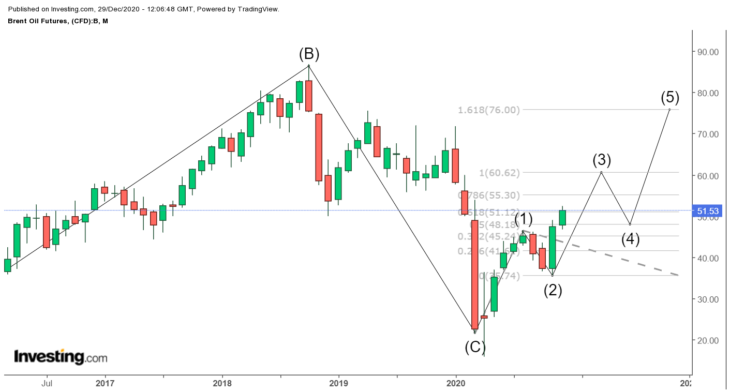

Волновая теория Эллиота

Здесь все несколько сложнее, поскольку вариативность существенно выше, что дает гораздо больше пространства для фантазии. Я склонен придерживаться следующего сценария: коррекционная волна, начавшаяся в июне-июле 2014 г. получила продолжение вплоть до марта 2020 г. Если коррекционная волна закончена, то согласно волновой теории, мы снова имеем дело с классической импульсной 5-ти волновой структурой. А если это так, то картина может выглядеть приблизительно следующим образом:

- Импульсная волна 1 сформирована минимумом в марте 2020 г. и заканчивается локальным максимумом в августе 2020 г.

- Коррекционная волна 2 составляет 38,2% от волны 1 и заканчивается минимумом в ноябре 2020 г.

- Импульсная волна 3, самая сильная волна, формируется сейчас и может составить не менее 100% от волны 1. Это означает, что цель движения наверх – $60,62 (обращаю внимание, что это соответствует результатам и графического, и индикаторного анализа).

- Коррекционная волна 4 – начало формирования после окончания волны 3. Если допустить, что рынок скорректируется на 50% от предыдущего роста, то целью вновь станет уровень $48.

- Заключительная импульсная волна 5 – целью может стать $76, но это при очень оптимистичном варианте развития событий.

Выводы по рынку нефти

Мой взгляд на рынок нефти умеренно оптимистичный. Судя по макроэкономическим и по техническим факторам, пространство для роста ещё есть. Я не жду, что в следующем году цене удастся закрепиться выше отметки в $60, однако достижение этого значения вполне вероятно.