Фундаментальный анализ

Самое начало декабря 2009 года породило довольно сильное двухдневное ралли, вызванное продолжением ноябрьского сильного роста, желанием протестировать психологический уровень в 20.000, спекулятивными покупками на фоне инфляционных ожиданий и позитивными макро данными из США. Однако угроза с Востока продолжала давить на многих инвесторов. А после неубедительных мировых макро данных середины первой недели, а также выступления главы ВТО с заявлением о снижении мировой торговли, цена пошла вниз. Добавочно возросла угроза инфляции и, в связи с этим, повышения процентных ставок. В итоге котировке не помогли даже отличные данные из США по занятости. Рынок почти проигнорировал их, начав валиться, а вместе с ним и котировка фьючерса на серебро. В конце декабря движения цены были неоднозначно колебательные, но все-таки перед новогодними праздниками многие инвесторы решили зафиксировать прибыль и скинуть довольно раздутый балласт. После праздников снова начались покупки, превратившиеся в ралли после убедительных макро данных роста мировых рынков.

Инвесторы, по всей видимости, решили всерьез достигнуть предыдущих максимальных уровней. Однако это вряд ли получится. После произошедшего с Dubai World поступило заявление Правительства Египта о плохом финансовом состоянии крупнейших компаний этой страны и о возможных мировых займах в скором будущем. Пока на это особой реакции не последовало. Однако уже создается впечатление, что с Востоком что-то не в порядке. Вполне вероятно также, что в скором времени начнется повышение процентных ставок в ведущих мировых странах вслед за действиями Банка Австралии в декабре прошедшего года. Спекулятивная составляющая в среде данных событий выглядит не очень убедительно. Поэтому можно ожидать в ближайшем будущем очередного витка падения.

Рис. 1. Фундаментальный взгляд на серебрo

Технический анализ

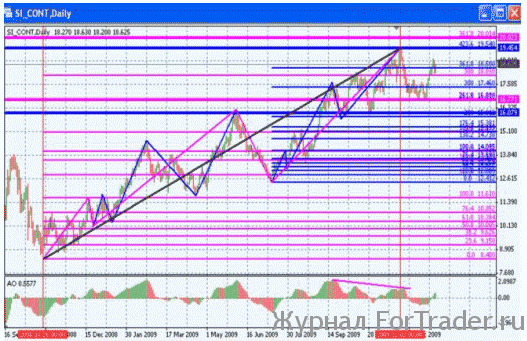

Говоря о том, что нас ожидает, по крайней мере, в первом полугодии, необходимо обозначить, что за структура у нас развивается к текущему моменту. Но по порядку. Пока нисходящее движение ярко не обозначилось, так что рассматриваем восходящее и принимаем его за текущее. А началось оно с оптимальной для нас дневной структуры наверх с конца 2008 года.

Весь 2009 год продолжалась дневная структура. Первый восходящий импульс на Daily сформировался к декабрю 2008. Обозначились шикарные цели сверху. Начался второй импульс также в декабре, коррекция от первого была не сильно глубокой и долгой. Закончился же он в районе 261.8% по Daily, а развивающаяся в нем H4 структура оказалась очень техничной с окончанием у одного из крайних целевых уровней по сетке Фибо (/birzhevoj-slovar/fibonacci/) в 361.8%. Коррекция от второго дневного импульса закончилась у сильного разворотного уровня по Daily в 138.2%. Затем начался третий дневной импульс, закончившийся у 361.8% и ровно на конечном целевом уровне в 423.6% по развивающейся внутри него H4 структуре. Дивергенция имела место. Таким образом, можем заключить, что дневная восходящая структура закончена, а значит, сформирован недельный импульс, который, как мы покажем в следующем выпуске журнала ForTraders.org в данной рубрике «Фьючерс на серебро», является лишь коррекцией от первого нисходящего недельного импульса. Итак, началась новая дневная нисходящая структура…

Рис. 2. Техническая картина фьючерса на серебро. Дневная нисходящая структура.

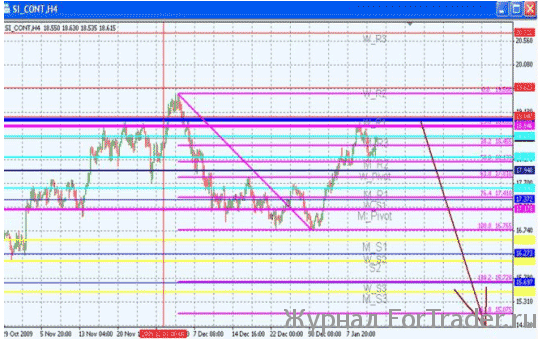

В новой нисходящей дневной структуре к текущему моменту уже сформирован первый импульс вниз, и развивается коррекция от него. Последняя представляет собой восходящую H4 структуру. Она, скорее всего, окажется неправильной, не дойдя до ключевых уровней 161.8%-176.4% из-за сильного размаха первого H4 импульса, а значит второго импульса, как и третьего, не будет. В данный момент котировка уперлась в разворотный уровень 138.2%, обозначенный на рисунке 3 синей линией. Пробитие его вряд ли произойдет, хотя оно и возможно. В любом случае мы подошли вплотную к моменту масштабного разворота цены вниз, остановившись также у последнего, третьего, месячного пивотного сопротивления. Пока что первого H4 импульса вниз как начала второго нисходящего дневного импульса не сформировалось, но в ближайшее время мы его ожидаем. А, скорее всего, в течение месяца котировка начнет усиленно двигаться вниз.

Рис. 3. Техническая картина фьючерса на серебро. Ждем разворота.

Действенность системы фрактальной интеграции

Начнем рассмотрение действенности системы фрактальной интеграции с месячного графика, а точнее с начала 1991 года. В данной демонстрации эффективности стратегии мы разберем ее действенность на четырех таймфреймах. Для начала определимся в понятиях, что ранее не приводилось. Я, как некоторые мои коллеги, различаю несколько этапов трейдинга и инвестирования (что тоже различается из-за того, что инвестор вкладывает средства при условии получения дивидендов). Здесь мы разберем примеры долгосрочного инвестирования (5-20 лет), среднесрочного (3-5 лет), краткосрочного (1-3 года) и долгосрочного трейдинга (полгода-год).

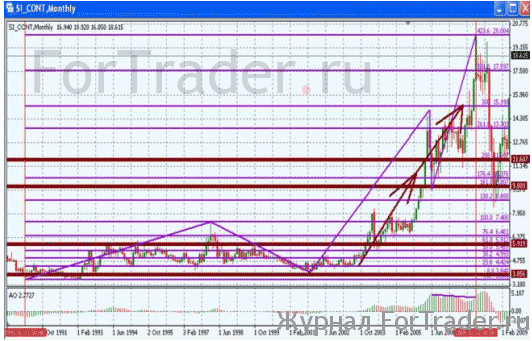

Долгосрочное инвестирование

После годичной коррекции к 91 году произошел перелом в тенденции, закрепленный также образованием дивергенции снизу. Первый месячный импульс формировался очень долго, а закончился он к началу 1998 года. Затем прошла глубокая коррекция, в которой мы спокойно купили из обозначенной коричневым цветом зоны, а также имели возможность и докупиться по более выгодной цене. В стандартной зоне выхода из позиции мы этого не сделали, так как не было дивергенции. Зафиксировали же мы прибыль только на образовании нового максимума текущей месячной структуры с образованием дивергенции в районе 15.300. Это произошло в конце 2007 года. Примечательно здесь корректное соблюдение ключевых уровней по сетке Фибо. Второй месячный импульс, образовав правильную структуру, закончился у 300%, а третий, после непродолжительной коррекции, завершился ровно на конечном уровне в 423.6%. Это что касается долгосрочного инвестирования от 5 до 20 лет.

Рис. 4. Сигнал 1. Долгосрочное инвестирование в серебро.

Среднесрочное инвестирование

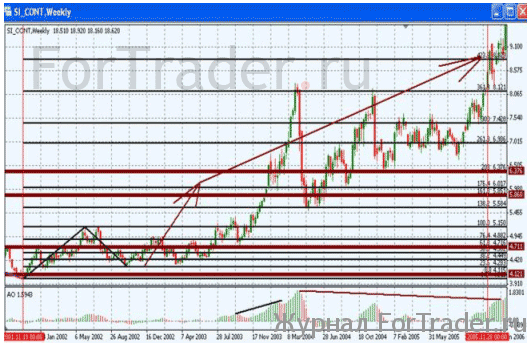

Что касается среднесрочного инвестирования от 3 до 5 лет, то это лучше всего продемонстрировать на недельном таймфреме во втором месячном импульсе, в котором развивалась недельная правильная структура. Начался первый недельный импульс с конца 2001 года, а к маю 2002 года, т.е. спустя полгода, он окончательно сформировался. Цели от него по Фибо не дотягивали до целевых уровней правильности месячной структуры с образованием второго импульса и впоследствии третьего, но, как бывает в таких случаях, уровень 423.6% был пробит вверх с успешным достижением целевых уровней правильности месячной структуры. Однако вернемся к открытию позиции по восходящей недельной структуре.

Коррекция от первого недельного импульса оказалась глубокой, достигнув 23.6%. Здесь мы также спокойно зашли в покупки, успев даже докупиться по более выгодной цене. Дивергенции в обозначенной для выхода зоне не было, как и конечного целевого уровня, при котором отсутствие дивергенции допускается из-за так называемого «последнего броска» в сторону главенствующего тренда. Поэтому мы спокойно переждали момент коррекции меньшего таймфрейма и вышли спустя 4 года, после начала первого недельного импульса при образовании дивергенции в районе конечного уровня 423.6% в районе 8.800.

Рис. 5. Сигнал 2. Среднесрочное инвестирование в серебро.

Краткосрочное инвестирование

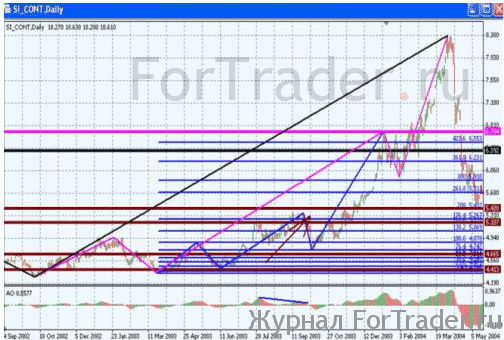

Теперь что касается краткосрочного инвестирования. Оно в полной мере отражено при работе с дневным таймфреймом по фьючерсу на серебро во втором недельном импульсе второго месячного восходящего импульса. Началась дневная структура с октября 2002 года. Первый импульс сформировался к январю 2003 года. От него прошла глубокая коррекция к одному из последних для нее целевых уровней по дневной сетке Фибо в 8.8%. Мы купили. Зафиксировали прибыль же в зоне планируемого выхода в районе 176.4% при образовании дивергенции у отметки 5.400. Дальше уже работать не стоило по данному таймфрейму, а следовало переходить на H4 с целью получения максимальной прибыли после последовавшей вскоре дневной коррекции от второго импульса в H4 структуре третьего дневного импульса.

Рис. 6. Сигнал 3. Краткосрочное инвестирование в серебро.

Долгосрочный трейдинг

Долгосрочный трейдинг (полгода-год) продемонстрируем в H4 структуре второго дневного импульса во втором недельном, которые мы рассматривали ранее. Здесь коррекция от первого восходящего H4 импульса была также глубока, дойдя до 8.8%. Мы спокойно встали в покупки. Вышли же, зафиксировав прибыль, в районе 200% при образовании явной дивергенции. В дальнейшем надлежало переждать H4 коррекцию от второго H4 импульса правильной восходящей структуры и работать уже по часовой структуре, составляющей третий H4 импульс наверх.

Рис. 7. Сигнал 4. Долгосрочный трейдинг по фьючерсу на серебро.