За истекший месяц фьючерсы на основные американские фондовые индексы выросли более чем на 2%.

Снижение волатильности – отражение инвесторской уверенности

Основным фактором повышения спроса на ценные бумаги американских компаний стало соглашение в Конгрессе США по вопросу «фискального обрыва». Фьючерс на индустриальный индекс Dow Jones прибавил 2%. Фьючерс на индекс широкого рынка S&P 500 вырос на 2,5%. Фьючерс на индекс технологического сектора экономики США Nasdaq продемонстрировал менее уверенный рост, увеличившись на 1,4%. Основным поводом для этого послужило падение акций одного из лидеров сектора компании Apple. За месяц стоимость акций снизилась более чем на 15%. В качестве причины специалисты называют резкое ослабление спроса на флагманскую продукцию технологического гиганта – IPhone 5.

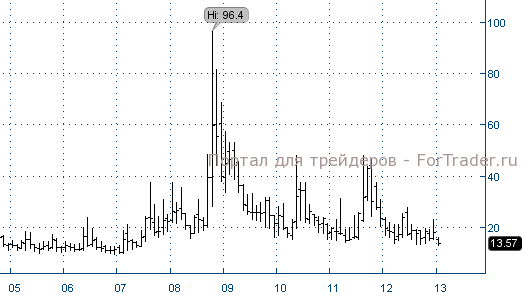

Волатильность на рынке крайне низкая и продолжает падать. В ближайшее время показатель может достигнуть минимальных значений за последние 10 лет в районе отметки 10 пунктов. Низкая волатильность указывает на стабильность в ожиданиях крупнейших инвесторов относительно будущего укрепления американской экономики. При этом, изучая график индекса VIX (см. рис. 1.), следует отметить, что после продолжительной стагнации ниже 20 пунктов, индекс выстреливал в район 40. Чем дольше на рынке будет сохраняться низкая волатильность, тем выше риск падения фондового рынка США.

Восстановление экономики США и фондовые индексы

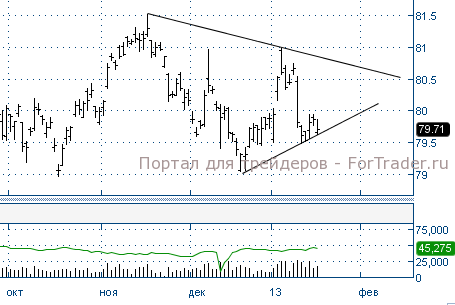

Несмотря на обратную корреляцию фондового рынка США и американской валюты, фьючерс на доллар за месяц вырос на 0,5%. Фьючерс индекса DX продолжает формировать фигуру «симметричный треугольник». Т.е. явного направления у него нет, что означает неуверенность среди участников торгов в отношении национальной валюты США. Объем торговых операций по данному инструменту находится на средних показателях, значит, спрос на доллар остался прежним. Основными причинами для опасений остается вопрос с госдолгом США, размер которого временно увеличен до 19 мая.

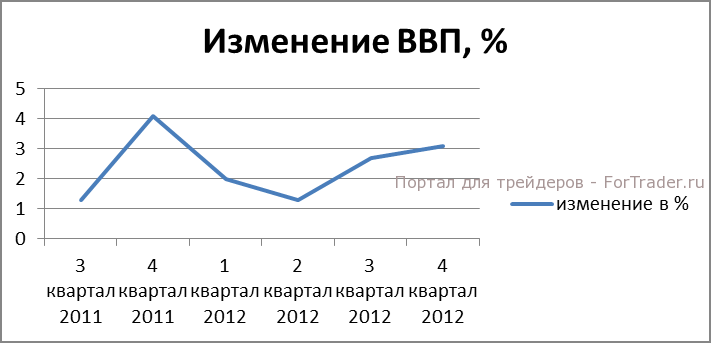

Оценивая экономическое состояние США в целом, стоит отметить, что, по предварительным данным, за 4 квартал рост ВВП составил 3,1%. Экономика восстанавливается, что незамедлительно отражается на состоянии фондового рынка.

Первоначальный прогноз о том, что ВВП страны ко второму кварталу 2013 года может достичь уровня 4% становится все более реализуемым.

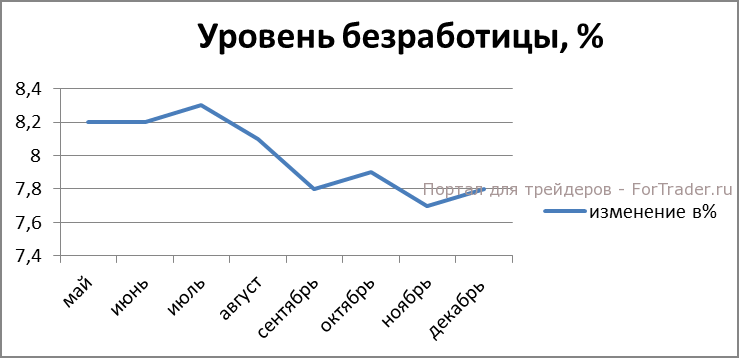

Негативное влияние на рост экономики может оказать увеличение уровня безработицы. В декабре он вырос на 0,1%, достигнув отметки 7,8%. При этом снизился темп прироста числа занятых в несельскохозяйственном секторе. Позитивным моментом для экономики остается динамичное снижение первоначальных заявок на пособия по безработице. В январе показатель достиг минимальных значений за последние полгода.

Основная процентная ставка в Соединенных Штатах вновь была оставлена на уровне 0,25%. Текущее состояние экономики полностью оправдывает проводимую в стране денежно-кредитную политику. FOMC не планирует изменять ставку минимум до 2015 года. Однако Бернанке заявил, что это будет целиком и полностью зависеть от состояния госдолга США, вопрос по которому до сих пор остается открытым.

Корреляция фондовых индексов США и Европы

Немаловажное влияние на состояние дел в США оказывает поведение европейских фондовых индексов. Сильных изменений в состоянии европейской экономики за прошедший месяц не произошло. ЕЦБ оставил процентную ставку на уровне 0,75%. На последующей конференции Марио Драги заявил о том, что европейская экономика восстанавливается. Предположительно рост может возобновиться уже во втором квартале текущего года. Но, несмотря на столь воодушевляющие прогнозы в целом, по Европе продолжает расти безработица. За текущий месяц уровень безработицы вновь вырос на 0,1%. Основные обвинения по данному вопросу направлены в сторону ЕЦБ, на что Драги заявил: «…обвинения по данному вопросу безосновательны, так как проводимые меры не влияют на рост числа безработных в странах ЕС».

Основной фондовый индекс Германии, DAX, находится на максимальных значениях за последние 10 лет. При этом в последние полмесяца на графике наблюдается стагнация. Уровень в 8000 пунктов для индекса выступает сильным сопротивлением, и пробитие этой отметки должно сопровождаться признаками выздоровления экономики. Выход графика выше данной отметки возможен в 2 случаях:

— если возобновиться экономический рост Еврозоны;

— если американские фондовые индексы смогут преодолеть максимальные годовые значения.

Второй вариант основан на прямой корреляции фондовых индексов США и Европы. К тому же продолжительный застой индекса DAX вызовет либо импульсный рост выше уровня 8000 пунктов, либо техническую коррекцию ниже значения 7600 пунктов.

Индекс DowJones: максимум будет обновлен

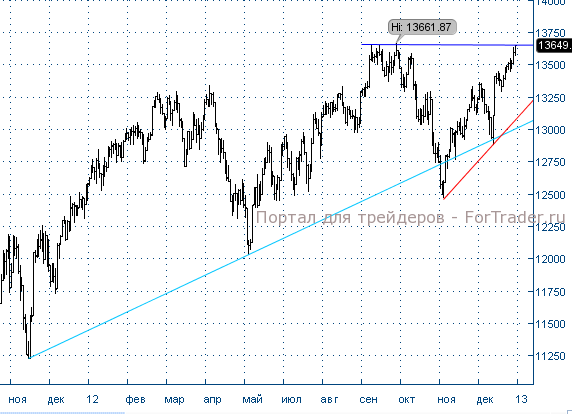

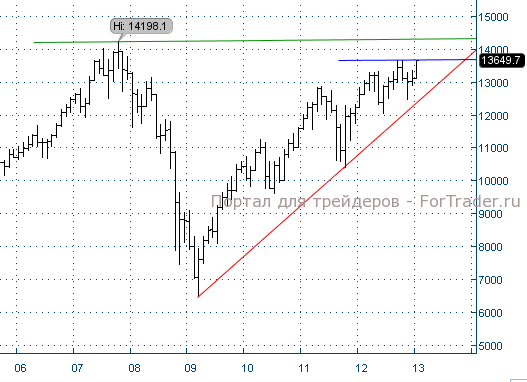

Оценивая состояние американской экономики с технической точки зрения, следует рассмотреть ведущий фондовый индекс Dow Jones.

На дневном графике индекс Dow Jones тестирует максимальное годовое значение в пределах уровня 13661 пункт. Учитывая стремительный рост с середины декабря, вполне вероятен выход индекса выше данной отметки. При этом максимум будет обновлен, но график не продолжит рост выше отметки 13700. Наиболее вероятно, что после преодоления годовых максимумов, индекс в течение какого-то времени будет тестировать уровень сопротивления. К тому же, опираясь на историю движения индекса, после продолжительного роста более 3 недель, график всегда корректировался минимум на 30%.

Анализируя более длительный период времени, стоит отметить, что на месячном графике индекс Dow Jones сформировал фигуру «восходящий треугольник». Сейчас он торгуется у верхней границы этого паттерна, что указывает на возможный скорый выход за его пределы. При отскоке, максимальная коррекция возможна в район значения 13000 пунктов. При пробитии фигуры в сторону повышения, индекс может вернуться к текущим значениям, чтобы закрепиться выше уровня 13650. К тому же, при пробое следует наблюдать за показателем объема торгов. Пробой является качественным, если он подкреплен сильным увеличением объема. При низком объеме в 90% случаев график возвращается в пределы ценового диапазона. Основной целью для тестирования на текущий год является максимальное значение по этому индексу за последние 20 лет, которое находится на уровне 14198 пунктов.

Актуальным вопросом продолжает оставаться проблема бюджетного дефицита в США. Конечно, ожидать дефолта нам не придется, скорей всего верхняя планка долга вновь будет увеличена, но в период принятия решения на рынках, вероятней всего, будет наблюдаться всплеск волатильности. При этом вновь будет включен печатный станок, следствием чего станет ослабление американского доллара.