Начиная с 16 ноября 2012 г., индекс S&P 500 поднялся на 25,7%, поэтому возникает естественный вопрос: что будет дальше? Инвесторы, смущенные отсутствием негативных новостей, будут продавать акции, хотя холодная статистика говорит об обратном.

Эффект импульсов – самая опасная угроза для любого инвестора

Когда акции растут, многие «медведи» выходят из своих берлог и поднимают рев в преддверии падения цен на бумаги. Это так же естественно, как ежедневный закат. И это кажется совершенно нормальным для инвесторов, действующих вопреки тенденциям рынка, потому что все должно развиваться по законам гравитации – всё, что поднимается, должно сразу опуститься. К сожалению, законы гравитации на финансовых рынках не настолько выдержаны, как это случается в природе. Как и обычные люди, цены также подвержены, так называемому, «стадному поведению», примером может послужить Тюльпаномания в Нидерландах в 1637 году, во время которой все больше голландцев покупали и продавали луковицы тюльпанов, чтобы получить прибыль на разнице цены.

Недавние открытия в области неврологии объяснили, почему люди склонны к такому поведению. Вероятно, это одна из худших психологических склонностей человека, но это уже другая история.

Эффект импульса увеличивается в более долгосрочном периоде

Исследуя ценовые колебания, начиная с 1949 года, мы стремимся понять, как индекс S&P 500 поднялся выше 25,7 %, учитывая, что текущему «бычьему» рынку уже 37 недель?

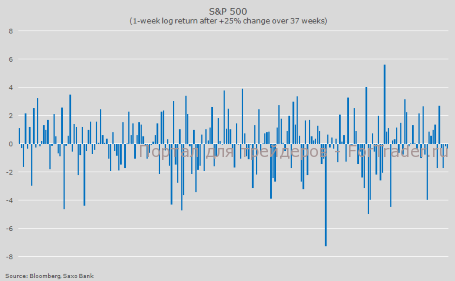

Приведенный ниже график демонстрирует логарифмическую доходность одной недели периода после превышения 25%. Без тестирования мы можем видеть автоматическую корреляцию, которая происходит благодаря скользящей средней и эффекту импульса. Средняя недельная доходность равна нулю, следовательно, на этом временном интервале нет границ. Коэффициент находится в выигрыше (положительная доходность одной недели по общим наблюдениям*) и составляет 53,8%. Так, предсказания о том, что индекс S&P 500 перекуплен, основываясь на факте о повышении на 25,0 % за последние 37 недель, лишены основания. Успех вашей сделки может быть случайным.

*Количество наблюдений — 216.

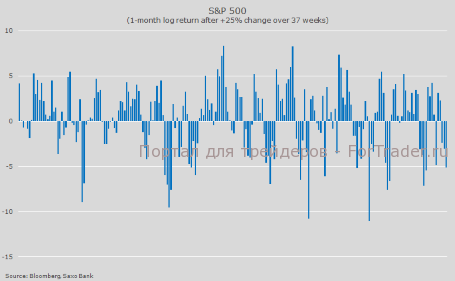

Что произойдёт, если мы расширим указанный период до одного месяца, следующего за 25-процентным повышением? Автокорреляция доходности стала еще более устойчивой и волатильность реализованного совокупного дохода увеличивается. Среднее значение совокупного дохода составляет 0,3%, а выигрыш – 59,9%. Так, когда происходит 37-недельное повышение на 25%, как это случилось с S&P 500 в августе, тогда в следующем месяце индекс повышается в среднем на 0,3%. Однако среднее отклонение реализованного совокупного дохода составляет 3,6% или двойное увеличение того, что наблюдается в течение одной недели.

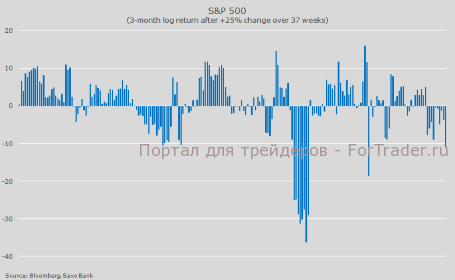

Что произойдёт, если мы расширим указанный период до трех месяцев? Так, автокорреляция увеличится еще больше, равно как и волатильность реализованного совокупного дохода в этот трёхмесячный период. Несмотря на крупную отрицательную доходность вследствие краха 1987 года на Уолл-Стрит, средняя доходность была 0,4% и выигрыш коэффициента составит 61,3%. Конечно, реализованная волатильность по реализованному доходу увеличивается на 8,0%, более чем в 2 раза того, что мы наблюдали в одномесячном периоде. Однако биржевой крах 1987 года был вызван рядом уникальных обстоятельств, среди которых был и портфель страхования, но и также отсутствие надлежащих «автоматических выключателей» для охлаждения рынков, которые кормились за свой счёт. Если не принимать во внимание этот случай, статистика значительно улучшается в качестве свидетельства эффектов импульсов.

Можно сделать вывод, что практически бесполезно пытаться предсказывать максимальное значение для фондовых индексов. Проблема в том, что вы пытаетесь противостоять эффектам импульсов, которые имеют тенденцию быть довольно стойкими, и, когда вы думаете, что цены не могут подняться выше, в игру вступает безумие толпы, а это удивительный феномен. Так, прежде чем увеличивать подверженность к риску по коротким позициям, важно помнить, что эффект импульсов может быть довольно сильным, пока акции являются классом активов с положительной тенденцией в течение определенного времени, и ваш выбор правильного момента должен быть выше среднего чтобы добиться успеха.

Статью подготовил Питер Гарнри, компания Saxo Bank