Определяющим фактором для цены на золото продолжает оставаться ситуация в мировой экономике. Здесь предлагаю в первую очередь обратить внимание на инфляцию и инфляционные ожидания, после чего взглянем на промышленное производство.

Про инфляцию

Можно с уверенностью сказать, что в апреле-мае инфляция в развивающихся странах продолжает расти. Согласно последним отчетам:

- индекс потребительских цен в Германии в мае вырос на 0,5%,

- в целом по Еврозоне предварительные данные составили порядка +0,3%;

- в США рост индекса за апрель составил 0,8%;

- в Великобритании CPI подрос на 0,6%;

- в Канаде +0,5%;

- данные по Новой Зеландии, опубликованные за 1 квартал текущего года продемонстрировали рост инфляции на 0,8%;

- в Австралии аналогичный показатель вырос на 0,6%.

Таким образом, в годовом выражении инфляционные значения близки к своим таргетам. Теперь весь вопрос в том, как скоро регуляторы перейдут от стимулирующей монетарной политики к рестрикционным мерам.

О монетарной политике

Согласно последним «минуткам» с заседания Банка Австралии вопрос о сворачивании стимулирующих мер будет рассмотрен уже в этом месяце. Главный экономист Европейского центрального банка Филип Лэйн, а также член совета ЕЦБ Мартин Казакс также сообщили о том, что европейский регулятор будет принимать решение о дальнейшем сокращении QE в июне, а вот ЦБ Канады уже приступил к «сворачиванию». Председатель BoE Дейв Рамсден пообещал повысить процентную ставку, если инфляция начнет выходить из-под контроля, а глава банка Новой Зеландии намекнул, что повышение ставки возможно в сентябре 2022 г.

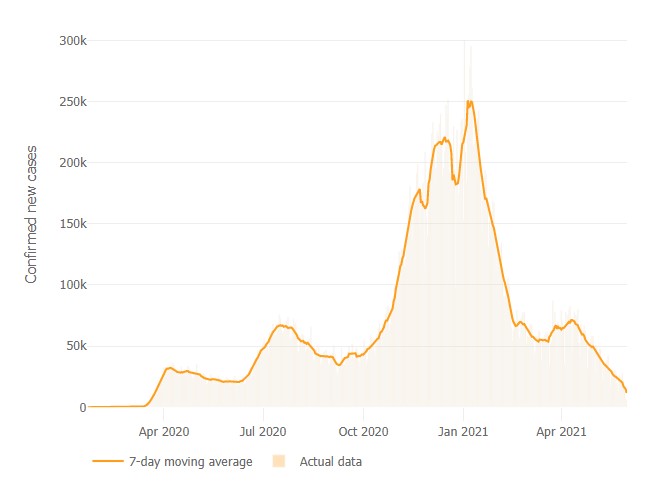

Конечно, ключевым ориентиром для центральных банков становятся действия американского ФРС. Мы уже говорили, что согласно опросам, сокращение QE ожидается только в 4 квартале, а повышение ставки — только в 2023 г. В одном из наших предыдущих обзоров я уже упоминал, что ФРС может начать переходить к сдерживающей ДКП ещё раньше. Во многом это, конечно, будет определяться восстановлением потребления на фоне постепенного отступления пандемии. В настоящее время более 50% американцев привились от коронавируса. Результат налицо. Согласно данным от Университета Джона Хопкинса, количество новых подтвержденных случаев заболевания COVID-19 стремительно идёт на спад.

Между тем, Джеймс Буллард из Резервного банка Сент-Луиса сообщил, что вакцинация порядка 75% населения США позволит ФРС начать сокращать программу количественного смягчения, т.е. FOMC уже посылает недвусмысленные сигналы рынку, что время «дешевых» денег постепенно подходит к концу, что становится позитивным фактором для рынка золота.

О промышленности и золоте

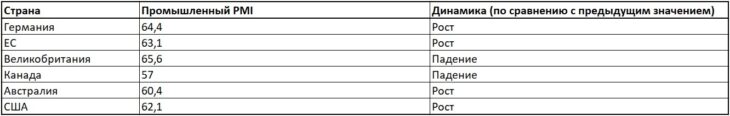

Обратим теперь внимание на то, что происходит в промышленности (см. таблицу выше).

Как можно заметить, в развитых экономиках индекс менеджеров по закупкам находится уже существенно выше 50 пунктов, что говорит о том, что производство продолжает восстанавливаться, а значит и спрос на золото также может продолжить расти. Большинство аналитиков и инвестиционных компаний оптимистично оценивают рынок золота в текущем году. Здесь, в первую очередь, стоит обратить внимание на доклад World Gold Council (WGC). Эксперты ждут, что потребление золота в 2021 г. будет постепенно увеличиваться. Особенно это касается таких регионов, как Китай и Индия. Последний отчет по спросу на золото от WGC был опубликован в апреле текущего года. Согласно отчету, спрос на золото за первый квартал текущего года составил 815,7t – на уровне Q4 в 2020 г., но на 23% ниже, чем в Q1 годом ранее. WGC отмечает, что рост потребительского спроса подстегнули низкие цены на металл, а также постепенный выход мировых экономик из рецессии.

Рынок золота в настоящее время находится в состоянии небольшого контанго – цена на фьючерсы превышает спот-цену.

Теханализ цены на фьючерсы на золото

Таймфрейм: 1 месяц

На Monthly временном интервале курс золота находится в восходящем ценовом канале. Учитывая то, что в апреле текущего года цена оттолкнулась от нижней границы (уровня поддержки), с высокой степенью вероятности движение наверх будет продолжено. Вопрос в том, смогут ли быки преодолеть 50% уровень коррекции, т.е. отметку $1890,5 – 1900. В этом случае, следующей целью роста станет 61,8% коррекции по Фибоначчи или приблизительно $1940 за унцию.

Таймфрейм: 1 неделя

На недельном временноv интервале цена пробила наверх трендовую линию. Одновременно с этим произошёл и пробой MA(9), а также горизонтального уровня сопротивления $1767,20 за унцию.

Таймфрейм: 1 день

06.05 цена пробила наверх свою 200-периодную скользящую среднюю. Согласно волновому анализу Эллиотта возможен следующий сценарий развития ситуации: цена находится в 3-ей импульсной волне. Вполне возможно, что целью движения является отметка $1950 за унцию ($1940 за унцию согласно анализа на месячном графике золота). После этого нас может ждать коррекция цены или 4-ая коррекционная волна, которая может вновь «загнать» цену ниже уровня $1900 за унцию. Если этот сценарий верен, то 5-я заключительная волна импульса может привести к тому, что цена вновь протестирует отметку $2000.

Выводы: мой взгляд на рынок золота в настоящее время продолжает оставаться больше нейтральным, хотя прогнозы умеренно оптимистичны. Существенное снижение цены на данный драгоценный металл сейчас весьма маловероятно, скорее продолжится движение ближе к отметкам $2000 за унцию. Используя терминологию инвестиционных компаний, для позиций по золоту сейчас больше всего подходит рекомендация «Держать».