Классические причинно-следственные связи нарушены. Если прямо грубо, то обычно все работает так: рост экономики = рост спроса на энергоносители -> рост инфляции -> рост ставок -> замедление экономики = падение спроса на энергоносители -> падение инфляции -> снижение ставок и т.д. Сейчас же развитые экономики привыкают к тому, что замедление экономики не равно падению спроса на энергоносители, а еще, похоже, к тому, что высокие цены на энергоносители – это надолго.

Если бы не геополитика…

Причина проста: тон здесь задает в первую очередь не экономика. С макроэкономической точки зрения ситуация как раз говорит в пользу снижения цен. Посудите сами: уровень инфляции в ЕС 7.5%, в США – 7.9%. Пока нокдаун — не нокаут. Нокаут будет тогда, когда развитые экономики начнут с этой инфляцией активно бороться. Замедление роста ВВП гарантировано всем! Как следствие, последствия для цен на энергоносители могли бы быть, конечно, не такими, как в Q1 2020, но всё же по большей части негативным. Я говорю «могли бы быть», если бы не геополитика. Ну да, и здесь нужно сразу определиться, что было раньше яйцо или курица – такой взлет инфляции стал прямым следствием геополитической нестабильности.

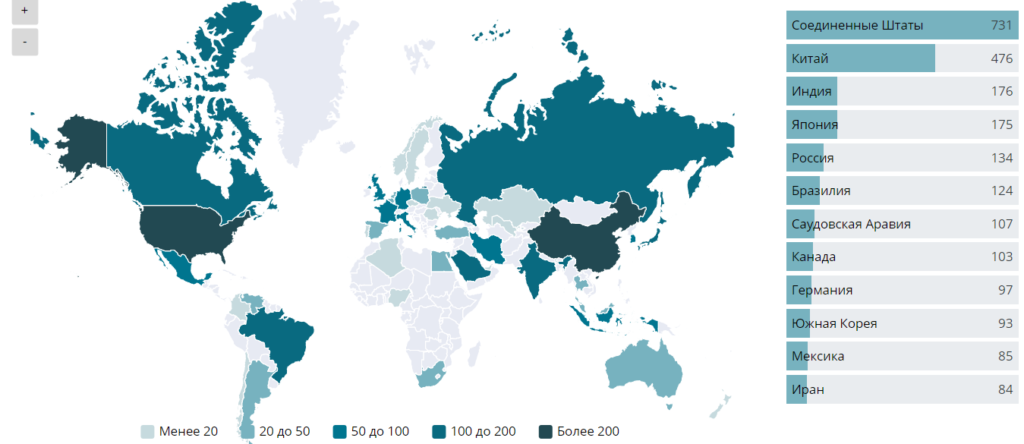

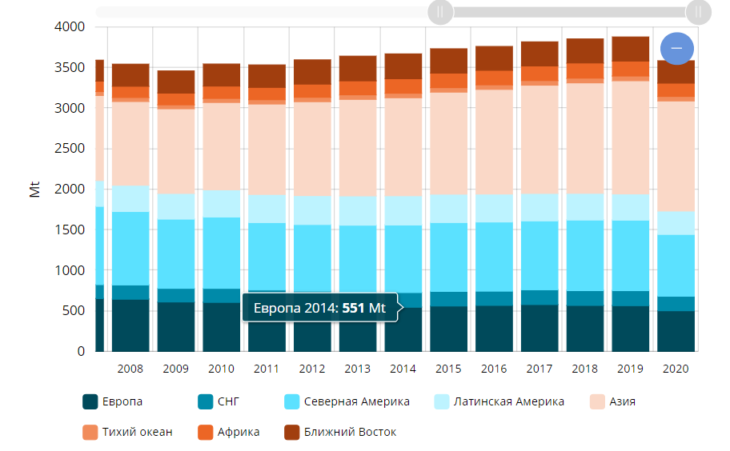

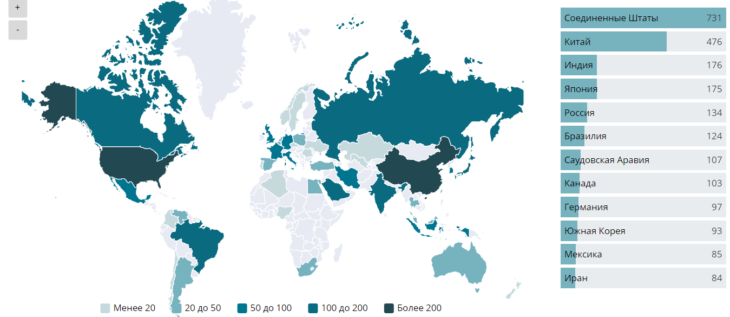

Таким образом, я предполагаю, что без февральских событий уровень инфляции в США и ЕС мог быть и поменьше, но общей картины это бы не поменяло. Ставки были бы подняты, а потребление энергоносителей пошло бы на спад, оказывая давление на цену. Возьмем, к примеру, 2014 г. США потребляют 731MT нефтепродуктов, потребление в ЕС также идёт на спад.

Следствием стало падение цены на нефть примерно на 50%. Сейчас же ситуация абсолютно иная. Спрос на нефть есть. Об этом говорит то, что рынок находится в состоянии бэквардации.

Однако, рост экономики здесь абсолютно ни при чем. Более того, теперь рост цен на энергоносители подталкивает экономики к замедлению, поскольку при таких уровнях инфляции ясно, что ставки будут существенно выше текущих значений.

3 варианта для нефти

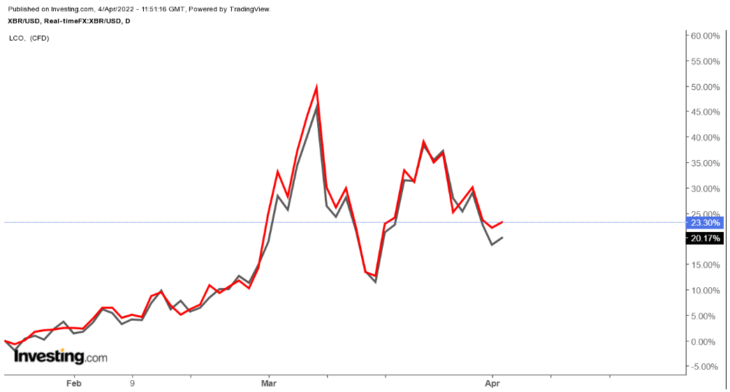

Что действительно существенно для рынка нефти, так это геополитическая обстановка, а это гораздо хуже поддается прогнозированию. То, что цена на нефть в существенной степени зависит от геополитики говорит то, с какой скоростью цена оказалась у уровня $97 за баррель 16.03 (переговоры между Москвой и Киевом). Таким образом, если рассматривать ситуацию по нефти в более широком смысле, то

- Падение цены возможно в случае прекращения спец. операции или подписания хоть какого-то документа о мирном урегулировании (или хотя бы слухов о таком документе). Поэтому любые переговоры нужно рассматривать, скорее, как негативный фактор для цены.

- Рост цены с дальнейшим ускорением возможен в случае продолжения специальной операции и возможным вмешательством в ситуацию третьей стороны (сейчас политологи заявляют о возможном вмешательстве в конфликт Польши)

- Рост цены возможен в случае ответных действий России на санкции. Подписанный законопроект о необходимости оплаты недружественными странами российского газа в рублях – это не ответные меры, а только лишь защита от блокировки получаемый РФ за газ средств. По сути, ответных мер Россия ещё толком не применяла.

Учитывая то, что специальная операция вряд ли закончится в самое ближайшее время, а попытки мирного урегулирования также вряд ли возможны, принимая во внимание роль Запада во всей этой истории, ждать сильного снижения цены на нефть я бы пока не стал.

Техническая картина

Давать техническую оценку поведения цены на нефть сейчас достаточно сложно. Правила теханализа перестали действовать для российского рынка и, на мой взгляд, для рынка Commodities 24.02. Вместе с тем, без каких-либо ценовых ориентиров жить совсем тяжко. Поэтому, попробуем всё же выстроить некую модель без претензии на высокую правдоподобность.

С технической точки зрения произошло сразу два ускорения тренда:

- С декабря 2021 по февраль 2022.

- И, само собой, конечно, после февральских событий.

Второе трендовое ускорение было благополучно ликвидировано в середине марта – цена вернулась под трендовую линию, пробив отметку $112.5. А вот с пробоем ключевого уровня (красная трендовая линия на графике) может быть проблема. Кстати, обратите внимание, насколько превосходно отработали уровни Фибоначчи, несмотря на высокий уровень недоверия к «технике»: цена практически протестировала ключевую отметку 61.8% ($95.96), вернулась к значению 23.6% и снова откатилась, но уже к границе 50% ($104.20).

Февральские события сильно испортили картину импульса. Давайте вспомним наш последний обзор по нефти от 19.01.2022. Мы предположили, что цена находится в заключительной 5-ой волне трендового импульса и при оптимистичном варианте импульс должен был завершиться примерно на уровне $116.7. В результате взрывного ускорения тренда цену «отвезли» на указанное значение значительно раньше, чем предполагалось. Вместе с тем, мое мнение таково, что считать этот мартовский спайк некорректно. А это означает, что пока нет новых вводных, текущее движение вполне продолжает укладываться в прежний сценарий. Вывод: цель – $116.7.

P.S. Если использовать временные периоды Фибоначчи, которые являются совсем уж экзотическим инструментом, то разворот импульса должен начаться примерно в декабре текущего года.