[info_block align=»right»]Зарубежные вкладчики теряют интерес к России, все больше обращая внимание на страны, где доходность выше, а рисков, связанных с санкциями нет.[/info_block]

Рубль находится в очень шатком положении. В последний день июля курс доллара на Московской бирже вновь поднимался выше 60 рублей (60,3475), а евро впервые за 8 месяцев пробил отметку 71 рубль (71,0350).

Почему рубль игнорирует растущую цену на нефть и к чему приведут новые экономические санкции против России?

Рубль – аутсайдер среди валют

Безусловно, основным драйвером на сегодняшний день остается рост напряженности в отношениях между Россией и США.

По данным агентства Bloomberg, рубль стал аутсайдером среди валют стран с развивающейся экономикой. За последние пять недель цена на нефть выросла на 18%. На этом фоне рубль смог отыграть у доллара всего 95 копеек, а вот в паре с евро результаты оказались намного печальнее – европейская валюта прибавила к своей стоимости 3,4 рубля.

Цена на нефть не может справиться с негативом от санкций

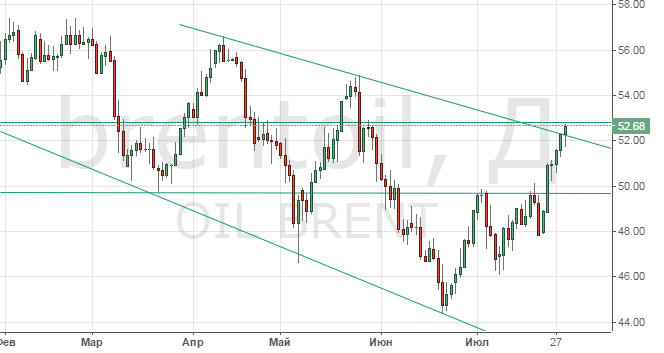

Цена на нефть по-прежнему определяет около 60% валютных поступлений в Россию. Традиционно, курс рубля довольно чутко реагирует на динамику котировок нефти. Однако, введение новых экономических санкций США против России снизило коэффициент корреляции между рублем и нефтью до минимумов мая этого года.

На данный момент растущая нефть выступает, скорее, фактором, который сдерживает падение российской валюты. По мнению многих финансовых аналитиков, если бы из текущей обстановки убрать влияние западных санкций, то при такой цене на нефть курс рубля к доллару мог бы быть на 2-3 рубля выше.

Что самое важное в новых санкциях

По заявлениям вице-президента США Майкла Пенса, Трамп подпишет закон о санкциях в самое ближайшее время, так что, на момент прочтения вами этой статьи, это вполне может произойти. Этим шагом разрушаются все надежды на какое-то послабление ограничений, которые были довольно сильным драйвером для рубля в период после победы на президентских выборах Дональда Трампа. К слову, наши аналитики еще тогда призывали не поддаваться приливу эйфории, поскольку в истории США не было ни одного случая, чтобы президент мог отменить какие-то ограничения без согласия Конгресса.

Новый пакет экономических санкций сокращает сроки, на которые выдаются валютные кредиты госбанкам и сырьевым компаниям, а также дает президенту США полномочия для введения полного запрета на валютное финансирование всех трубопроводных проектов компании «Газпром».

Самым весомым из всего пакета санкций против России является поручение Минфину США проработать запрет на инвестиции в российский госдолг. Это событие требует дополнительного рассмотрения.

Россия без иностранных инвесторов

[info_block align=»right»]По оценкам аналитиков, повышенный спрос на рубли сместил курс доллара примерно на 10 рублей ниже, чем он мог бы быть. [/info_block]

За 1,5 года нерезиденты, по данным Банка России, купили ОФЗ на 13,5 млрд. долларов, снабжая рынок валютой в условиях, когда нефтедоллары стали дефицитом. По оценкам аналитиков, повышенный спрос на рубли сместил курс доллара примерно на 10 рублей ниже, чем он мог бы быть. Однако, теперь российскому рынку приходится возвращаться к суровой реальности.

Первый зампред ЦБ РФ Ксения Юдаева заявила, что в июне доля нерезидентов в ОФЗ снизилась на 0,7%, при этом отметив, что эта часть до сих пор составляет внушительную цифру – около 30%. Тем не менее, отток капитала продолжился и в июле. Как заявили представители европейских инвестиционных фондов, многие держатели российских активов в июле увеличили объемы их продаж.

В первую очередь, инвесторов отпугивают санкционные риски. Зарубежные вкладчики теряют интерес к России, все больше обращая внимание на страны, где доходность выше, а рисков, связанных с санкциями нет. Например, это Бразилия или Турция. Часть иностранных инвесторов настроена довольно категорично. Учитывая введение очередных экономических санкций, они не видят никаких гарантий того, что ситуация не повторится в будущем, поэтому полностью исключают Россию из своих инвестиционных стратегий.

По расчетам аналитиков, в течение 12 месяцев доля нерезидентов в российских ОФЗ упадет с текущих 30% до 25%. Это значит только одно – новых денег в рамках стратегии кэрри-трейд не придет вообще. Даже больше – нерезиденты продадут ОФЗ в объеме около 100 млрд. рублей.

Про дефицит валюты на локальном рынке

[info_block align=»right» linkText=»Не покупаем евро. Продаем доллар!» linkUrl=»https://fortraders.org/fundamental/kurs-dollara-prognoz/ne-pokupaem-evro-prodaem-dollar.html» imageUrl=»https://files.fortraders.org/uploads/2017/08/eurusd-e1501600321751-730×445.png»]Естественно, что наблюдаемое усиление евровалюты препятствует реализации целей ЕЦБ. Однако пока европейский регулятор сохраняет стимулирование в силе, он вряд ли пойдёт на интервенции с целью сдержать рост EUR.[/info_block]

На данный момент на рубль влияет целый комплекс негативных факторов. К экономическим санкциям добавляются сезонный провал платежного баланса в третьем квартале, когда поступления валюты от экспорта падают, а спрос – наоборот максимальный: доллары скупает население для отпусков, а также нерезиденты-держатели российских акций, которые выводят полученные дивиденды из РФ.

В ближайший месяц повышенный спрос на иностранную валюту, по подсчетам экспертов Сбербанк CIB, составит 2,5 млрд. долларов, в то время как продажи крупнейшими корпорациями не превысят 1,5 млрд. долларов. На внутреннем рынке может возникнуть локальный дефицит валюты, что приведет к очередному росту курса доллара и евро к рублю.

В заключение стоит отметить, что с 1991 года рубль в августе смог продемонстрировать рост только 4 раза, а за последние 10 лет только один раз – в 2016 году. Вряд ли от этого августа стоит ждать повторения 2016 года, поэтому, стоит готовиться к падению курса рубля в августе.