Применение осциллятора слоя RAIX – возможность полного описания динамики полосных компонент сигнала котировок торгуемого инструмента.

Предлагается к практическому использованию трейдерами разработанный автором статьи технический индикатор – осциллятор слоя RAIX. Индикатор рекомендуется использовать совместно с ранее опубликованным индикатором слоя RASL, также возможно использование осциллятора RAIX совместно с другими техническими индикаторами.

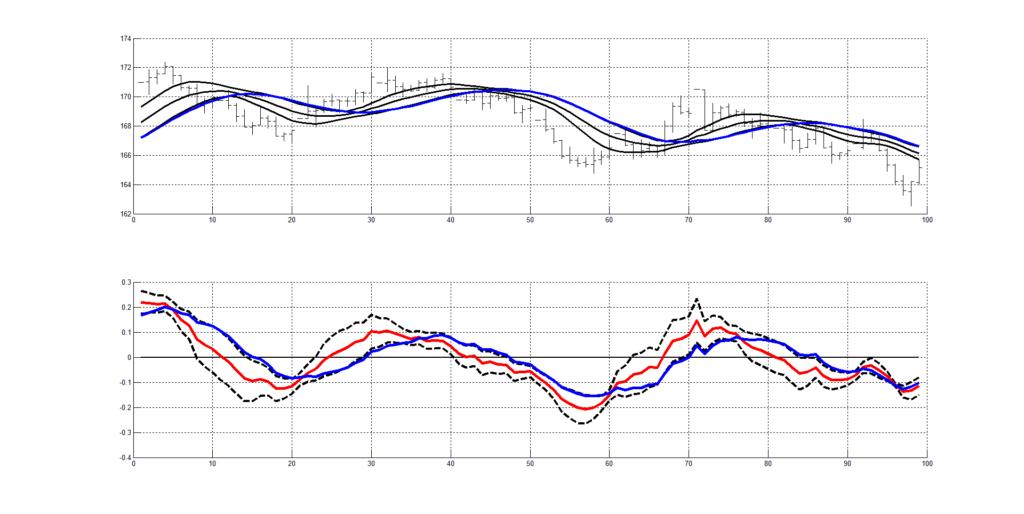

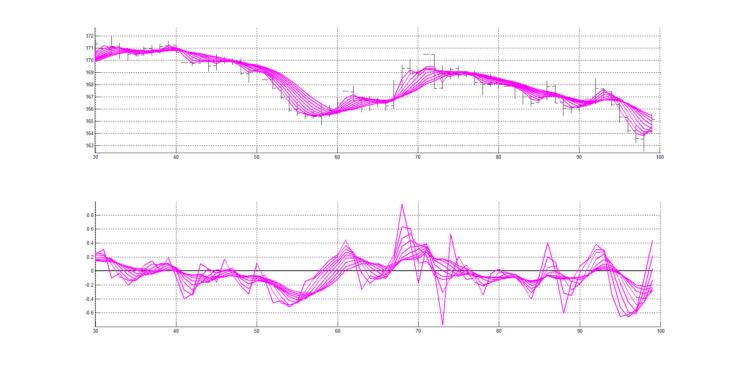

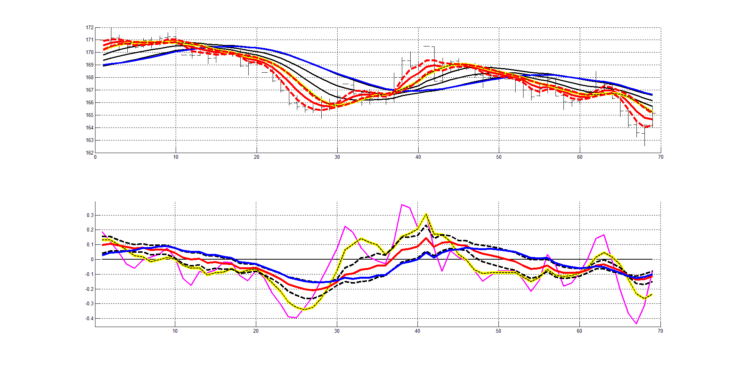

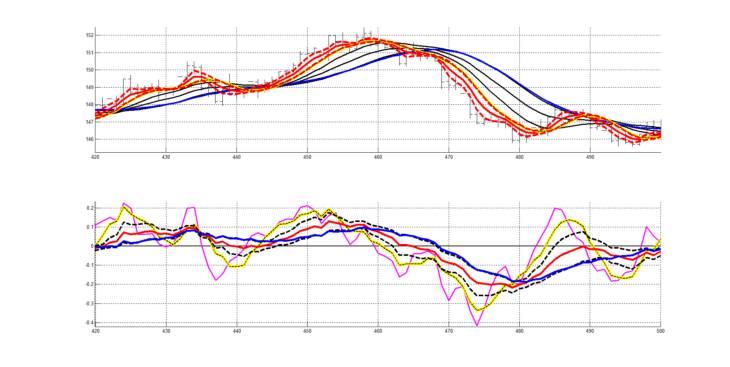

На рисунке 1 показаны индикатор слоя RASL (верхний рисунок 1) и осциллятор слоя RAIX (нижний рисунок 1) для слоя колебаний сигнала котировок торгуемого инструмента, заключенных в пределах от 20 до 60 периодов.

Полное описание технического индикатора слоя RASL приведено в ранее опубликованной статье «Новый трендовый индикатор слоя RASL и торговая стратегия на его основе».

Этапы построения осциллятора слоя RAIX

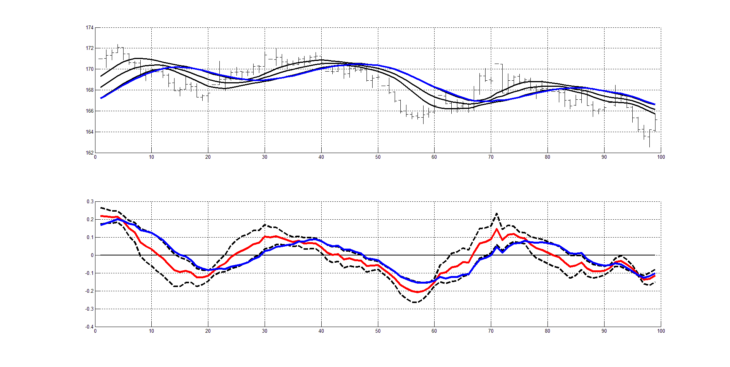

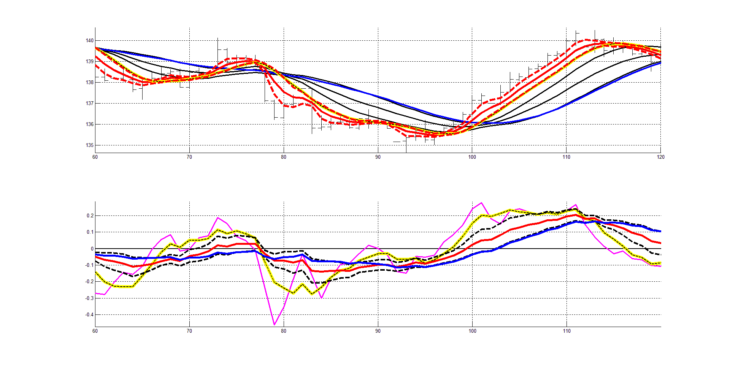

На рисунке 2 изображены 9 скользящих средних RAMA с периодами сглаживания от 20 до 60 с шагом изменения 5 (20, 25, 30, 35, 40, 45, 50, 55, 60) (верхний рисунок 2) (технический индикатор «скользящая средняя RAMA» подробно описан в ранее опубликованной статье «Улучшенная модификация скользящей средней – индикатор RAMA против SMA»). В нижней части рисунка 2 изображены нормированные производные, вычисленные от этих 9 скользящих средних RAMA.

Нормированная производная для каждой отдельной линии RAMA вычисляется как разность между ее текущим значением RAMAt на момент времени t и ее предыдущим значением RAMAt-1 на момент времени t-1. Далее эту разность делим (то есть, нормируем) на текущее значение RAMAt (на момент времени t), взятое от линии RAMA с максимальным периодом сглаживания. В данном случае максимальный период сглаживания RAMA равен 60.

Нижний рисунок 2 отражает для каждой отдельной линии RAMA изменение (или норму изменения, скорость изменения) относительно текущего значения линии RAMA с максимальным периодом сглаживания (в данном примере максимальный период сглаживания равен 60). Весь набор состоит из 9 скользящих средних RAMA с периодом от 20 до 60 и с шагом изменения 5.

Далее по полученному набору нормированных производных RAMA (нижний рисунок 2) стандартно вычисляем среднее значение для каждого текущего момента t по всем нормированным производным скользящих средних RAMA(N)t, где N изменяется от 20 до 60 с шагом 5. Следующим шагом стандартно вычисляем среднеквадратическое отклонение (СКО) (квадратный корень из дисперсии) для каждого текущего момента t по всем значениям нормированных производных скользящих средних RAMA(N)t (нижний рисунок 2), где N изменяется от 20 до 60 с шагом 5.

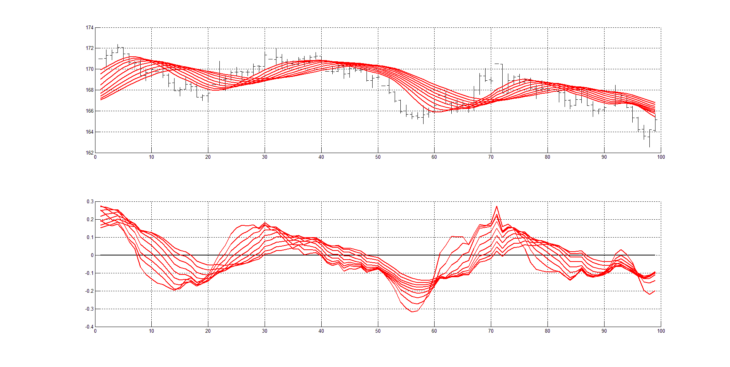

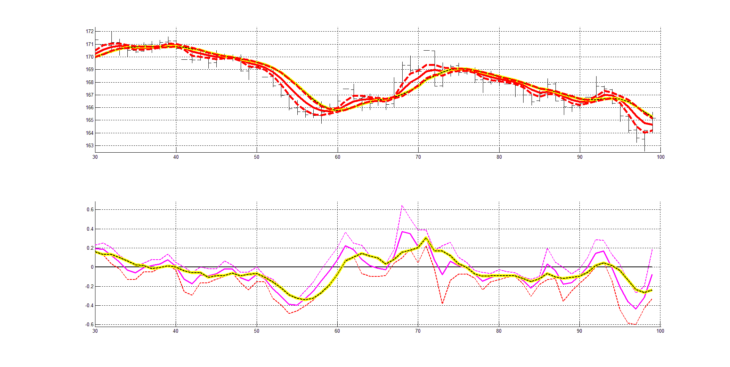

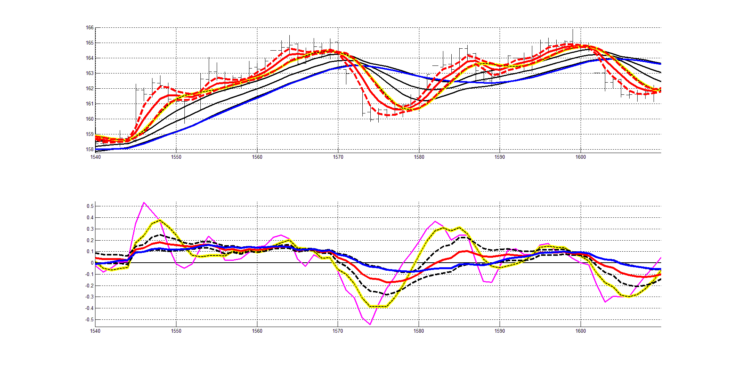

На верхней части рисунка 3 изображены исходные 9 скользящих средних RAMA, (красные линии), также на верхней части рисунка 3 (черные и синяя линии) изображен индикатор слоя RASL.

На нижней части рисунка 3 изображены нормированные производные (красные линии), вычисленные по 9 скользящим средним RAMA. Кроме того, изображен осциллятор RAIX: жирная красная линия – средняя линия, рассчитанная по всем 9 нормированным производным скользящих средних RAMA, также еще две линии (черный пунктир), смещенные относительно средней линии «вверх» и «вниз» на величину рассчитанного среднеквадратического отклонения (СКО) по всем 9 нормированным производным скользящих средних RAMA. Сигнальная линия (синяя) – линия нормированной производной скользящей средней RAMA с максимальным периодом сглаживания 60 (максимальный период сглаживания из набора периодов от 20 до 60).

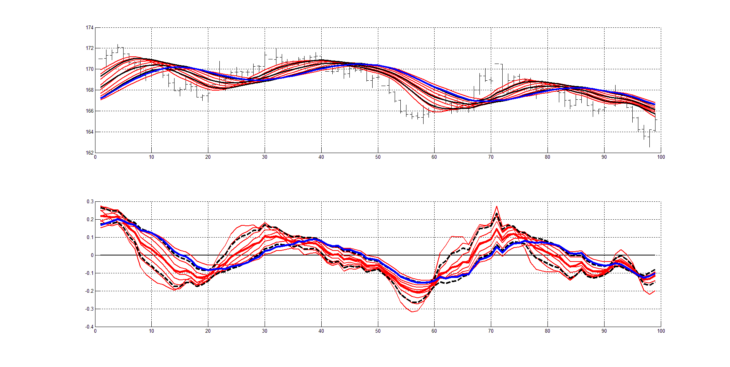

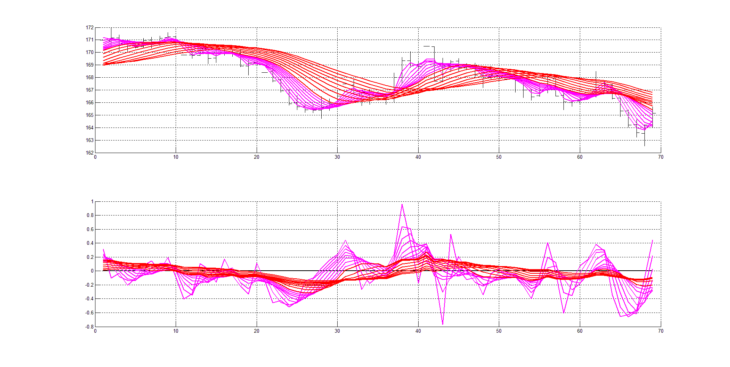

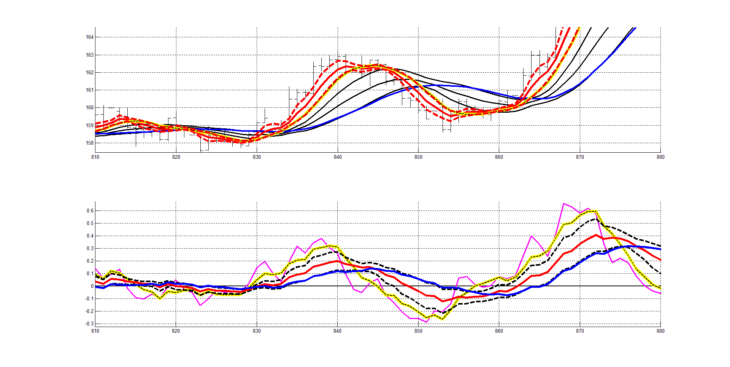

На верхней части рисунка 4 изображены 9 скользящих средних RAMA с периодами сглаживания от 4 до 20 с шагом изменения 2 (4, 6, 8, 10, 12, 14, 16, 18, 20).

На нижней части изображены нормированные производные, вычисленные для этих 9 скользящих средних RAMA.

Соответственно рисунку 4, на рисунке 5 (в верхней части рисунка 5) изображены линии технического индикатора слоя RASL в нижней части рисунка 5 изображены линии осциллятора слоя RAIX. Интерпретация линий осциллятора RAIX на рисунке 5 соответствует пояснениям к рисунку 3.

Таким образом, на рисунке 1 изображены: технические индикаторы, индикатор слоя RASL и осциллятор слоя RAIX для слоя сигнала котировок в интервале от 20 до 60 периодов. На рисунке 5 – индикатор слоя RASL и осциллятор слоя RAIX для слоя сигнала котировок в интервале от 4 до 20 периодов.

Сравнение технического индикатора — осциллятора слоя RAIX и классического технического индикатора TRIX

Полезно провести аналогию между классическим техническим индикатором TRIX и предложенным техническим индикатором – осциллятором слоя RAIX.

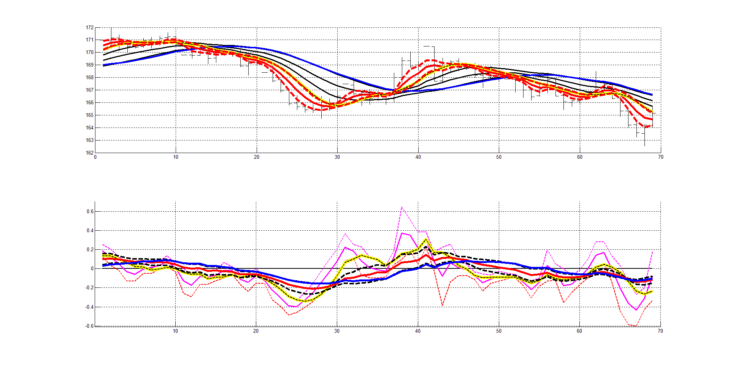

Считается, что линия TRIX – это норма изменения тройного экспоненциального скользящего среднего цены закрытия финансового инструмента. На нижней части рисунка 1 (синяя линия) и нижней части рисунка 5 (желтая линия) изображены две кривые – это нормы изменения однократного скользящего среднего RAMA для цены закрытия финансового инструмента. При этом, «тройного» сглаживания с использованием индикатора RAMA не осуществляется, используется однократное.

Указанные линии (синяя и жёлтая) – это нормы изменения нижней границы (для максимального периода сглаживания) анализируемых слоев. Эти указанные линии (синяя и жёлтая) являются аналогами TRIX, но при расчёте RAIX используется только однократное скользящее среднее RAMA (вместо тройного скользящего среднего EMA). К указанным линиям (синяя и жёлтая), то есть нормам изменения нижней границы (для максимального периода сглаживания), анализируемых слоев при расчёте индикатора RAIX добавляется ещё линия – норма изменения средней линии слоя, и ещё 2 линии (пунктир) – границы волатильности (СКО) нормы изменения скользящих средних RAMA в пределах анализируемого слоя. То есть осциллятор RAIX отражает достаточно полно динамику анализируемого слоя сигнала котировок финансового инструмента.

Построение двухслойной системы ТА: RASL + RAIX

На рисунке 6 совмещены рисунки 2 и 4.

На рисунке 7 совмещены рисунки 1 и 5.

На рисунке 7 изображена двухслойная система технического анализа с использованием технического индикатора слоя RASL (верхний рисунок 7) и осциллятора слоя RAIX (нижний рисунок 7). Возможно построение многослойных систем технического анализа с использованием нескольких согласованных между собой слоев.

На рисунке 8 изображено повторение рисунка 7, но с удаленными пунктирными линиями волатильности (СКО) в нижней части рисунка. Линии волатильности удалены только для слоя колебаний сигнала котировок заключенных в интервале от 4 до 20.

Рассмотрим поведение двухслойной системы технического анализа

(ТА: RASL + RAIX) на различных участках сигнала котировок

Далее, на рисунках 9-12 приведены примеры полученной двухслойной системы ТА (ТА: RASL + RAIX) для различных участков сигнала котировок.

Совместное использование технических индикаторов RASL и RAIX дает достаточное полное описание динамики слоя сигнала котировок, что можно использовать при создании эффективных торговых систем технического анализа. При этом, анализ нескольких слоев в системах ТА (ТА: RASL + RAIX), позволяет охватывать широкий диапазон изменения динамических свойств сигнала котировок торгуемого инструмента.

Алгоритм расчета осциллятора слоя RAIX (N1, N2, n)

Алгоритм расчета осциллятора слоя RAIX (N1, N2, n), где

- N1– наименьший период сглаживания слоя,

- N2 – наибольший период сглаживания слоя,

- n – шаг изменения периода сглаживания от N1 до N2).

На выходе индикатора RAIX рассчитываются 4 линии:

- RAIXm – средняя линия осциллятора RAIX,

- RAIXe – нижняя линия осциллятора RAIX,

- RAIXu – верхняя линия осциллятора RAIX,

- RAIXs – сигнальная линия осциллятора RAIX.

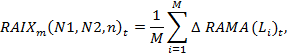

Расчет производится в соответствии с выражениями:

где:

![]() ;

;

![]() – число скользящих средних RAMA в расчетном наборе;

– число скользящих средних RAMA в расчетном наборе;

![]() – периоды усреднения скользящих средних RAMA из расчетного набора;

– периоды усреднения скользящих средних RAMA из расчетного набора;

![]()

![]()

![]() ;

;

![]() , где

, где ![]() – выбранный период сглаживания сигнальной линии.

– выбранный период сглаживания сигнальной линии.