В рамках мастер-класса «Будь трейдером с iLearney»

В рамках мастер-класса «Будь трейдером с iLearney»

Нет нечего удивительного в том, что центральные банки в качестве объекта макроэкономического регулирования выбирают уровень инфляции: имеющийся инструментарий в виде процентных ставок, нормативов отчислений в фонд обязательных резервов или операций на открытом рынке позволяет им достаточно эффективно контролировать динамику данного индикатора.

Прочитать статью в PDF-журнале ForTraders.org

Целевые ориентиры для монетарной политики

В последнее время мода на таргетирование, выражающееся в установлении планового показателя базовой инфляции или индекса потребительских цен, обретает все большую популярность. Марио Драги на февральской пресс-конференции по итогам заседания ЕЦБ подчеркнул, что регулятор в первую очередь следит за инфляцией, а валютный курс не является объектом макроэкономического регулирования. ФРС в качестве основных целей выделяет уровни безработицы и инфляции, а без пяти минут новый глава Банка Англии Марк Карни говорит о необходимости гибкого регулирования последнего показателя.

При этом в качестве альтернативы режиму жесткого таргетирования, использующегося центральными банками Австралии, Новой Зеландии, еврозоны и других регионов, рассматривается более лояльный механизм, основанный на установлении целевых ориентиров по другим макроэкономическим показателям.

Примером реализации подобной политики могут являться действия ФРС, утверждающей, что программы количественного смягчения будут свернуты при достижении уровнем безработицы отметки 6,5%, а инфляцией – отметки 2%. Понятно, что обе цели одномоментно достигнуты быть не могут, а предпочтение отдается рынку труда.

Инфляция способна выполнить поставленные перед ней задачи в долгосрочной перспективе. Это хорошо видно на графике европейского гармонизированного индекса.

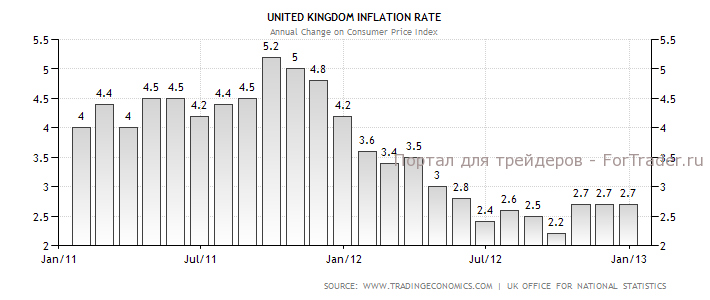

Инфляционные проблемы Туманного Альбиона

Стремление Карни к гибкому таргетированию инфляции с ориентацией на номинальный ВВП вполне понятно: Британии необходимо выходить из рецессии, а повышение уровня цен в краткосрочной перспективе с учетом их недавнего падения выглядит не так критично.

То есть, чисто теоретически, Банк Англии может позволить себе закрыть глаза на временный рост индикатора для достижения цели по приросту ВВП. Вероятнее всего это будет реализовано при помощи изменения структуры программы количественного смягчения с ориентацией ее на понижение процентных ставок по ипотеке с целью стимулирования потребительской активности в данном секторе. Проще говоря, английский регулятор может пойти по пути ФРС.

При этом нельзя забывать об увеличении оттока капитала в связи с отрицательными процентными ставками по английским активам и с утратой фунтом функции «спасительной гавани» на фоне поднимающей голову экономики еврозоны. Усложняет задачу Карни и программа жесткой фискальной консолидации, ограничивающая рост ВВП.

Сможет ли первый в истории иностранный глава Банка Англии реализовать успешно апробированные в Канаде планы и на Туманном Альбионе покажет время. Пока же необходимо признать, что инвесторы должны быть готовы к важным изменениям в денежно-кредитной политике крупнейшего регулятора, которые способны оказать существенное влияние на курс британского фунта.