В данном прогнозе нефти WTI эксперты журнала fortraders.org предлагают Вам познакомиться с техническим анализом актива на текущие сутки, а также рекомендациями к торговле нефтью с конкретными уровнями. Все указанные в данном прогнозе торговые сигналы строятся на основе авторской стратегии практикующего трейдера, однако, носят лишь рекомендательный характер.

Итоги предыдущего торгового дня

В среду, 15 февраля 2017 года, биржевые фьючерсы на нефть WTI – CLx (март_17) завершили торги со следующими параметрами:

- Самая высокая цена за торговый день (H) = 53,51 (-0,21*)

- Самая низкая цена за торговый день (L) = 52,73 (-0,13*)

- Цена закрытия дня (С) = 53,11 (-0,09*)

- Официальная цена закрытия CL (февраль17) = 52,42 (+0,69*)

(* — к предшествующему дню / контракту, долларов за баррель).

Прошедшая сессия по мартовскому фьючерсному контракту (CLH7) на сырую нефть марки WTI показывала достаточно нервную и высокую внутридневную волатильность.

Основной причиной такого хода торговой сессии были противоречивые ожидания от полученных докладов OPEK, IEA и предварительных данных о состоянии запасов сырой нефти в США от API.

Напомним, во вторник промышленная группа API публиковала опросные данные о состоянии запасов сырой нефти и нефтепродуктов в США. Согласно данным API, коммерческие запасы сырой нефти в США за прошлую неделю выросли на 9,94М баррелей. Запасы бензина поднялись на 717К баррелей. Запасы дистилляторов выросли на 1,5М баррелей.

В целом, данные крайне негативные для ставок на рост цен. Учитывая, что данные API и EIA часто расходятся, торговая сессия проходила в достаточно узком ценовом диапазоне. Основное влияние оказывали получаемые данные о состоянии экономик мира и динамика на валютном рынке и фондовых площадках.

Основной рост волатильности пришелся на время выхода данных EIA. Данные выходили на открытии регулярной торговой сессии в США.

Инвентарные данные о запасах сырой нефти и нефтепродуктов в США от EIA (фактическое/ожидания):

- По данным EIA, стратегические нефтяные резервы сырой нефти в США без изменений и составляют 695, 078М баррелей.

- Внутренняя добыча сырой нефти за рабочую неделю с 4 февраля по 10 февраля снизилась на 1К баррелей в сутки, до среднего значения 8,977М против 8,978М неделей ранее и против 9,135М годом ранее.

- Импорт сырой нефти в США снизился на 881К баррелей в сутки до среднего значения 8,491М баррелей в сутки.

- По данным EIA, запасы в терминале хранения и распределения Cushung снизились на 702К баррелей до показателя 64,568М баррелей.

- EIA Weekly Crude Oil Inventories: 9.527M vs 3.513M

- EIA Weekly Distillates Stocks: -0.689M vs -0.696M

- EIA Weekly Gasoline Inventories: 2.846M vs -0.752M

- По данным EIA, среднее потребление сырой нефти в США снизилось на 435М баррелей в сутки, до значения 15,458М баррелей в сутки.

- Загруженность нефтепереработки в США составила 85,4% против загруженности 87,7% неделей ранее.

Данные, в целом, вышли крайне негативные. По данным EIA и API, рост запасов сырой нефти продолжился вторую неделю подряд. Однако, участники биржевого рынка сырой нефти нашли позитивные моменты в данных, что позволило котировкам удержаться в торговом диапазоне.

Положительным было то, что данные показали меньший рост, чем неделю ранее, сокращение импорта дает возможность, к потреблению внутренних запасов. Снизился импорт дистилляторов.

Поддержку оказало символическое снижение внутренней добычи и падение запасов в терминале хранения и распределения Cushing.

В целом, рост запасов сырой нефти проходит на фоне снижения загруженности НПЗ. Плановые технические работы традиционны в этот календарный период, что дает возможность спокойно принимать получаемые данные, пока они не дают существенного повода к идеям о возврате к насыщению. Также этот период характерен низким спросом на моторное топливо, что отражается в данных о бензине и дистилляторах.

Негатив в получаемых данных находится в цифрах общих запасов. Отметим, что запасы бензина находятся рядом с историческим максимумом, как и запасы дистилляторов. Отчасти, исправляет ситуацию то, что экспорт нефтепродуктов из США находится в хорошем состоянии. Это дает возможность нефтяным компаниям получать доходность, несмотря на то, что маржа переработки заметно снизилась против показателей годом ранее.

На фоне получаемых данных, нервозность и неопределенность вносят планы администрации США. Отметим, пока это декларация о намерениях, конкретики нет. Однако, планы по отходу от обязательств по Парижскому соглашению, планы в области налогового планирования и пограничных тарифов, вносят неопределенность, как для компаний США, так и для мирового рынка сырой нефти.

Ярким примером текущей неопределенности стало высказывание главы FOMC о том, что пока рано говорить о влиянии планов нового президента США, дождемся реальных шагов и действий.

[info_block align=»right» linkText=»Прогноз курса доллара» linkUrl=»https://fortraders.org/fundamental/kurs-dollara-prognoz/rost-inflyacii-v-ssha-prevzoshel-samye-smelye-ozhidaniya.html» imageUrl=»https://files.fortraders.org/uploads/2017/01/dollar-forecast-730×472.jpg»]Рост инфляции в США превзошел самые смелые ожидания[/info_block]

Основным фактором поддержки текущих цен на сырую нефть остается то, что картельная сделка ОПЕК+ выполняется. Последние данные указывают на то, что она выполнена на 90%. Хотя, есть вероятность того, что данные немного некорректны. По полученным данным, картель уже выполнил практически на 100%, тогда как страны «+» только 50% от взятых обязательств. Выполнение оставшейся части вероятно, но есть риск что это не будет выполнено. На этом фоне начинают появляться ожидания того, что картелю и сторонним странам придется либо продлить сроки сделки, либо странам Персидского Залива увеличить показатели сокращения добычи и экспорта. В условиях, когда нефтяные компании США, получают возможность наращивать добычу и становится угрозой для рыночных долей ОПЕК, есть риск того, что сделка будет свернута.

Отметим, что рост цен на нефтеносные пески достиг своего экономического предела, компании США начинают агрессивно входить в проекты в Бразилии, Аргентине, Перу. Перенос новых технологий и инвестиций, дает основание учитывать, что в этих странах есть риск взрывного роста показателей добычи, как сырой нефти, так и природного газа. Пока все эти проекты находятся в различной стадии подготовки, разведки.

На этом фоне, ожидания того, что потребление в Китае и Индии позволит глобальному спросу выйти в состояние баланса, кажутся достаточно оптимистическими.

Последние данные из Китая показывают снижение прямых иностранных инвестиций. Показатель снизился на 9,2% в годовом исчислении и составил 11,7 млрд. долларов США. Отчасти, это подтверждает программу правительства страны по выводу избыточных мощностей. Но снижение этого показателя происходит на фоне роста собственных инвестиций Китая в иностранные активы. Так, в Иранский проект по модернизации НПЗ планируется вложить более 3,0 млрд. долларов США. Напомним, что в Иране Китай также присутствует в проектах разведки, разработке месторождений. По условиям контрактов, Китай получает сырую нефть, учитываемую как собственную добычу. Частично, это вносит некорректность в оценках экспорта Ирана.

На фоне такого непростого фундаментального фона, мировые цены на сырую нефть показывают достаточно устойчивую динамику. На данный момент сформирован торговый диапазон в пределах от 50,00 до 60,00 долларов за баррелей. Несмотря на то, что он достаточно узок, его можно назвать диапазоном комфорта как для добывающих компаний, так и для перерабатывающих. Отметим, что и конечные потребители оценивают его как приемлемый. Косвенно это подтверждают данные регуляторов о том, что нетто длинная позиция по биржевым контрактам на сырую нефть отошла от своих исторически максимальных значений. За последние две торговые недели появился процесс роста ставок на снижение. Это дает основание полагать, что ожидания роста выше значения 60 пока ослабевают, в ожидании новых стимулов к росту.

Новостной фон, влияющий на цену сырой нефти 16 февраля 2017 года

Новостной фон в течение дня для рынка нефти — инвентарные данные EIA о состоянии запасов природного газа в США. В течение дня, вероятны выступления представителей ОПЕК и стран-экспортеров, не входящих в картель. Остальные поступающие в течение дня данные будут оцениваться с точки зрения влияния на конечный спрос. Эксперты fortraders.org обращают ваше внимание:

- выходят данные по Франции – уровень безработицы;

- данные по Италии – показатели торгового баланса;

- данные по США – данные по рынку недвижимости – показатели разрешений на строительство, новые закладки домов, промышленный индекс Филадельфии, данные по рынку труда – показатели заявок по безработице;

- поздно вечером выходят данные по Новой Зеландии – индекс PMI цен производителей, показатели розничных продаж;

- данные по Японии – показатели индекса Tankan;

- данные по Китаю – показатель прямых иностранных инвестиций (по готовности);

- публикуются протоколы заседания ЕЦБ по кредитно-денежной политике.

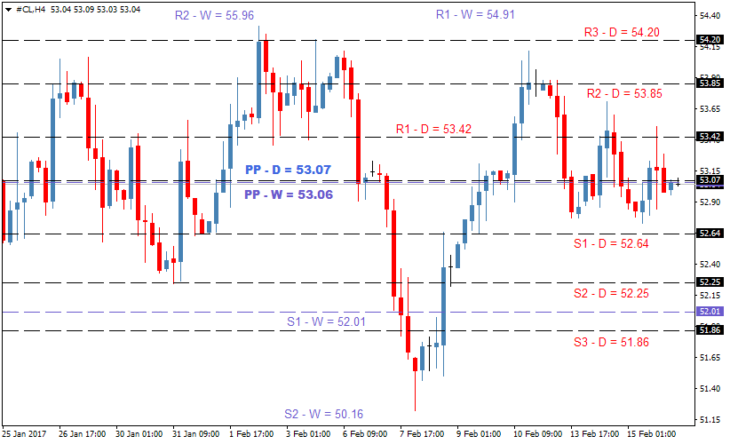

Уровни поддержки, сопротивления и Pivot Point для нефти WTI сегодня 16 февраля 2017 года

Уровни сопротивления (март17):

- R3 = 54,20

- R2 = 53,85

- R1 = 53,42

Срединная линия:

- PP = 53,07

Уровни поддержки:

- S1 = 52,64

- S2 = 52,25

- S3 = 51,86

Торговый план по нефти WTI на 16 февраля 2017 года

Стратегия на сегодняшний день

В торговле фьючерсными контрактами на сырую нефть на сегодня учитываем следующие факторы:

- Учитываем фактор ожидания и получение прямых и косвенных статистических данных — несут риски снижения ликвидности перед выходом и рост ликвидности и волатильности по факту публикации.

- Учитываем показатели волатильности прошедшей торговой сессии.

- Учитываем текущую волатильность и рыночную динамику цены относительно расчетных уровней и их текущее значение.

- Учитываем в работе влияние на рыночную динамику возможные заявления, слухи от официальных лиц, как ОПЕК, так и из стран, не входящих в картель — риски кратковременного роста волатильности.

- Учитываем косвенное влияние динамики доллара США и действия финансовых регуляторов, а также их возможные заявления.

Состояние цены:

- Недельное — текущее состояние — консолидация и снижение показателя на значениях зоны перекупленности.

- Дневное состояние цены — консолидация показателя на значениях выше уровня – «50».

- Внутридневное — текущее состояние смешанное — риски встречных коррекционных движений.

- Диапазонный уровень 53,00 – 53,10 рассматриваем как сигнальный уровень локального разворота.

- Уровни 56 — 57 на текущий момент рассматриваются как локальные сопротивления.

- Тест и закрытие выше — несет риск ускорение движения ценового значения, тест и закрытия ниже — несет риск отказа от роста и возможное ускорение снижения на ликвидации ставок, как на рост, так и на снижение.

- Уровни 50 — 49 рассматриваем как уровни консолидации и поддержки. Тест и закрытие ниже несет риски ускорения снижения на ликвидации ставок на рост.

- Тесты и закрытия выше нижней границы несут вероятность продолжения консолидации внутри диапазона.

Позиции на покупку:

- Тест и закрытие цены на нефть выше 53,05 — 53,15 на временном интервале М30 даст подтверждение остановки снижения цены и развитию рисков коррекционного роста цены.

- Цели движения — возврат цены к уровню 53,25 – 53,35, продолжение движения к уровням 53,45 – 53,55.

- Учитываем риск формирования локальных сопротивлений на уровнях 53,00 — 53,10, а также уровнях 53,25 – 53,35, 53,40 – 53,50.

- Тест и закрытие цены на нефть выше 53,55 — 53,65 на временном интервале М30 даст подтверждение продолжения движения цены вверх и риск возможного ускорения движения цены.

- Целевыми уровнями движения будет возврат к уровню 53,70 – 53,80, продолжение движения к уровням 53,90 – 54,00.

- Учитываем риск формирования локального сопротивления на уровнях 53,65 – 53,75, 53,85 – 53,95.

- Тест и закрытие цены на нефть выше 53,95 — 54,05 на временном интервале М30 даст подтверждение продолжения движения цены вверх и риск возможного ускорения движения цены.

- Целевыми уровнями движения будет возврат к уровню 54,10 — 54,20, продолжение движения к уровням 54,35 – 54,45.

- Учитываем риск формирования локального сопротивления на уровнях 53,95 — 54,05, а также уровнях 54,15 – 54,25, 54,45 – 54,55.

- При движении цены вверх, дневной максимум будет формироваться на 54,06 – 54,33, при ускорении движения на уровнях 54,85 – 55,38.

Позиции на продажу:

- Тест и закрытие ниже уровня 53,05 — 52,95 даст сигнал развитию рисков движения цены вниз от уровня с возможным ускорением движения.

- Целевым уровнем движения цены будет возврат к 52,85 — 52,75, продолжение движения к уровням 52,60 – 52,50.

- Учитываем риск формирования локальной поддержки на уровне 53,00 — 52,90 и уровнях 52,95 – 52,85, 52,65 – 52,55.

- Тест и закрытие ниже уровня 52,50 — 52,40 даст сигнал развитию рисков движения цены вниз и возможного ускорения движения цены.

- Целевым уровнем движения цены будет возврат уровню 52,35 – 52,25.

- Учитываем риски формирования локальной поддержки на уровне 52,45 — 52,35 и уровнях 52,30 – 52,20.

- Тест и закрытие ниже уровня 52,35 – 52,25 даст сигнал развитию рисков движения цены вниз и возможное ускорение движение цены.

- Целевым уровнем движения цены будет возврат к уровню 52,10 – 52,00, продолжение движения к уровням 51,85 – 51,75, 51,35 – 51,25.

- Учитываем риски формирования локальной поддержки на уровне 52,15 – 52,05 и уровнях 51,90 – 51,80, 51,65 – 51,55, 51,25 – 51,15.

- При движении цены вниз, дневной минимум будет формироваться на уровне 51,95 – 51,66, при ускорении движения цены вниз на отметке 51,15 – 50,62.

Напоминаем, что представленный анализ носит рекомендательный характер. За корректное использование прогноза цен на нефть, а также за полученные в связи с этим прямые или косвенные убытки в торговле ответственность несет трейдер.