Рынки

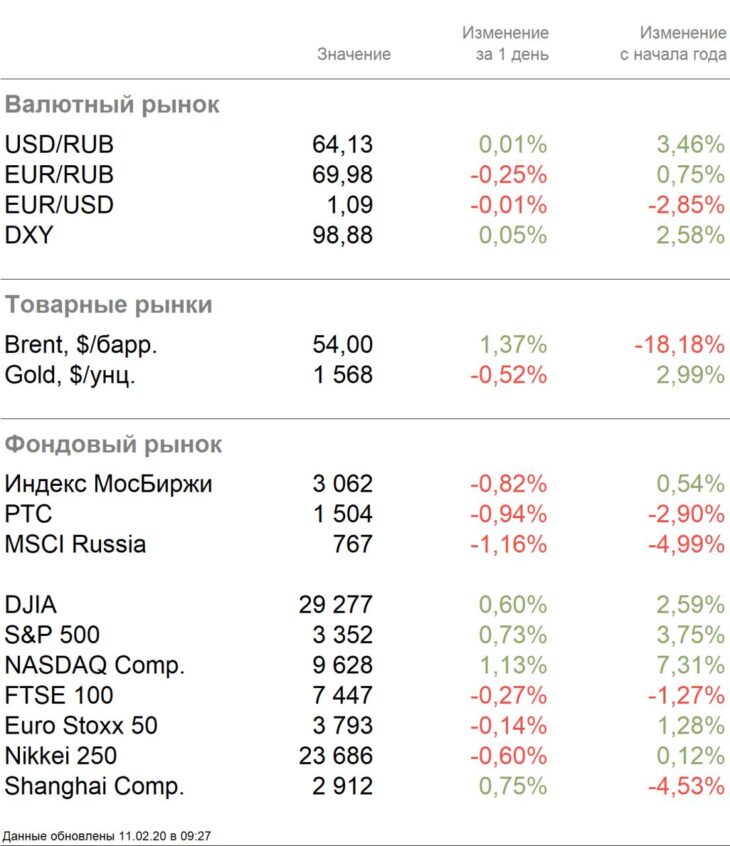

Торги на американских фондовых рынках начались в плюсе. DJIA в начале сессии вырос на 115,54 пункта, или 0,40%, до 29218,05 пункта. S&P 500 поднялся на 0,36%, а Nasdaq Composite — на 0,52%. На момент закрытия рынки достигли новых максимумов, поскольку инвесторы сосредоточились на признаках хорошего состояния американской экономики.

Рост рынка в понедельник был связан с хорошими корпоративными результатами и данными по занятости в США, которые оказались лучше прогнозов, нивелировав опасения относительно вспышки коронавируса в Китае и ее потенциальных последствий для мировой экономики. Согласно опубликованному в пятницу отчету, темпы найма в США в январе ускорились в связи с ростом доли экономически активного населения, что является позитивным знаком для американской экономики. Amazon вырос на 2,6%, до рекордного уровня, впервые преодолев отметку выше $2100/акция. Netflix и Alphabet закрылись выше более чем на 1%. Tesla тем временем подорожала более чем на 3% в очередной волатильной сессии. Рост американских рынков в целом несущественный, так как экономические последствия для рынков ещё не учтены и могут быть хуже рыночных ожиданий. На данный момент количество зараженных превышает 43 тыс. человек, а смертей — 1 тыс. человек. В провинции Сычуань обнаружен новый птичий грипп, H5N6. Германия также сообщила о вспышке нового птичьего гриппа.

Более 300 китайских компаний, включая Xiaomi и китайского гиганта Didi Chuxing, собираются взять банковские кредиты на общую сумму не менее $8,2 млрд для преодоления последствий коронавируса. Xiaomi, четвертый по величине производитель смартфонов в мире, ищет $716,24 млн в кредит на производство и продажу медицинского оборудования, включая маски и градусники, согласно документам, отправленным в банки Пекина. ЦБ Китая влил во вторник, 11 февраля, в финансовую систему $14 млрд через операции семидневного обратного РЕПО.

Рублевая цена российской нефти Urals закрепилась ниже 3,4 тыс. руб. за баррель, обновив двухлетний минимум. Текущие цены на нефть более чем на 9% ниже величины, заложенной в бюджете, но пока не угрожают исполнению бюджета, так как средние цены все еще выше расчетных значений.

Российский рынок выглядит заметно перепроданным, особенно компании из нефтегазового и металлургического сектора, мы считаем, что давление продолжится, но стоит формировать новые позиции в Газпроме и Новатэке.

Во вторник Национальная ассоциация независимого бизнеса (NFIB) США опубликует индекс оптимизма малого бизнеса. Кроме того, председатель Федеральной резервной системы США Джером Пауэлл во вторник и в среду будет выступать в конгрессе. Трамп Пауэллом недоволен, так как считает, что сейчас ставка должна быть ниже. Мы ожидаем, что развитые рынки откроются ростом.

В фокусе сегодня

- США: число открытых вакансий на рынке труда, декабрь

- Великобритания: ВВП, 4К19

- Газпром: день инвестора, Нью-Йорк

- Алроса: финансовые результаты по МСФО за 4К19 и весь 2019 г.

- Интер РАО: операционные результаты, 2019 г.

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи в понедельник снизился на 0,82%, до 3062 п., РТС — на 0,94%, до 1 504 п.

Рубль укрепился к доллару и евро до 64,13 руб. и 69,98 руб. соответственно.

- Лидерами роста стали Ростелеком ао (+2,82%), Полюс (+1,93%), Детский мир (+1,32%), Veon (+1,15%), Норильский никель (+1,14%).

- В числе аутсайдеров Новатэк (-2,31%), Х5 Retail Group (-2,73%), Роснефть (-2,93%) на фоне снижения цен на нефть, Алроса (-2,93%), О’кей (-3,05%).

- Цены на Brent утром во вторник повышаются на 1,37%, до $54/барр.

- Золото дешевеет на 0,52%, до $1568/унция. Доходность десятилетних казначейских облигаций США снижается на 1,02 п.п., до 1,563%.

- Американские торговые площадки закрылись в понедельник в плюсе — Dow Jones повысился на 0,6%, S&P 500 — на 0,73%.

- Японский Nikkei снижается на 0,6%, китайский Shanghai повышается на 0,75%.

- DXY повышается на 0,05%, S&P 500 futures — на 0,26%.

Новости

На основании решения внеочередного общего собрания акционеров Лукойла от 3 декабря 2019 г., состоялось погашение 22,134 млн акций компании, в результате чего общее количество выпущенных обыкновенных акций уменьшилось на 3% и составило 692,9 млн.

- LKOH RX: −0,63%

В январе Алроса реализовала алмазно-бриллиантовую продукцию на $405 млн (+44% г/г). Объем продаж алмазного сырья третьим сторонам составил $390,2 млн, бриллиантов − $14,8 млн.

- ALRS RX: −2,93%

Группа Черкизово опубликовала операционные результаты за январь 2020 г., согласно которым объем продаж курицы увеличился до 56,84 тыс. т (+14% г/г), средняя цена составила 102,77 руб./кг (-5% г/г). Объем продаж свинины увеличился до 26,58 тыс. т (+40% г/г), средняя цена реализации упала до 75,96 руб./ кг (-15% г/г). Объем продаж индейки вырос до 3,11 тыс. т (+26% г/г), средняя цена реализации уменьшилась до 172,16 руб./кг (+5% г/г).

- GCHE RX: +0,86%

Аналитический отдел ITI Capital

- Больше прогнозов и новостей на канале Фортрейдер в Telegram

Рыночные прогнозы, аналитика и биржевые новости

https://fortraders.org/fundamental/forex-news/skolko-eshhe-raz-cb-rf-ponizit-stavku.html