Проблемы в банковском секторе США, несомненно, затронут все смежные области экономики, и с большой долей вероятности приведут к рецессии. Такого мнения придерживаются все больше экономистов и в нашей стране, и в США.

Нам как инвесторам интересно получить ответы на несколько вопросов: когда начнется рецессия, сколько она будет продолжаться и что нам с этим делать? Попробуем на них ответить.

Когда начнется рецессия?

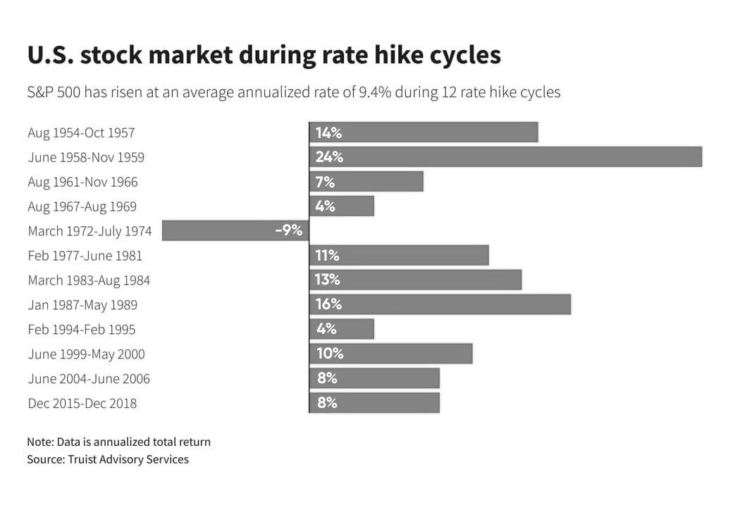

На текущий момент мы видим, что все основные экономические индексы и компании США находятся в стадии роста, несмотря на повышение базовой ставки и глобального ожидания рецессии. Все дело в том, что экономика во многом циклична и инерционна, это означает, что негативный эффект от повышения базовой ставки рынок увидит позже, и так было всегда.

Согласно данным статистики на основе последних 12 циклов можно сделать вывод, что рынок в среднем растёт на 9.4% в год в периоды повышения базовых ставок.

То есть, несмотря на ужесточение монетарной политики, рынок растет и будет расти дальше до тех пор, пока ФРС не начнет понижать ставку (отдельное исследование на эту тему опубликовано в статье «Ставка ФРС как индикатор движения фондового рынка»). Таким образом, рецессия начнется тогда, когда ФРС начнет снижать базовую ставку с временным лагом 2-4 месяца.

Какую рецессию нам ожидать?

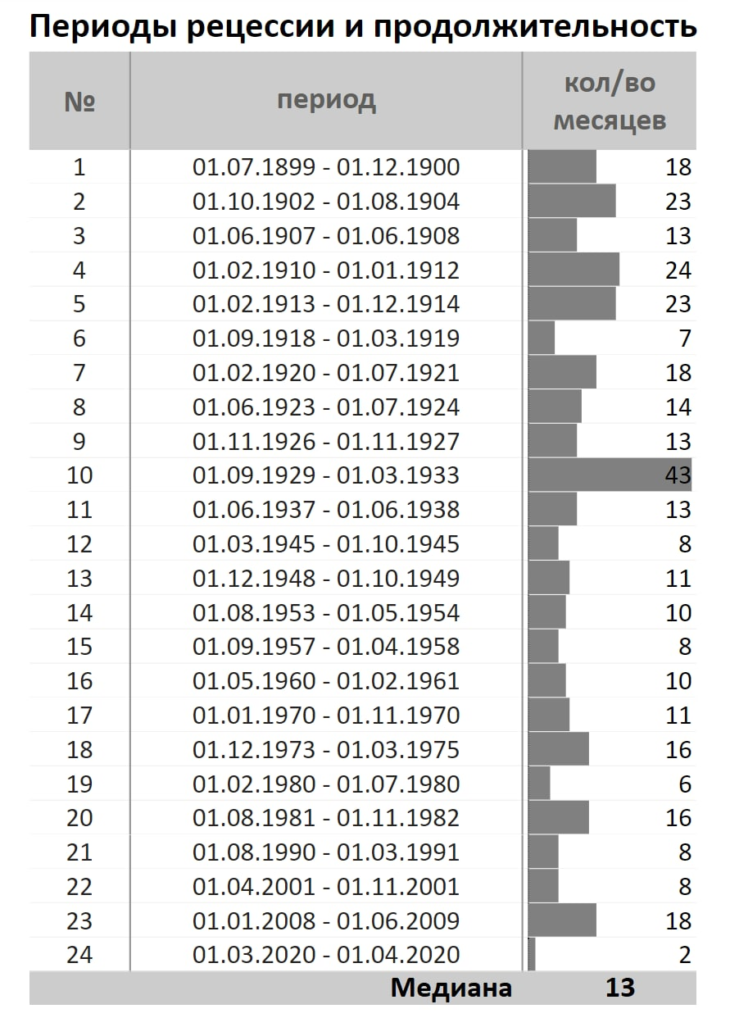

Следующий вопрос: какая это будет рецессия? Согласно данным fred.stlouisfed.org медианная продолжительность рецессий — 13 месяцев.

Отсюда появляется следующий вывод: как только период повышения процентных ставок ФРС завершится, через 2-4 месяца начнется рецессия, которая продолжится примерно 13 месяцев. Фондовый рынок США на 15-17 месяцев будет мало интересен инвесторам и рассматривать варианты покупки его активов до того, как он упадет на 25-30%, не имеет смысла.

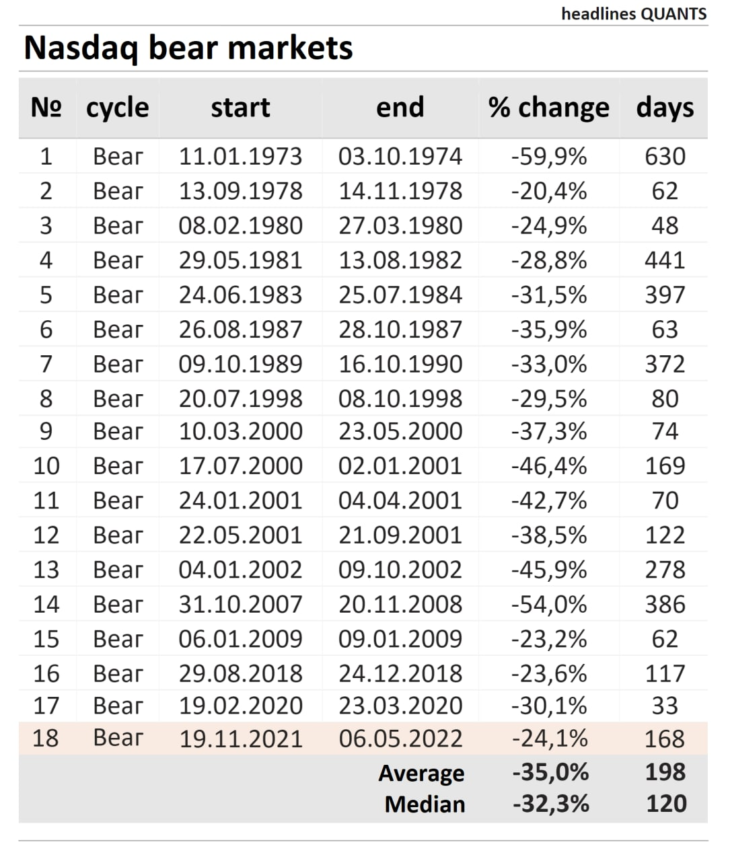

Цифра такого падения тоже статистическая, согласно данным Bespoke Investment Group. Статистика с 1973 года показывает, что при вступлении в медвежий рынок NASDAQ в среднем падает на 35% от пика. Индекс широкого рынка США как правило снижается немного меньше – на 20-25%.

Что делать инвестору?

Таким образом у нас остается еще один вопрос, который заботит инвестора, что делать в период рецессии?

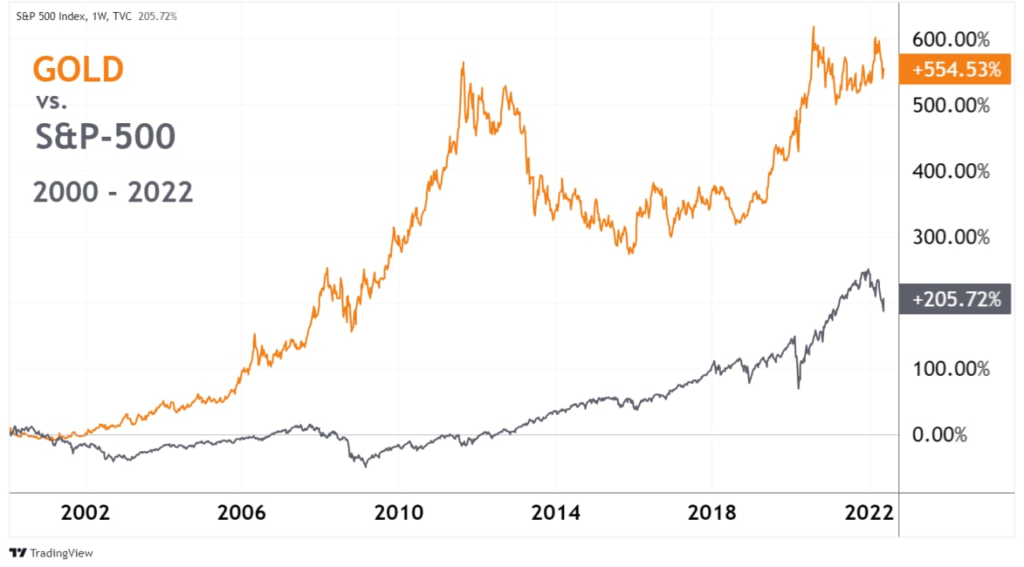

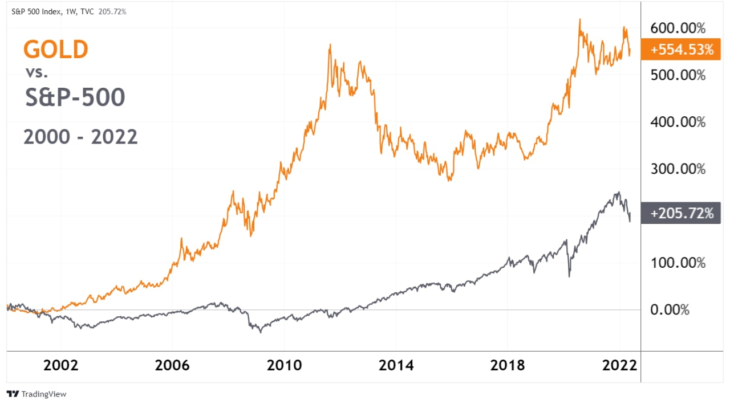

Когда в рынке акций все плохо, инвесторы, как правило, уходят в защитные активы, наиболее интересным традиционно является золото. Рассмотрим графики золота и индекса S&P 500 за 2000-2022 годы.

За отмеченный период S&P 500 прирос на +205%, в то время как GOLD на +554%. Отсюда подтверждение нашей идеи, что пока идет рецессия, золото (или акции золотодобывающий компаний) являются лучшим вариантом для инвестиций.

Заключение

В рамках этой небольшой статьи инвестор получил конкретный план действий, что делать в ближайшей перспективе на рынке акций, исходя из действий ФРС.