В этом выпуске будут предложены к рассмотрению перспективные средне- и долгосрочные июньские входы по многолетним сезонным тенденциям товарных инструментов и их спредов, многие из которых доступны к реализации в торговой платформе MT4 известных форекс-брокеров.

Покупаем сахар до 20 июня

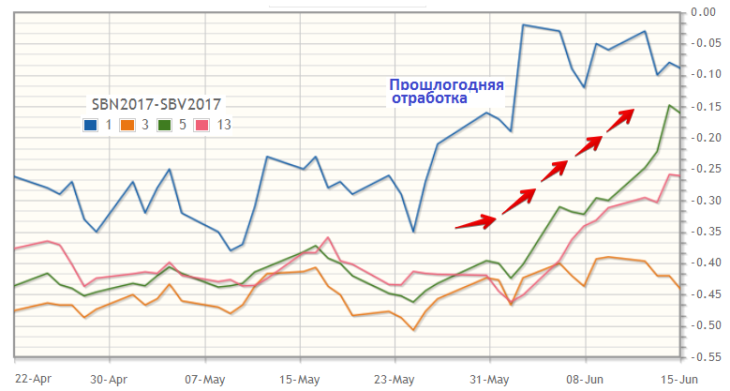

Одними из самых перспективных июньских входов у мировых спред-трейдеров считаются покупки сахарных календарных спредов. Рассмотрим для примера спред ближних контрактов: BUY SBN7 – SELL SBV7. Ниже представлен усредненный многолетний сезонный (3-5-13-тилетний) график спреда:

С конца мая – начала июня и до середины 20-х чисел месяца держим покупки спреда. Заметим, что прошлогодняя отработка (синяя ценовая линия) получилась достаточно неплохой. Добавим, что вместо V7-контракта для второго плеча спреда на биржевых счетах можно взять любой дальний контракт, вплоть до SBV18. Прибыль в этом случае может изрядно возрасти, но также увеличивается и риск возможной просадки.

Покупка свинины. Вероятность прибыли 11:2

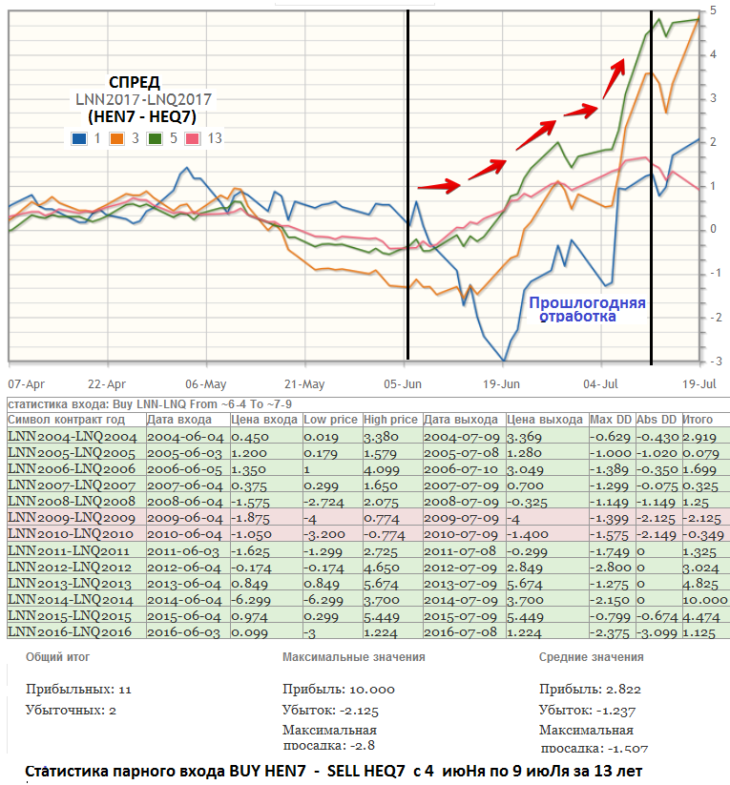

С первых июньских дней оцениваем ситуацию по «хрюнделям» на предмет сезонной покупки ближнего календарного спреда свинины: BUY HEN7 – SELL HEQ7. Ниже на рисунке график усредненных многолетних сезонных (3-5-10-тилетних) тенденций данного спреда (июль 2017 – август 2017):

С первых дней июня будем искать техническую возможность для покупки спреда.

Прошлогодняя UP-сезонность спреда (отображена синей ценовой линией) в анализируемом временном интервале немного (на пару недель) запоздала, но в итоге всё же отработала удовлетворительно. Посмотрим, как пойдут дела в этом году.

Статистика покупок спреда с 4 июня по 9 июля за последние тринадцать лет выглядит очень неплохо. Процент прибыльных входов (+11/-2) и соотношение среднестатистических значений прибыль /убыток = +2.822/-1.237 (примерно +115 тиков/-50 тиков) по биржевой шкале инструмента. Также сильная волатильность HEN7-Q7 позволяют работать спредом даже внутри дня, используя простейшие стандартные средства технического анализа для расчета (открытия/закрытия) краткосрочных входов. Это хорошо видно даже на свечном онлайн-графике (Daily) спреда (с 10-тиминутной задержкой, E-сигнал).

До конца июня работаем только на покупку хлопкового спреда

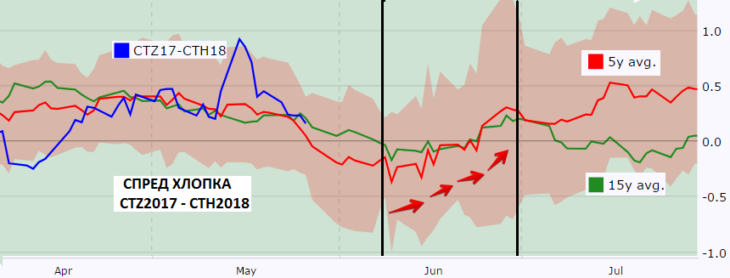

С конца первой декады июня оцениваем ситуацию по хлопку на предмет сезонной покупки хлопковых календарных спредов. Ниже на рисунке график усредненных многолетних сезонных (5- и 15-тилетних) тенденций спреда CTZ7 – CTH8 (декабрь 2017 – март 2018):

Синей линией здесь отображена текущая цена спреда (на момент написания этих строк). Предполагаемый среднестатистический профитный потенциал данного парного входа (BUY CTZ7 – SELL CTH8) в отмеченный на графике временной интервал составляет +50/+80 тиков (пунктов) профита по шкале хлопка CT.

Фундаментально предполагается, что в июне молодые всходы хлопковых посевов крайне уязвимы для колебаний погодных условий. И биржевые игроки, обеспокоенные состоянием будущего урожая, играют на повышение июньских хлопковых цен, что влечет за собой также и рост цен хлопковых календарных спредов. До последних дней месяца работаем только в покупки спреда: BUY CTZ7 – SELL CTH8.

Покупаем соевый спред, но осторожно!

На июнь обычно остаются актуальными покупки межрыночных соевых спредов.

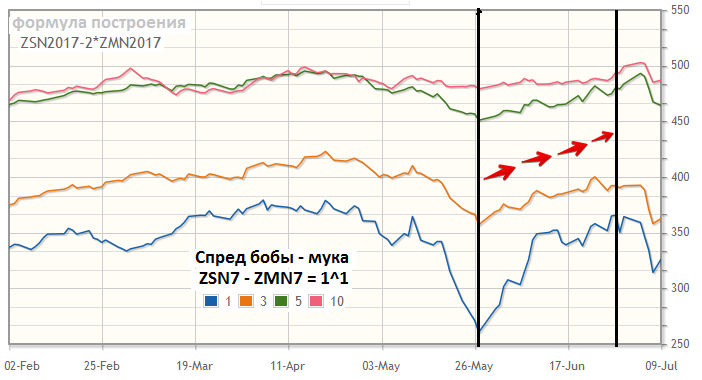

Соевый спред мука-бобы с последних чисел мая имеет тенденцию к росту. Биржевое соотношение этих родственных инструментов 1:1. График многолетних сезонных тенденций спреда для указанного соотношения размеров позиций показан на рисунке (формула построения ZSN2017 — 2*ZMN2015):

Синей ценовой линией на сезонном графике отображена прошлогодняя отработка соевого спреда ZS-ZM=1^1. До конца 20-х чисел месяца здесь возможен сезонный рост!

Для работы в популярной торговой платформе МТ4 можно брать любые доступные фьючерсные контракты инструментов спреда. Заметим, что фундаментальная ситуация по соевым инструментам в текущем 2017 году мало располагает к бычьим перспективам соевых бобов. Поэтому оценивать покупку спреда (BUY ZSN7 – SELL ZMN7 = 1^1) будем с очень большой осторожностью.

Перспективы покупки сахара

Из одиночных товарных фьючерсных инструментов июньская сезонность наиболее отчетливо выражена у сахара, какао и природного газа. Начнем с группы СОФТ-инструментов.

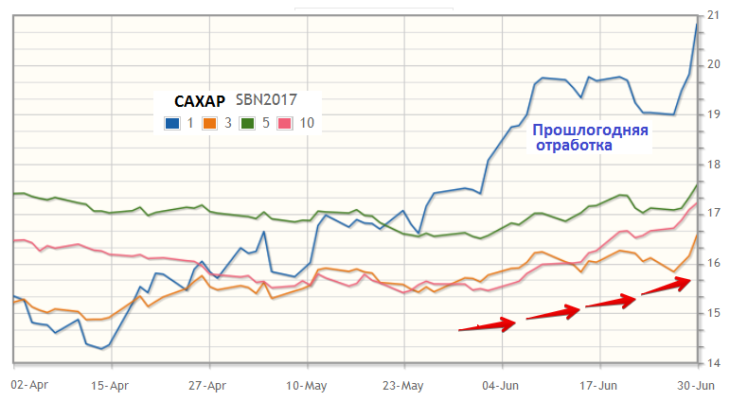

С первой декады месяца внимательно отслеживаем возможность перспективной покупки сахара SBN7. Держим длинные позиции до конца месяца, либо работаем краткосрочно (по нашим сезонным меркам) только в покупки на откатах. Многолетние усредненные сезонные (3-5-10-тилетние) графики июльского контракта сахара представлены на рисунке:

С первых дней июня для выбора оптимальной точки (даты) входа есть резон пристально следить за фундаментальными сахарными сводками с мировых тростниковых плантаций, например на русскоязычном сайте.

Особенно сильно на сахарные цены в этот период влияют погодные известия из Южной Америки (прогнозы синоптиков, темпы погрузки сырца на суда в бразильских портах и проч.).

Предполагаем сезонный рост какао

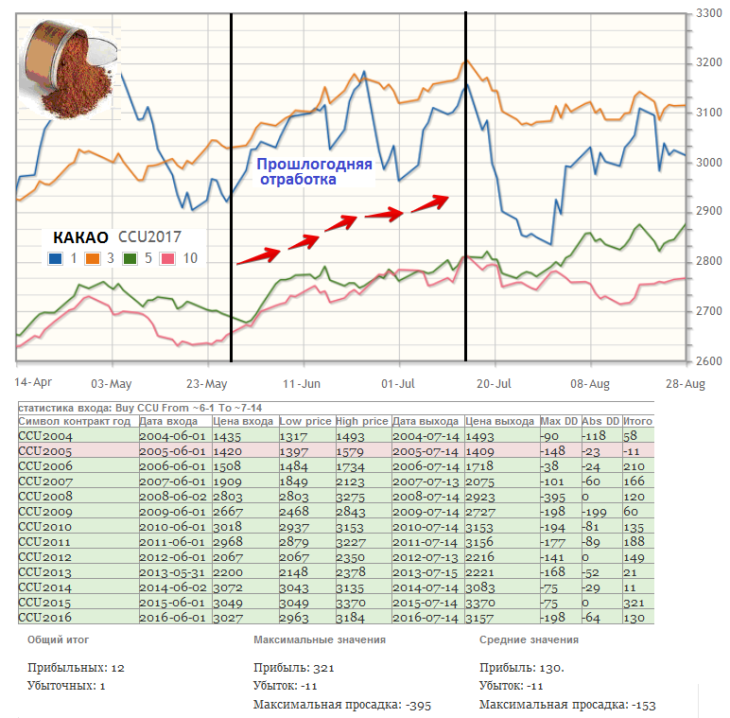

С первых чисел июня предполагается перспективный сезонный рост цен на какао СС. Ниже – подробные усредненные 3-5-10-тилетние сезонные графики сентябрьского контракта CCU7 за интересующий нас временной интервал июнь-июль:

Прошлогодняя отработка UP-сезонности «инструмента СС» в анализируемый временной интервал на сезонном графике отображена синей ценовой линией. Длинные позиции держим до первых дней второй декады июля.

Статистика покупок какао за последние тринадцать лет в заданный временной период приведена в таблице под сезонным графиком. В популярной торговой платформе МТ4 для работы можно брать любой доступный контракт какао, в том числе и спотовую версию инструмента.

Газ: технические продажи на откатах

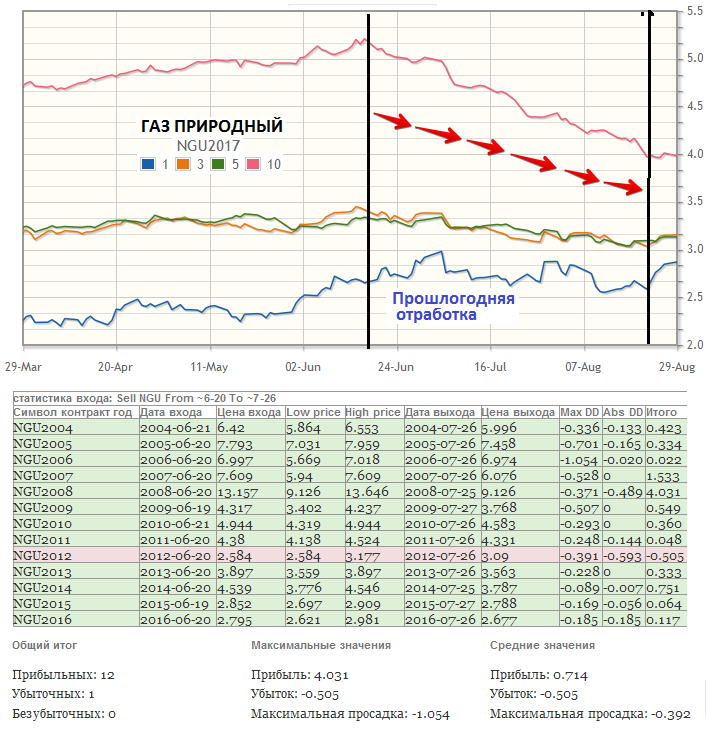

В заключение отметим также ежегодное перспективное сезонное падение цены фьючерсных контрактов натурального газа NG с конца второй декады июня. Я обычно в этот период работаю только на технические продажи среднесрочными входами на откатах.

Самые надежные входы при этом бывают в следующих случаях. По четвергам в 17:30 мск еженедельно выходят данные по запасам США натурального газа NG. И если на выходе этих новостных данных имеет место сильный скачок цены вверх, то уже через несколько часов (после стабилизации цены) я смело вхожу в краткосрочную либо среднесрочную продажу, в направлении сезонности с целью в несколько десятков (иногда до сотни) пунктов.

Сезонное Down-движение предполагается почти до окончания лета.

Заметим, что прошлогоднее движение (отображено синей ценовой линией) цены сентябрьского контракта NGU6 в анализируемый период, несмотря на непростую экономическую ситуацию на сырьевом рынке, всё же отработало удовлетворительно. В торговой платформе МТ4 можно брать любой доступный (в т.ч. и спотовый) фьючерсный контракт природного газа NG.

И в заключении

В заключение добавим, что в конце июня обычно начинается UP-тренд американских фондовых индексов, который может продолжаться до конца второй декады июля.

На этом мы заканчиваем очередной выпуск нашего сезонного цикла статей. До встречи в следующих номерах журнала.