Безусловно, существует множество торговых методик для трейдинга финансовыми активами. Большая часть торговых систем базируется на принципах технического анализа.

В общем понимании технический анализ — это способ оценки ситуации на финансовом рынке для принятия торговых решений, основанный на выявлении статистических закономерностей движения цен.

Другими словами, наблюдая за поведением цены можно заметить, что котировки периодически делают одно и тоже, формируют похожие паттерны. Зная, что такая закономерность присутствует, можно ее использовать для формирования собственной торговой системы.

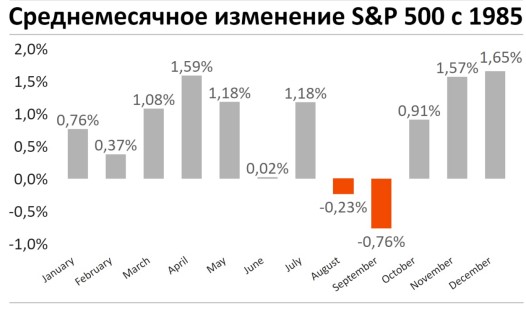

Одним из направлений технического анализа является анализ сезонности. Оценивая результаты движения цены по месяцам, можно выявить некоторые закономерности, имеющие тенденции к повторению из года в год.

Сезонность индекса S&P 500

Предметом нашего исследования сегодня выступило наблюдение за сезонность индекса SnP 500. Оказалось, что, несмотря на то что в среднесрочной и долгосрочной перспективе индекс всегда растет, тем не менее, есть месяца, в которые рост больше или, наоборот, он статистически отсутствует.

Представленные данные позволяют сделать следующие выводы:

- с 1985 года самый слабый месяц для индекса S&P 500 — это сентябрь. Самый сильный месяц — декабрь.

- под конец года индекс в среднем укрепляется.

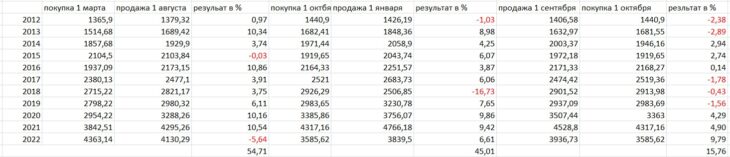

На основе полученных данных можно попробовать сделать простой алгоритм входа\выхода из позиции по данному индексу. Входить в позицию будем строго 1 марта каждого года и держать сделку будем до 1 августа каждого года. Далее входим в продажу 1 сентября и выходим из нее 1 октября. После этого входим в покупку 1 октября и выходим из покупки 1 января каждого года. Месяцы январь, февраль, август в торгах не участвуют по причине отсутствия явно выраженной динамики.

Таким образом, если мы будем открывать такие позиции по предложенной методике, то за последние 10 лет получим следующий результат:

Как видим, итог получается вполне себе прибыльный — 115,48 %. При этом из всей совокупности сделок отрицательных всего 9, а прибыльных позиций 70 %.

Результат хороший, но в целом мы можем его улучшить, если введем простой мартингейл в виде удвоения торгуемой лотности, а, значит, и результата после каждой отрицательной сделки. Такой подход имеет право на существование, так как, исходя из анализа сделок, последовательных отрицательных трейдов практически нет.

В результате прибыль за анализируемый период подросла до размера 149,11 %.

Заключение

Конечно, можно продолжить совершенствование подхода и исключить из перечня сделок шортовые сделки (с сентября по октябрь), тем самым повысив число прибыльных позиций и сделав систему более стабильной, но при этом будет потеряна часть прибыли. Можно пойти по пути оптимизации входов, рассматривания сезонность как направление в конкретный месяц и отыскивая оптимальную точку на вход при помощи технического анализа. В целом вариантов оптимизации базовой посылки сезонности много, и каждый может ее использовать под собственные торговые решения.

Тем не менее, подводя итог, можно сказать, что использование сезонности в трейдинге, безусловно оправдано, так как позволяет создать очень простые торговые системы, способные приносить стабильную прибыль.