Итак, мы с вами разобрались с показателем цена/прибыль (P/E). К этому показателю мы ещё вернёмся, когда будем обсуждать правила инвестирования рыночных гуру Бенджамина Грэма и Питера Линча.

Сегодня же предлагаю обсудить такой мультипликатор, как цена/балансовая стоимость (P/B). Для этого, нам необходимо чуть углубиться в теорию, чтобы понять, что такое балансовая стоимость акционерного капитала.

Главная формула мультипликатора P/B, которую нужно знать

На самом деле, ничего сложного в словах балансовая стоимость акционерного капитала нет. Давайте представим, что у Иванова есть машина стоимостью 700 тыс. руб. и квартира, которая стоит 3 млн. руб. Кроме этого у Иванова есть ипотечный кредит, по которому осталось заплатить 1 млн. руб (с учетом процента). Больше ничего у нашего героя нет.

В этом случае активы Иванова таковы: стоимость машины + стоимость квартиры, т.е. 700 000 + 3 000 000 = 3,7 млн. руб. Долг же Иванова составляет 1 млн. руб. Таким образом получается, что для того, чтобы понять, какой у него собственный капитал, нам нужно из активов вычесть долги, т.е. 3,7 млн. – 1 млн. = 2,7 млн. Именно столько Иванов получит, если реализует все свое имущество и рассчитается по кредиту.

Получается следующая картина:

активы Иванова – долги Иванова = собственный капитал Иванова = 2,7 млн.

Та же самая формула работает и для любой компании.

активы компании – долги компании = собственный капитал компании

или по-другому

активы компании = собственный капитал + долги

Это главная формула, которую нужно обязательно запомнить.

Собственный капитал компании еще называют акционерным капиталом. Таким образом, в формуле P/B в знаменателе стоит стоимость этого акционерного капитала, а в числителе – капитализация компании (количество акций * цену).

Идеальной является ситуация, когда капитализация = стоимости акционерного капитала, т.е. P=B или P/B = 1. Это означает, что рынок справедливо оценивает стоимость компании. Но на практике всё как всегда немного хитрее.

Разбор конкретного примера

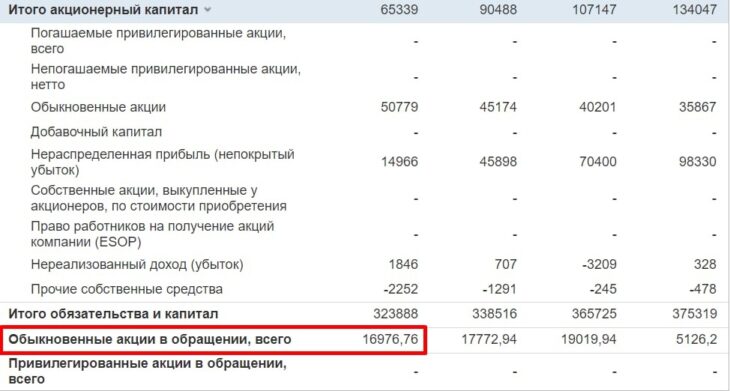

Давайте разберем пример расчёта P/B по компании Apple. На закрытии 12.01.2020 стоимость акций компании Apple составила $128,80. Количество акций компании можно посмотреть в балансе, либо же просто использовать информационные источники в сети.

Количество акций составляло 16 976 760. Таким образом, капитализация компании по последней цене закрытия составляет 16 976,76 * 128,80 = $2,2T.

Теперь обратим внимание на акционерный (собственный) капитал компании. Он равен $65,3B. В этом случае коэффициент цена/балансовая стоимость получается равным $2,2T/$65,3B = 33,7.

Теперь важно понять, много это или мало?

Для того, чтобы это выяснить, необходимо сравнить получившееся значение со среднеотраслевым показателем, т.е. со средним показателем P/B конкурентов компании Apple. Его можно найти в сети. Например, вот один из довольно надежных источников. Apple относится к сектору Computers/Peripherals, где средний показатель P/B равен 22,90.

Выводы: P/B Apple > P/B Sector, а значит, либо цена на акции Apple сильно завышена по сравнению с индустрией, либо же сильно занижен показатель акционерного (собственного) капитала. В данном конкретном случае здесь всё же имеет место скорее первое (цена слишком высока). Следовательно, по данному мультипликатору акции Apple переоценены по сравнению с ценами на акции конкурентов компании.