Для успешной торговли часто требуется взглянуть на опережающие индикаторы и параметры. Они способны заблаговременно предсказать изменение главных макроэкономических показателей. Зная прогнозную динамику, можно использовать эту информацию как некоторый инсайд для принятия аргументированных решений. Сегодня поговорим про ставку RUSFAR.

Что такое индекс RUSFAR?

В общем понимании RUSFAR (Russian Secured Funding Average Rate) — индекс российского денежного рынка, который является показателем справедливой стоимости обеспеченных денег. Рассчитывается Московской биржей с апреля 2019 года.

Расчет RUSFAR производится на основе операций РЕПО с Центральным контрагентом (НКЦ), которые обеспечиваются клиринговыми сертификатами участия. Индекс может быть рассчитан как в российских рублях, так и в долларах США.

Как использовать RUSFAR?

Таким образом, RUSFAR — это, по сути, еще одна ставка, похожая на RUONIA. То есть она «почти как ключевая» и может использоваться для ее прогнозирования. Экономический ее смысл исходит из потребности институциональных структур (банки, брокеры и т.д.) привлечь краткосрочное финансирование. Получить необходимую сумму самым быстрым способом можно через сделки РЕПО. Институциональные структуры отдают в залог активы (акции, валюту, облигации и т.д.), взамен получают финансирование, как правило, от НКЦ (Национальный клиринговый центр). Естественно, что через оговоренный срок по согласованной цене пройдет обратная операция. Однако при этом за использование заемного финансирования нужно будет оплатить проценты. Вот как раз эти усредненные проценты и определяют ставку RUSFAR.

Предсказательная функция ставки RUSFAR проявляется по той причине, что займы могут растянуться во времени, в том числе и на 3 месяца. Отсюда, если она повышается, значит, рынок ожидает дальнейшего роста и ключевой ставки со всеми вытекающими последствиями. Если ставка RUSFAR снижается, значит, рынок ожидает и падения ключевой ставки.

Остается только выяснить с каким лагом работает данный механизм.

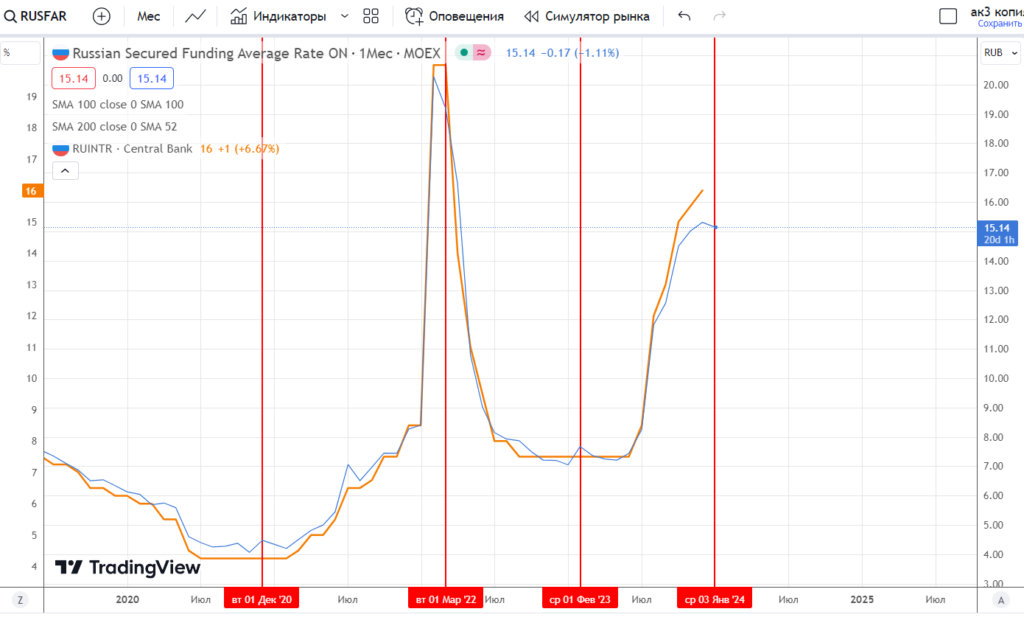

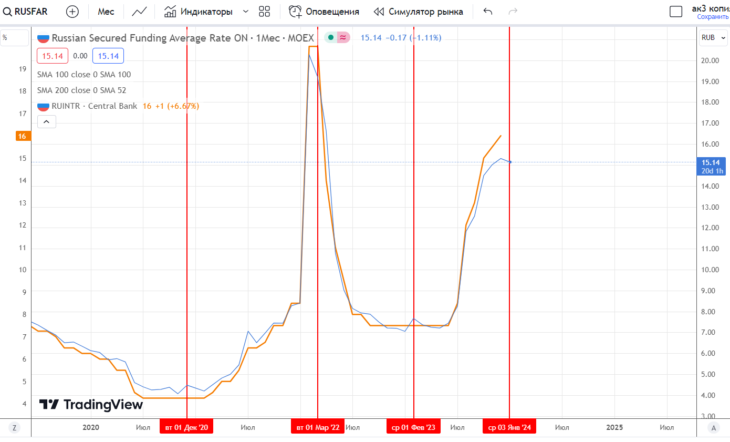

На графике наложены два графика RUSFAR и RUINTR (ключевая ставка ЦБ РФ). Также на графике выделили даты изменения RUSFAR. Анализ взаимодействия графиков и дат позволяет сделать однозначный вывод, что рассматриваемый индекс на 1 месяц вперед показывает предстоящие изменения ключевой ставки ЦБ РФ.

Заключение

Относительно текущей ситуации видим, что RUSFAR уже начала снижение, в то время как ключевая ставка пока не подала сигнала к развороту. Учитывая выявленную взаимосвязь, можно прийти к выводу, что ключевая ставка ЦБ РФ в ближайшей перспективе вряд ли будет расти, и что более вероятно начнет снижение.

В свою очередь эта информация интересная нам для того, чтобы рассмотреть возможность покупки облигаций, так как при снижении ключевой ставки облигации высоковероятно начнут расти. Используя такой инвестиционный подход, можно найти весьма интересные торговые возможности.