Прогноз динамики финансовых рынков на декабрь

Как мы и прогнозировали в предыдущем обзоре, на конец ноября на рынке сложилась картина, предполагающая завершение ослабления и начало некоторого коррекционного укрепления американского доллара. Во время составления предыдущего обзора значение индекса американского доллара USDX находилось на уровне 79.26 пункта, на текущий момент значение USDX находится на уровне 80.72 пункта, укрепившись за этот промежуток времени на 1.84%.

Давайте рассмотрим возможные варианты развития событий и сценарии движения валютного и фондового рынков в декабре.

Феномен «Santa Claus Rally»

Начнем обзор с фондового рынка, а оценивать его движение будем по поведению индекса 500 крупнейших компаний Америки – S&P500. В конце года рынок акций часто подвержен так называемому «новогоднему ралли», в англоязычной литературе часто именуемому «Santa Claus Rally», суть которого состоит в том, что исторически в конце каждого года акции намного чаще растут, нежели падают. Формально словосочетанием «Santa Claus Rally» называют 5 последних торговых дней года и 2 первых торговых дня нового года, однако в более широком смысле термин «новогоднее ралли» часто употребляют, имея в виду движение рынка в течение всего декабря. По статистике, начиная с 1969 и до 2012 года, за время 7-мидневного периода «Santa Claus Rally» индекс S&P500 рос в среднем на 1.6%. В среднем за весь декабрь месяц в этот же статистический период рост S&P500 составил 1.63%, при этом усредненный рост данного индекса в период с 1984 по 2012 года составил 1.98%.

Ниже для наглядности приведен график усредненного роста фондового рынка по индексу S&P500 за период с 1926 по 2004 год.

В чем же причина такого заметного отличия декабря от большинства других месяцев? Абсолютно точного ответа на этот вопрос нет и быть не может, но есть несколько основных теорий, которыми принято объяснять феномен «Santa Claus Rally». Самая правдоподобная из них состоит в следующем: по типу личной заинтересованности в направлении движения акций всех участников рынка можно разделить на 2 категории – трейдеры и инвесторы. В классическом смысле слова «трейдер» – это участник рынка, который может совершать сделки, как в направлении роста акций, так и в направлении падения, трейдер может «шортить» акции так же, как и покупать их. В этом смысле для трейдера рост и падение рынка совершенно идентичны, он одинаково зарабатывает как на росте курсов, так и на их падении в случае, если тренд определен правильно. Вторая крупная и крупнейшая категория – это «инвесторы», т.е. участники рынка которые покупают акции в надежде на их рост. Инвесторы лично заинтересованы исключительно в росте акций. К этой категории относятся как частные инвесторы, так и крупные взаимные фонды (mutual funds, ПИФы) и пенсионные фонды. Для многих участников рынка из этой категории законодательно ограничены (или вообще запрещены) возможности торговать в шорт в расчете на падение акций. Большинство участников группы «инвесторы» могут только покупать акции в расчете на рост их стоимости. Таким образом, возникает некоторая диспропорция: для одних участников рынка – трейдеров – как рост, так и падение акций одинаково интересны. Для другой категории – инвесторов – интересен лишь рост акций.

Известно, что в подавляющем большинстве управляющих компаний во всех странах мира распространена система выплаты бонусов по итогам года. Чем больше вырос портфель акций под управлением того или иного управляющего или фонда за год, тем большим будет размер бонусов. Таким образом, мы получаем ситуацию, когда к концу года большинство участников рынка лично материально заинтересовано в росте стоимости акций. В этой ситуации нет никакого конфликта интересов: как рядовые инвесторы, вложившие средства в фонд, так и управляющие этих фондов одинаково заинтересованы в росте стоимости акций и получении прибыли или бонусов к концу года. В этих условиях все трейдеры и управляющие фондов просто торгуют в направлении роста, продают другие активы и покупают акции, зная, что, исходя из статистических данных, вероятность роста фондового рынка в декабре значительно выше, чем вероятность его падения. Тем самым они «подогревают» и провоцируют дальнейший рост акций.

Индекс S&P500: оцениваем возможности роста

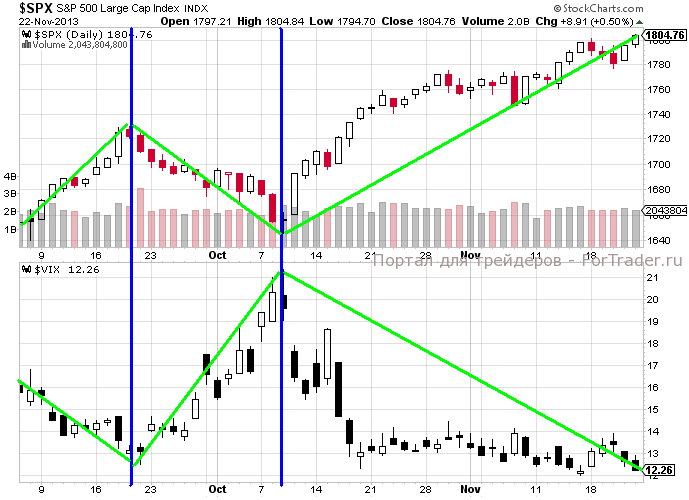

Таким образом, в декабре месяце фондовый рынок в принципе настроен на рост. Теперь давайте оценим показатели различных технических индикаторов на счет возможного роста S&P500. На следующем рисунке показана корреляция S&P500 и индекса волатильности $VIX, который иногда называют «индексом страха». Как вы видим из графика, индекс S&P500 в течение 2/3 октября и всего ноября находился в восходящем движении, при этом индекс волатильности $VIX в середине октября снизился до уровня 13-14 пунктов и далее находится в боковом движении без каких-либо признаков роста. Стоит отметить, что текущие значения индекса $VIX являются очень низкими по историческим меркам. Дальнейшее его снижение невозможно: двигаться ниже уже просто некуда, и главным фактором тут является то, что по $VIX в настоящий момент не наблюдается роста, а текущие низкие значения – около 13-14 пунктов – поддерживают теорию о дальнейшем росте индекса акций S&P500.

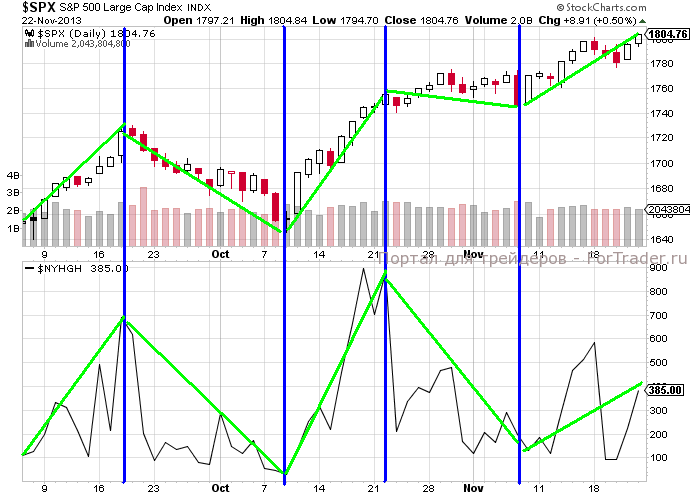

Далее рассмотрим график корреляции S&P500 и индекса $NYHGH. Индекс $NYHGH (NYSE new 52-week highs) показывает количество акций на 52-недельном максимуме и представляет собой количество акций в штуках, которые на текущий день торгуются на уровне 52-недельного максимума. В расчет принимаются только акции, торгуемые на New-York Stock Exchange.

Совершенно очевидна прямая корреляция между $NYHGH и S&P500. В случае роста количества акций торгующихся на своем новом 52-недельном максимуме всегда наблюдается общий рост рынка, представленного индексом S&P500. Следует отметить, что в последние несколько торговых дней индекс $NYHGH развернулся из своего локального падения и начал рост, что подтверждает идею о дальнейшем росте фондового рынка.

Следующим интересным индикатором, которым аналитики MRC Markets пользуются для анализа рынка, является индикатор «CBOE Options Total Put/Call Ratio», $CPC. Как следует из названия, это индикатор (индекс) отношения объемов опционов на продажу к опционам на покупку, торгующимся на Чикагской бирже CBOE.

Во время роста рынка либо бокового движения количество торгуемых за день опционов на продажу приблизительно равно количеству опционов на покупку, однако в периоды, когда участники рынка ожидают падения, число торгуемых опционов на продажу становится заметно выше, чем количество торгуемых опционов на покупку. Как мы видим из графика на рисунке 4, в настоящий момент это отношение меньше 1, то есть количество торгуемых в день опционов на продажу меньше, чем количество торгуемых опционов на покупку. Это свидетельствует о том, что участники рынка не ожидают падения, а напротив, ожидают дальнейшего роста фондового рынка. «Триггером», по которому можно судить о возможном начале падения рынка, будет служить превышение этим индексом уровня 1, то есть момент, когда количество опционов на продажу превысит количество опционов на покупку. До тех пор пока этого не произошло, можно с уверенностью ожидать дальнейшего роста рынка акций.

Следующим индикатором, которым аналитики MRC Markets пользуются для оценки фондового рынка, является индикатор «NASDAQ new high – new low», $NAHL. Индикатор показывает разницу в количестве акций, торгуемых на 52-недельном максимуме, и акций, торгуемых на 52-дневном минимуме. В расчет принимаются акции, торгуемые на NASDAQ.

Как видно из представленного графика, существует прямая и очевидная корреляция между индексом S&P500 и $NAHL. Суть этой корреляции проста: чем больше акций торгуются на 52-недельном максимуме и чем меньше акций торгуются на 52-недельном минимуме, тем сильнее рынок в целом, что, соответственно, приводит к росту S&P500. Как мы видим из графика, в течение всего ноября индекс $NAHL растет вместе с фондовым рынком, и в последние несколько торговых дней его рост только усилился, что подтверждает предположение о вероятном дальнейшем росте всего фонового рынка в общем и индекса S&P500 в частности.

Российский рынок может получить мощный стимул

На следующем графике мы попытаемся оценить влияние рынка нефти и американского фондового рынка на рынок российских акций. Российский фондовый рынок на следующем графике представлен с помощью ETF RSX, который торгуется в США и представляет собой фонд акций, входящих индекс РТС. Движение RSX практически полностью копирует движение индекса РТС, но он торгуется на NYSE в течение американской торговой сессии. Именно для того, чтобы иметь возможность сравнивать РТС и американский рынок на одинаковом временном графике, мы используем здесь RSX.

На верхнем графике представлена нефть, на среднем – S&P500, на нижнем – РТС. На крайнем левом участке графика, помеченном номером 1, мы видим, что нефть практически не изменилась в цене, при этом значительно вырос американский фондовый рынок, что в итоге привело к росту российского фонового рынка. На участке 2 графика мы видим падение нефти и S&P500. В этих условиях российский рынок не мог расти даже теоретически и, соответственно, значительно упал. Далее на участке 3 графика наблюдается противоречивая картина: нефть продолжает свое снижение, однако американский фондовый рынок растет. На этом фоне российский рынок рос вслед за американским фондовым рынком. На последнем, 4 участке мы видим падение российского фондового рынка, основной причиной которого, вероятно, было продолжающееся снижение стоимости нефти, т.к. известно, что экспорт углеводородов является единственной серьезной статьей доходов России, все остальные источники дохода несоизмеримо малы.

Таким образом, движение российского рынка в декабре будет определяться движением S&P500 и стоимостью нефти. Индекс S&P500 уже находится в восходящем движении, нефть в течение последних нескольких недель прекратила свое падение. Здесь наблюдаются некоторые попытки роста. В случае хотя бы минимального роста цены нефти на фоне продолжения восходящего тренда по S&P500 мы обязательно увидим рост российского фондового рынка в декабре.

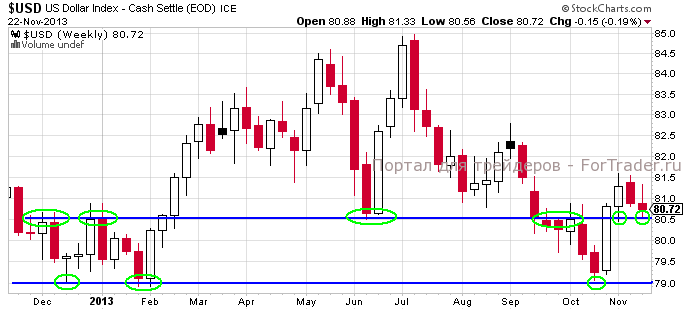

Следующим графиком будет годовой график индекса американского доллара, по которому мы постараемся определить положение доллара в настоящий момент и возможные сценарии движения его курса на декабрь.

Из графика совершенно очевидны два важных уровня поддержки: ближайший уровень 80.5 и следующий уровень 79.0. Как мы видим, в течение года индекс доллара около 10 раз «упирался» и останавливал свой рост или падение на уровне 80.5, что говорит о важности и силе данного уровня. В настоящий момент USDX находится немного выше этого уровня и не может пробить его. Однако если пробой уровня 80.5 все-таки произойдет и доллар закрепится ниже, то следующим шагом с большой вероятностью станет продолжение ослабления доллара с целью на следующем уровне поддержки 79.0. Уровень поддержки 79.0 также является достаточно важным для доллара, как мы видим на графике в течение последнего года доллар 4 раза «упирался» в этот уровень и не мог пробить его. В случае снижения доллара в декабре это послужит хорошим стимулом для роста фондового рынка, т.к. известно, что при ослаблении доллара акции, как правило, растут.

И последним графиком в сегодняшнем обзоре будет график корреляции доллара и российского фондового рынка.

Как мы видим, практически всегда наблюдается обратная корреляция между USDX и российским фондовым рынком, который на данном графике представлен фондом RSX. Такое влияние доллара на РТС объясняется тем, что ослабление американской валюты влияет на повышение стоимости нефти и на рост акций США, а эти факторы уже в свою очередь напрямую влияют на движение российского фондового рынка. Как мы выяснили на предыдущем, седьмом рисунке, доллар в настоящий момент находится вблизи сильного уровня поддержки 80.50. Если USD пробьет его и закрепится ниже, то это будет являться мощным стимулом для роста нефти, роста S&P500 и, как следствие, приведет к росту российского фондового рынка. При этом «новогоднее ралли» будет дополнительным стимулом для роста РТС.

Статья подготовлена Александром Шелупининым