Прошел месяц после нашего предыдущего анализа. Что же изменилось? Можно отметить, что предположение о смене тенденции с восходящей на нисходящую полностью оправдалось.

Внешний фон

Давление на мировую экономику, создаваемое кризисом в Европе, особенно в зоне евро, негативно сказывается и на экономике России. Как результат — снижение ведущих индексов.

Основными векторами напряжения выступили:

— неудачные переговоры между правительством Кипра и России по предоставлению кредита. Результат – пролонгация предыдущих кредитов.

— сдача интересов инвесторов экономики Кипра в угоду Германии. Результат – потеря от 40% до 60% капитала, ввезенного в Кипр российским бизнесом и отток капитала из Кипра.

— изменение основ базиса капитализма. Теперь, стало понятно, что за ошибки политиков, бездарно использующих (читай, проедающих) полученные средства, несут ответственность не сами политики, и не инвесторы, предоставившие средства и не проконтролировавшие их использование, а все физические и юридические лица у которых попросту национализируют (можно сказать по-простому: отнимают) нужную часть средств, которые уже свободны от налогов и являются конституционно неприкосновенными… Вернее, являлись… Вне зависимости от того, под каким соусом их отнимают. Пусть даже под перспективой получения дохода от добычи газа и нефти на спорных с Турцией территориях шельфа. Или в обмен на акции банков, которые абсолютно не ликвидны… А то и просто остаются на счетах созданного из крупнейшего в стране, уже «мусорного банка».

— затянувшийся кризис политической власти в Италии. И только в самом конце апреля, после повторных выборов президента страны, возможно, появился шанс его решить.

И все это на фоне слабых макроэкономических показателей еврозоны в целом и Германии в частности. Вплоть до слухов о снижении кредитного суверенного рейтинга Германии.

Все это явно не способствовало укреплению уверенности инвесторов в перспективах как европейских, так и российских активов. Впрочем, при понимании динамики индексов, вполне можно было (и нужно), зарабатывать.

Техническая сторона обзора

Для технического анализа динамики автором специально используется ограниченное число инструментов.

Из инструментария графического анализа: психологические уровни (уровни, кратные 10 и (или) 100), линии поддержки и сопротивления, из которых, при необходимости, формируются восходящие и нисходящие трендовые каналы. Кроме того, могут использоваться коррекционные уровни Фибоначчи.

Из широкого спектра технических инструментов автор предпочитает использовать простую скользящую среднюю с периодом усреднения 5, смещенной на 5 свечей (периодов, баров) вперед. И медленный стохастический осциллятор (Stochastic) с параметрами 14, 5 и 3.

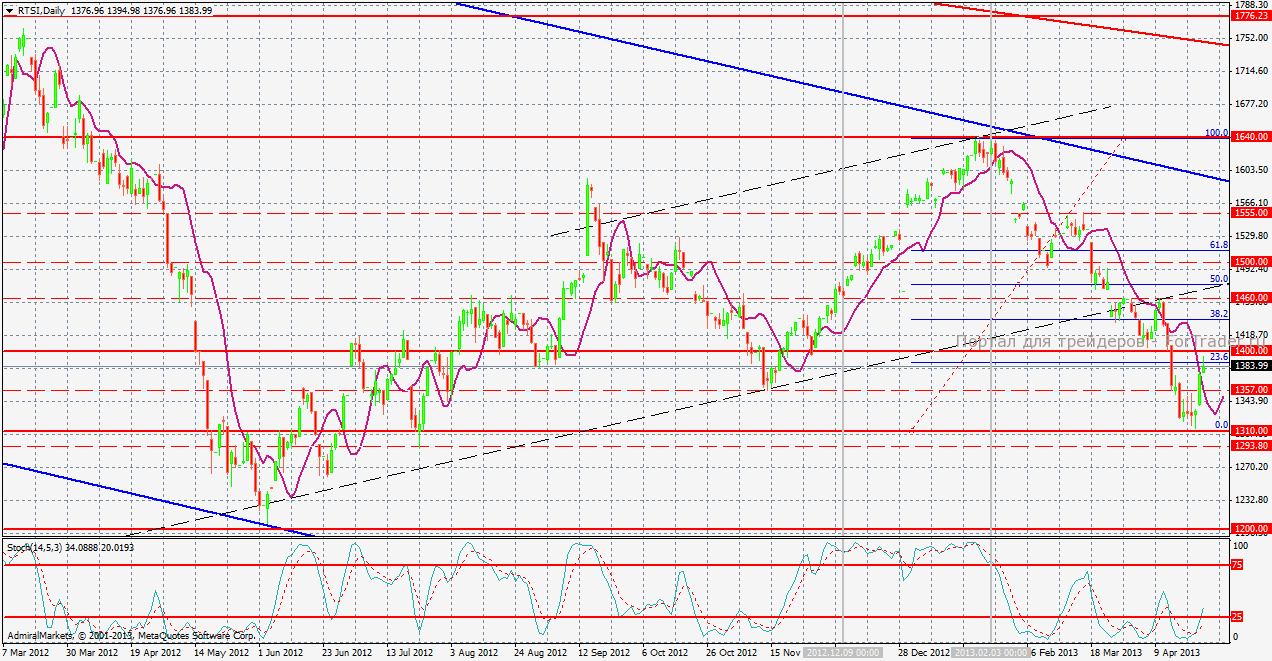

Индекс РТС: двойной прорыв консолидаций

Индекс РТС, отказавшись от тестирования сильнейшего психологического уровня в 1600,00 начал системное снижение, фактически сформировав нисходящую тенденцию на дневном графике.

На недельном графике просматривается консолидация в форме треугольника (выделена на рисунке 1 синим цветом), которая была пробита в низ. Расчет целей по данному графическому построению открывает цель – психологический уровень 1000. Уровень, который абсолютно четко отрабатывается ценой при достижении.

Как результат – остаются актуальными уровни 1200,00 и, в дальнейшей перспективе, 830,00, о чем мы говорили месяц назад.

Началом реализации пессимистического сценария будет не только прорыв нижней части консолидации, который уже произошел, а и прорыв уровня 1350,00, тест которого мы сейчас и наблюдаем.

При этом Stochastic вошел в зону перепроданности, что также говорит о превалировании на рынке продаж над покупками. Кроме того, трендовый индикатор показывает развивающееся нисходящее движение.

Поэтому, с моей точки зрения, май будет одним из наиболее критичных месяцев для определения дальнейшей динамики актива.

При этом настораживает совпадение прорыва текущей консолидации с прорывом глобальной консолидации, которая формируется с апреля 2009 года.

Дневной таймфрейм показывает отбой от уровня 1310,00 с последующим прорывом линии краткосрочного трендового индикатора, и тестирования 1400,00. При этом 1400,00 представляет собой первый коррекционный уровень 23,6% предыдущего снижения.

Stochastic выходит из зоны перепроданности в нейтральную зону. Данная картина говорит о коррекции на дневном таймфрейме, что видно по сетке Фибо, на дневном графике. На недельном графике, коррекция отображается последней (на момент написания статьи) восходящей свечей.

Можно предположить дальнейшее флетовое движение, при котором цена будет колебаться некоторое время между уровнями 1310,00 и 1400,00. Вполне вероятен и более широкий коридор, с сопротивлением 1460,00 – уровнем достаточно близким, чтобы его считать вторым коррекционным – 38,2% предыдущего снижения.

Исходя их данной разметки, можно предположить, что в мае индекс будет находится во флетовом движении с перспективой на снижение. При этом вопрос начала фазы понижения скорее увязывается с кризисными явлениями в Европе и России и заключается в разрезе скорее времени, чем возможности/невозможности.

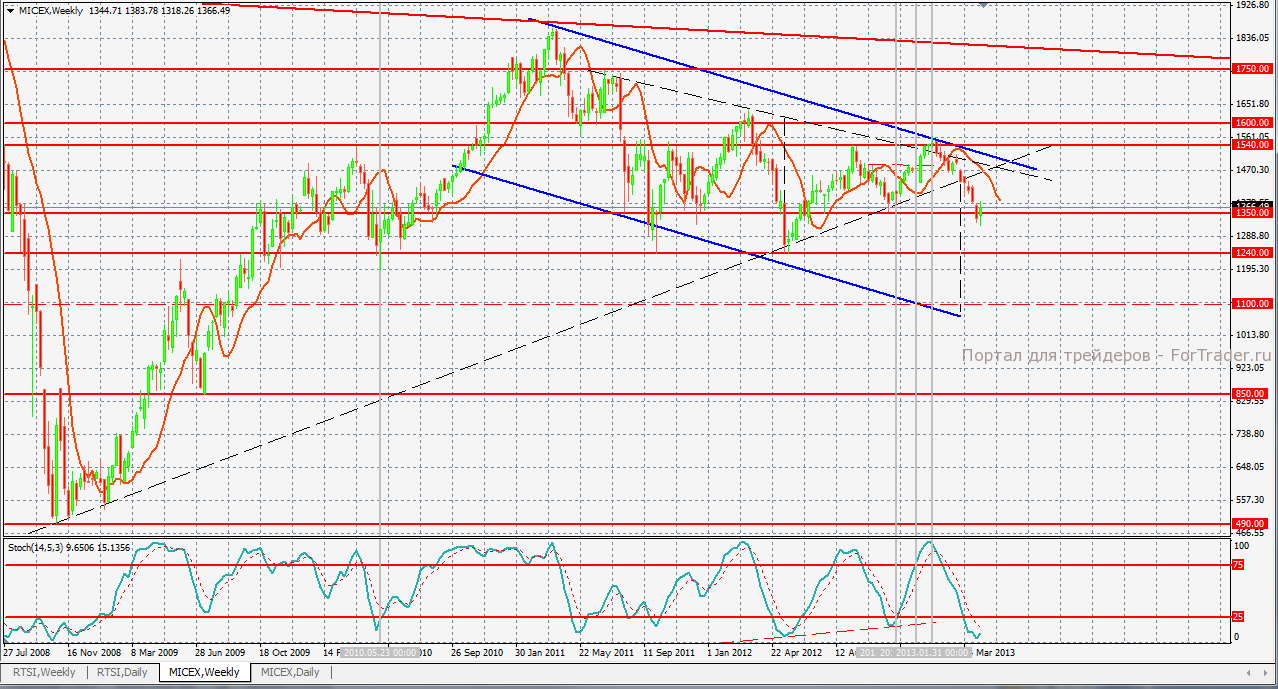

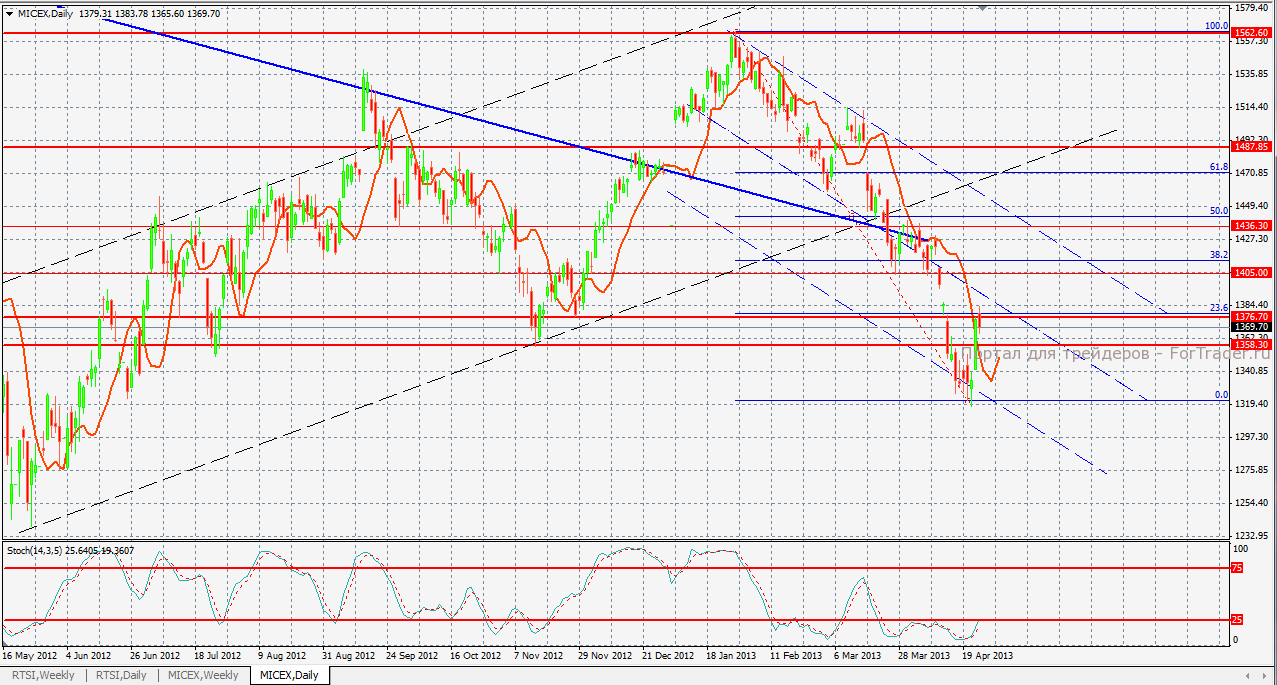

Индекс ММВБ: продолжение роста не гарантируется

Динамика движения индекса ММВБ достаточно близка динамике индекса РТС.

При этом на недельном графике просматривается аналогичная фигура консолидации в виде треугольника (черные пунктирные линии). Оценка высоты вписывается в высоту понижающегося трендового канала (синие линии на графике). Глобальной фигуры, аналогичной фигуре индекса РТС (см. рисунок 2) не просматривается.

На текущий момент индекс тестирует уровень 1350,00. Можно ожидать отскок до линии трендового индикатора. Впрочем, вполне удачный тест завершится прорывом. В таком случае, можно ожидать снижение цены до уровня 1240,00 с дальнейшей перспективой 850,00 и промежуточным уровнем 1100,00

Подтверждением такого сценария служит как фиксация цены ниже линии трендового индикатора, так и нахождение Stochastic в зоне перепроданности, что говорит о превалировании продаж над покупками.

На дневном тайм-фрейме цена, неудачно протестировав уровень 1320,00, перешла в коррекционную фазу и, пробив при этом линию трендового индикатора, тестирует уровень сопротивления 1376,70, который является первым коррекционным уровнем – 23,6% от предыдущего размаха снижения.

Stochastic при этом продолжает находиться в зоне перепроданности. Впрочем выход его в нейтральную область не будет гарантировать продолжения роста. Цена, скорее всего, будет находиться во флетовом диапазоне от 1400,00 до 1320,00 или консолидироваться в более узком диапазоне, представляющим собой поддиапазон выше оговоренного.

«Пружина неотработки»

Так уже сложилось в этом году, что последняя неделя месяца является определяющей для анализируемых активов. Так было и в феврале, и в марте. Именно такая картина сложилась и в апреле. Последняя неделя апреля задаст границы для флетового движения на протяжении мая.

Дополнительным фактором для формирования флета послужит и длительный период праздников. В то же время, необходимо не забывать, что в то время, когда российские индексы «будут отдыхать» вместе с трейдерами, Европа, Америка и Азия будет работать. А значит, в случае поступления негатива из этих регионов, из-за отсутствия отработки его в российских реалиях, в момент начала работы после перерыва «пружина неотработки» может очень сильно выстрелить, особенно в сторону падения, так как паника будет накапливаться и самоумножаться.

Поэтому трейдерам стоит рекомендовать или воздержаться от торговли на протяжении первых двух недель мая, или поставить ордера ниже текущих минимумов.

Профитных вам сделок, дамы и господа!