FORTRADER: Первый заместитель главы ЦБ РФ Георгий Лунтовский заявил, что в декабре регулятор проведет эмиссию в объеме одного триллиона рублей. При этом он отметил, что эта процедура является технической и связана с сезонным увеличением объема наличных денег в обращении, которое традиционно наблюдается в конце года.

Повлияет ли включение печатного станка Банка России на уровень инфляции и курс рубля?

Сезонность в действиях Центробанка

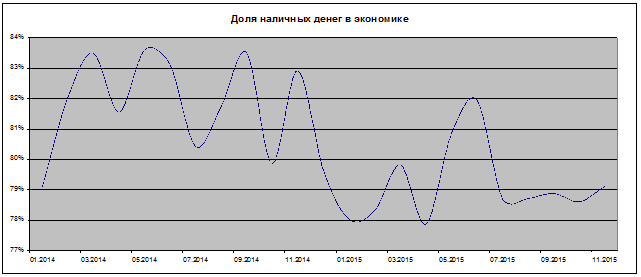

Дмитрий Лукашов, аналитик компании IFC Markets: Можно ещё добавить, что первый замглавы ЦБ отметил относительно низкую долю наличных денег в российской экономике 78,6%…

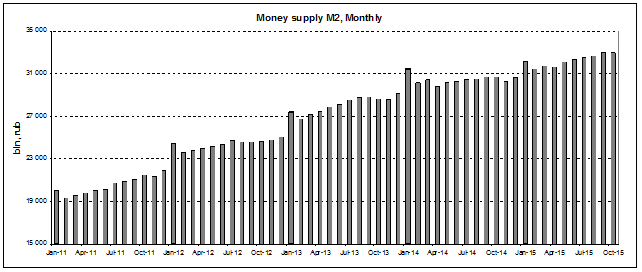

Вообще, в действиях ЦБ РФ действительно просматривается сезонность. Рассмотрим график изменения денежной массы (М2) в России.

Можно заметить, что данный показатель стабильно растёт и каждый год устанавливает максимум на 1-е января. Таким образом, наибольшая эмиссия приходится как раз на декабрь. При этом в 2011-2013 годах инфляция сохранялась на относительно низком уровне 6,1-6,6%. Доля наличных денег в экономике на 1-е декабря, как правило, находится около годовых минимумов и потом заметно возрастает. Считается, что это связано с неравномерностью финансирования расходов государственного бюджета. Их пик приходится на конец года, а также с выплатой налогов компаний и различных компенсаций их сотрудникам. Уже в январе происходит также сезонная стерилизация денег.

В декабре 2014 года ЦБ РФ увеличил объём наличных денег на 918,4 млрд. руб. Как мы видим, в этом году ожидается примерно сопоставимая цифра. Таким образом, объявленная эмиссия вряд ли сильно ухудшит состояние российской экономики. Однако, на мой взгляд, это не означает снижения рисков высокой инфляции и ослабления курса рубля. Рассмотрим месячный график российского ВВП.

Последствия зависимости от нефти

Экономический спад наблюдается с 4-го квартала 2014 года, и лишь в августе наметилось небольшое замедление. На фоне такой динамики траектория роста ВВП 2005-2007 годов выглядит труднодостижимой.

Российская экономика по-прежнему сильно зависит от мировых цен на энергоносители. В 2007 году доля экспорта товаров топливно-энергетического комплекса в страны дальнего зарубежья составляла 67,7%. В январе-сентябре 2015 года она почти не изменилась и составила 68%. На мой взгляд, зависимость от углеводородов подтверждает взаимосвязь торгового баланса и ВВП. В 2008-2009 году положительное внешнеторговое сальдо «провалилось» в 4,2 раза, что привело к падению ВВП в мае 2009 года на 11,8%. Сейчас от максимума 2014 года сальдо сократилось в 1,8 раза, и ВВП упал в мае на 4,8%.

Можно отметить, что при сохранении сырьевого характера экономики, бюджетные показатели также «привязаны» к нефти. Ниже на графике представлена динамика профицита и дефицита в процентах от ВВП, что нивелирует влияние валютного курса.

В феврале текущего года дефицит российского бюджета превысил пиковые значения посткризисного 2009 года и составил 7,4%. Однако сейчас ситуация улучшилась. По итогам 2015 года правительство ожидает дефицита бюджета в размере 3% ВВП. В 2009 году он был больше -5,9% ВВП. В соответствии с пропорционально более существенным снижением торгового профицита и ВВП.

На мой взгляд, сейчас в российской экономике складывается достаточно непростая ситуация. Согласно требованиям МВФ и российского Бюджетного кодекса, кредиты Центрального банка Российской Федерации, а также приобретение им государственных ценных бумаг Российской Федерации при их размещении не могут быть источниками финансирования дефицита федерального бюджета. Фактически, это означает, что ЦБ не имеет права «напечатать» рубли для этих целей. Средства необходимо занять на внешних или внутренних рынках, или получить за счёт приватизации государственного имущества.

Такие жёсткие требования, в частности, привели к формированию «пирамиды» внутреннего долга ГКО и последующему дефолту в 1998 году. В настоящий момент, конечно, об этом речь не идёт. Так как размер государственного долга сравнительно не велик, и сохраняется достаточно высокий уровень валютных резервов. Я полагаю, что дальнейшая динамика инфляции и курса рубля будет по-прежнему зависеть от мировых цен на углеводороды.

Экономике России не хватает денег

Завершая обзор, хотелось бы отметить, что представители ЦБ РФ подчеркнули, что никакого увеличения денежной массы не планируется. В последнее время различные экономисты говорят о слишком малом объёме денег в российской экономике.

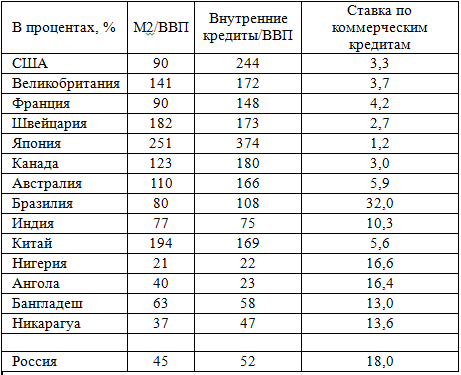

Давайте сравним его с другими странами. ВВП России за прошлый год составил 71,4 трлн. руб. при денежной массе М2 в размере 32,1 трлн. руб. Таким образом, соотношение М2 к ВВП в России составило примерно 45%.

Как видно из представленной таблицы, построенной на основе данных Всемирного Банка, МВФ и ЦБ РФ, российское соотношение М2 к ВВП находится на уровне слаборазвитых государств и сильно отстаёт как от других стран БРИКС, так и от развитых стран. Вероятно, это влияет на усиление зависимости от внешнего кредитования.

Доля внутреннего финансирования по отношению к ВВП также мала. Соответственно, наблюдается весьма высокая ставка по коммерческим кредитам в рублях. Исходя из заявлений ЦБ РФ, он начнёт смягчение денежной политики после замедления инфляции, при этом может произойти ослабление рубля. В соответствии с собственным прогнозом российского Центробанка, инфляция должна сократиться до 4% к 2017 году с 15,6% в октябре 2015 года.