За прошедший месяц фьючерсы на основные американские фондовые индексы прибавили более чем 5%. Фьючерс на индустриальный индекс Dow Jones прибавил 5,8%. Фьючерс на индекс широкого рынка S&P 500 вырос на 7,4%. Фьючерс на индекс технологического сектора американской экономики NASDAQ продемонстрировал более внушительный рост, увеличившись на 9,1%. Столь высокий прирост на фоне Dow и S&P стал следствием сильного роста некоторых бумаг, входящих в данный индекс. Например, акции компании Real Goods Solar выросли за прошедший месяц на 116%.

Инвесторы верят в американскую экономику

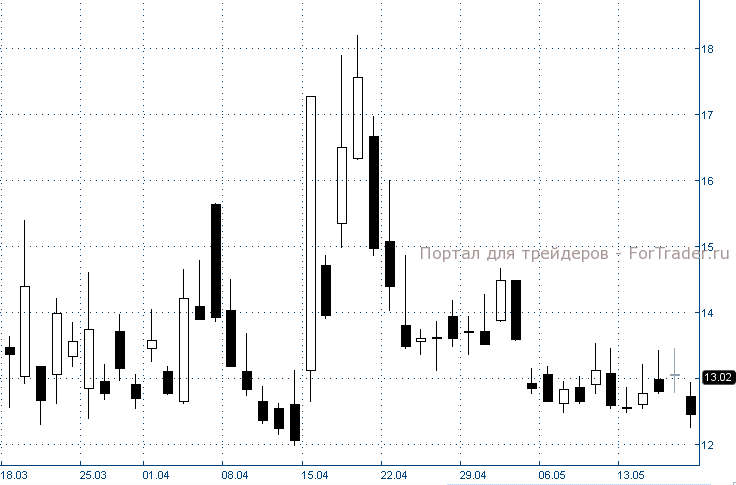

На фоне продолжающегося роста американского фондового рынка мы наблюдаем сравнительно низкую волатильность, которая в течение последнего месяца неуклонно снижается. Это указывает на стабильность в ожиданиях инвесторов относительно будущего укрепления американской экономики, роста доходов корпораций и цены акций. При продолжении роста рынка и хороших новостях в США и в мире, можно ожидать продолжения снижения данного индекса. Однако нельзя забывать, что, как правило, после долгого периода низкой волатильности, случаются достаточно большие всплески активности.

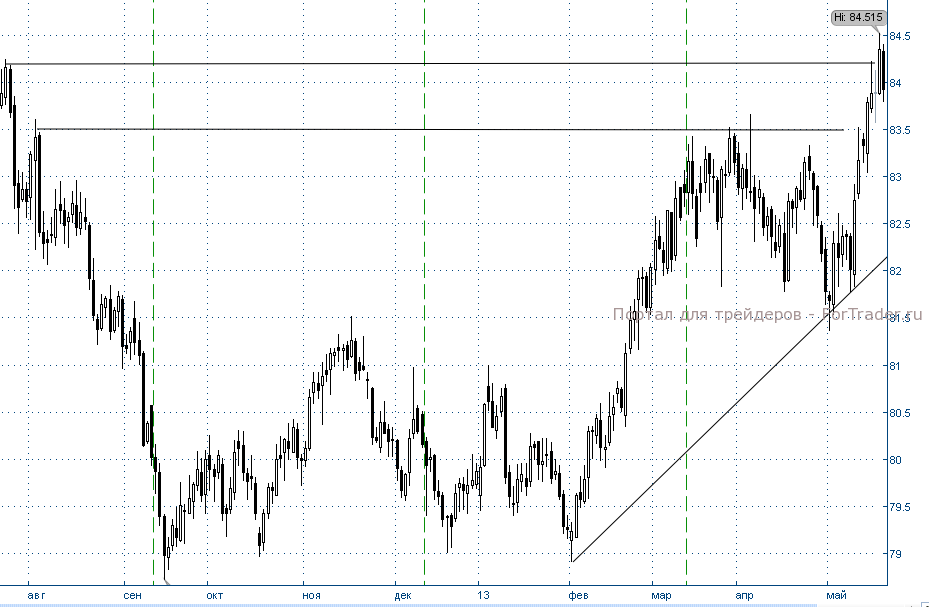

Несмотря на обратную корреляцию фондового рынка США и американской валюты, на фоне подъема первого, фьючерс на доллар за месяц также вырос на 1.6%.

Фьючерс индекса американского доллара продолжает расти, что означает интерес среди инвесторов в отношении национальной валюты США. Рост актива проходит на фоне повышающегося объема торгов по данному финансовому инструменту. С технической точки зрения мы видим, что фьючерс пробил отметку предыдущего максимума — 84,25. При дальнейшем интересе участников торгов к данному финансовому инструменту следует ждать закрепления выше уровня 84,25.

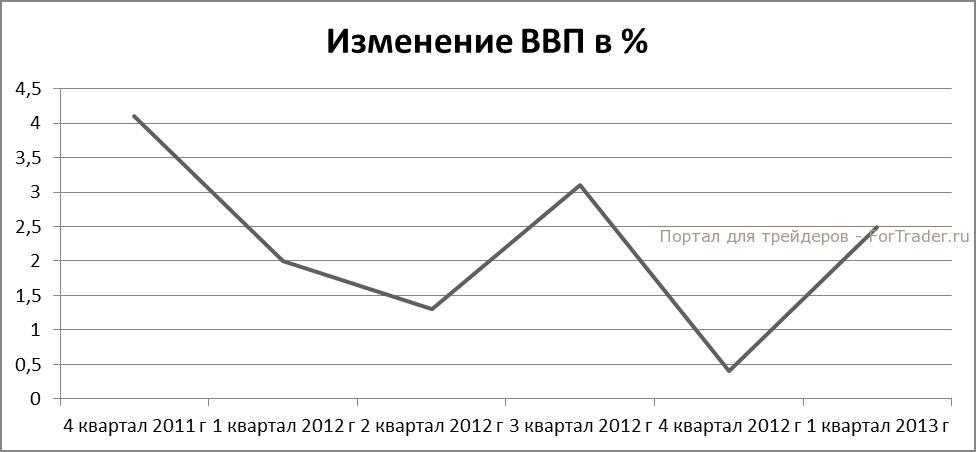

Статистика по ВВП страны за первый квартал 2013 года оказалась хуже прогнозов аналитиков, которые предполагали повышение ВВП на 3.1%, но фактическое значение составило 2.5%. По сравнению с предыдущим кварталом ВВП США вырос на 2.1%. Это говорит о повышении темпов роста экономики, но не таких значительных, как ожидалось ранее.

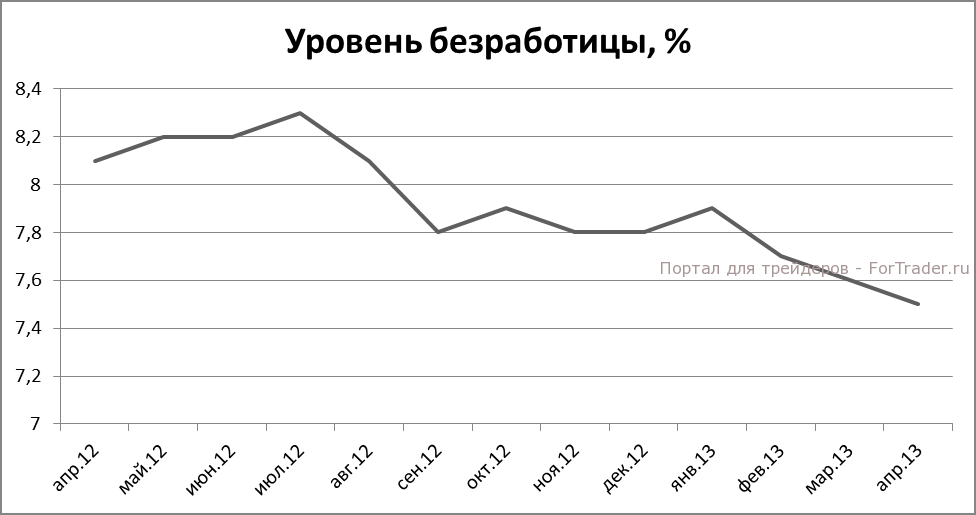

Уровень безработицы продолжает постепенно снижаться, что также сказывается на оздоровлении экономики. Прогноз по уровню безработицы на апрель составлял 7.6%. Фактический показатель оказался немного ниже и составил 7.5%. В общем, с апреля 2012 года по апрель 2013 года, безработица снизилась на 0.6%, что является неплохим показателем. В последние несколько месяцев уровень безработицы постепенно снижается. Стоит отметить, что отчеты по занятости имеют достаточно серьезный вес в кругу инвесторов. Уменьшение количества безработных вселяет в инвесторов уверенность в дальнейшем росте экономики.

Процентная ставка в Соединенных Штатах находится на уровне 0,25%. В ближайшее время изменений в монетарной политике ожидать не приходится. По мнению FOMC, относительно низкую процентную ставку можно поднять после понижения уровня безработицы до 6.5%. Хотя безработица и снижается небольшими темпами, маловероятно, что показатель в 6.5% будет достигнут в ближайшем будущем.

Что касается потолка госдолга США, 19 мая истек установленный февральским соглашением срок по безлимитным заимствованиям Минфина, и теперь правительство будет вынуждено руководствоваться текущими цифрами планки — порядка $16,7 трлн. Глава Минфина Джек Лью полагает, что экстраординарные действия должны позволить правительству выполнять все свои обязательства по крайней мере до 2 сентября.

Индекс DAX: рост на данных по ВВП Еврозоны

Индекс DAX смотрится более уверенно и продолжает обновлять исторические максимумы с 8 мая 2013 года. Этому способствуют данные по ВВП региона, которые за первый квартал 2013 года вновь оказались в негативной зоне, составив -0,2%. Германия отметилась незначительным ростом – на 0,1%, что помогло ей избежать технического определения рецессии, но экономическая активность во Франции и Италии понизилась на 0,2% и 0,5%, соответственно.

Технически индекс DAX выглядит достаточно неплохо. В мае он шел поступательным движением наверх без откатов, обновив при этом свой исторический максимум.

Индекс Dow Jones: труднообъяснимый оптимизм

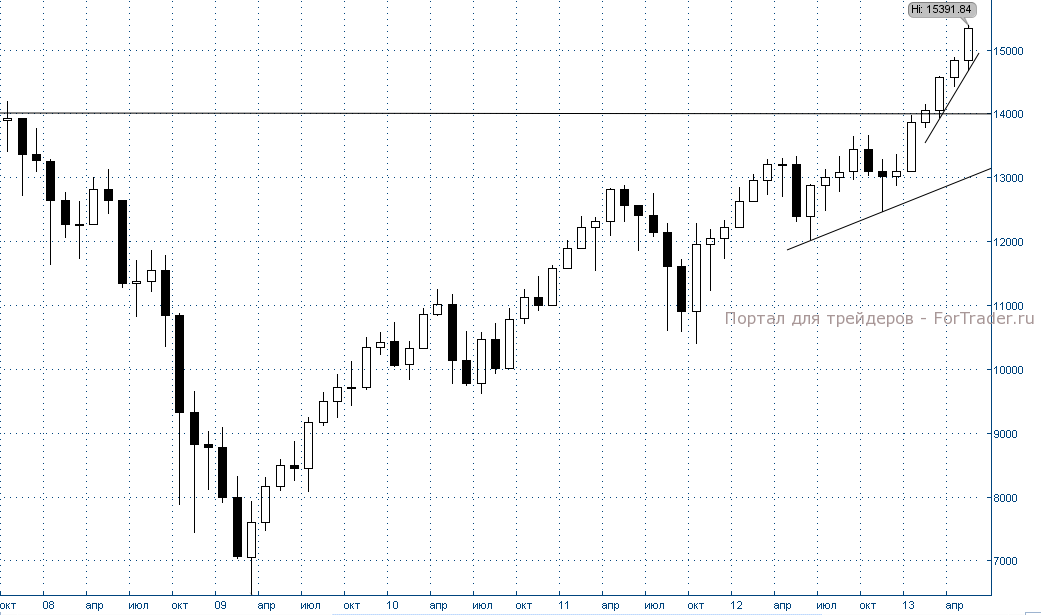

Промышленный индекс Dow Jones на фоне неплохих статистических данных продолжает восходящее движение. Инструмент демонстрирует неплохой рост уже четвертую неделю подряд. Внушительный подъем американского фондового рынка спровоцировал рост акций на 16% с начала года. Оптимизм в таком масштабе, даже с учетом неплохих макроэкономических данных, трудно объяснить. С сентября 2011 года средняя прибыль на акцию на американском фондовом рынке осталась практически на том же уровне, тогда как цены на акции выросли в среднем на 30%. На дневном графике видно, что весь май наблюдался рост без откатов. Дальнейшее движение индекса будет зависеть, в большей степени, от выхода макроэкономических данных. При хороших новостях можно ожидать продолжения движения индекса вверх. С технической точки зрения видно, что в ближайшее время можно ожидать откат до уровня локальной линии восходящего тренда — 15200 пунктов. При более глубокой просадке, уровень сопротивления будет находиться в районе второй линии восходящего тренда — на уровне 15000 пунктов.

На месячном графике можно увидеть, что индекс растет шестой месяц подряд и в ближайшее время возможна более глобальная техническая коррекция к уровням 1500 и 1400.

Месяц позитива для фондового рынка

В целом месяц был достаточно позитивным для американского фондового рынка. Выделяя отдельные сектора американской экономики, наибольшую активность продемонстрировали сектор промышленных товаров, а также финансовый сектор. Акции компаний, которые входят в эти сектора, выросли за месяц более чем на 9,8% и 8,9%, соответственно. Неплохо смотрится технологический сектор, который прибавил за месяц 8.4%. А вот сектор утилит, на фоне роста фондового рынка, продемонстрировал крайне неуверенную динамику – акции за месяц подорожали в среднем лишь на 0.5%.

В заключении хотелось бы отметить, что в данный момент покупка акций американского фондового рынка выглядит несколько опасной. За последние месяцы мы наблюдали внушительный рост американских площадок, без глубоких технических коррекций. Американский рынок акций находиться на своих исторических максимальных значениях, поэтому перед покупкой целесообразно дождаться технической коррекции.