В данной статье будут освещены некоторые из простых ценовых паттернах Price Action. Конечно, их гораздо больше, чем те, что вы можете найти в статье, но в рамках одной публикации невозможно осветить их все. Но перед тем как перейти непосредственно к паттернам, давайте определимся с основными понятиями.

Паттерн — английское слово, значение которого передается по-русски словами «шаблон», «система», «структура», «принцип», «модель».

Из-за применения его в различных западных дисциплинах и технологиях в русскоязычную среду оно проникло как специфический термин сразу в нескольких сферах деятельности. Таким образом, можно сказать, что Рrice Аction — это торговля по шаблонам.

Условно шаблоны можно разделить на сложные и простые:

- Простые — шаблоны состоящие из 1-3 баров.

- Сложные — шаблоны, состоящие из 4 и более баров.

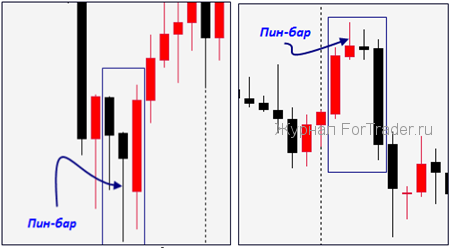

- Пин — бар.

Пин — бар: описание и стратегии использования

Итак, начинаем. Первый и самый известный паттерн в системе Рrice Аction – Пин-бар, его еще называют Пиноккио или Хвост. Собственно Пин-бар и есть сокращение от Пиноккио. В классическом свечном анализе этот паттерн известен как «Падающая звезда».

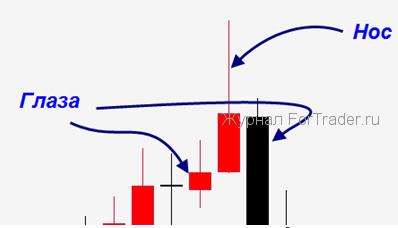

Трехбаровая свечная формация, центральная свеча которой имеет очень маленькое тело (расстояние между ценой закрытия и ценой открытия), при этом оно должно располагаться в нижней (для даун-тренда) или верхней (для ап-тренда) трети свечи.

Свечи, находящиеся по бокам от центральной, называются «глаза». Правый глаз должен быть больше левого.

Консервативный вход осуществляется на пробое ценой минимума (для даун-тренда) или максимума (для ап-тренда) правого глаза. Стоп ставим на вершину центральной свечи. Пробой должен обязательно происходить максимум на второй-третьей свече от центральной. В противном случае ордер снимается. Данный паттерн имеет ярко выраженный контртрендовый характер. Ниже показаны примеры, как для восходящего, так и нисходящего тренда.

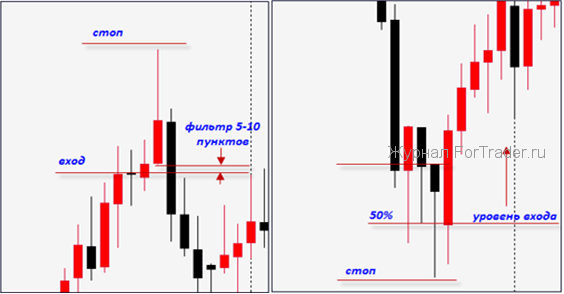

Существуют еще два варианта входов, более рискованные. Сейчас рассмотрим их.

а) Не дожидаясь образования правого глаза, ордер помещаем сразу после образования носа на уровне минимума, добавляя фильтр (5-10 пунктов). Стоп размещаем на максимум носа (см. рис. 3, левая часть).

б) Опять же, не дожидаясь образования правого глаза, ордер на вход помещаем на уровне 50% величины носа в расчете на то, что цена, образуя правый глаз, зацепит наш ордер. Стоп размещаем на минимум (максимум для ап-тренда) носа (см. рис. 3, правая часть).

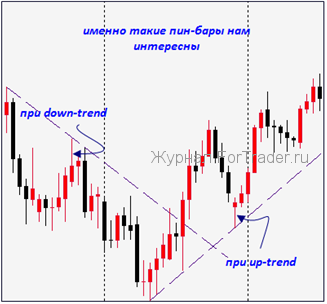

Существуют определенные правила, регулирующие использование «Пин-бара», как сигнала на вход:

- При даун-тренде мы используем для входа сигнал от «пин-бара», расположенного на свинг-хай, т.е. на вершине рынка.

- При ап-тренде мы используем для входа сигнал от «пин-бара», расположенного на свинг-лоу, т.е. на низине рынка.

- При ап-тренде мы игнорируем сигнал от «пин-бара», расположенного на свинг-хай (на вершине).

- При даун-тренде мы игнорируем сигнал от «пин-бара», расположенного на свинг-лоу (в низине).

Примеры различных ситуаций с «Пин-барами»

Представленные выше примеры показывают наиболее безопасные методы применения такого паттерна Price Action, как «Пин-бар». Следует заметить, что все это были примеры работы по главному тренду. Однако существует ряд правил применения «Пин-баров» против тренда, ведь, как я писал выше, характер этого паттерна ярко выраженный контртрендовый: во-первых, наличие тренда обязательно, во-вторых, контртрендовый «Пин-бар» должен образоваться на значимом уровне поддержки/сопротивления, либо как подтверждение образующейся разворотной формации.

Как мы видим из примера, цена, отбившись первый раз от уровня, пытается пройти его еще раз. Однако, после второй неудачной попытки образовался «Пин-бар», создав отличные условия для входа в сделку.

И наконец, последний пример. Первый «Пин-бар» не только образовался на значимом ценовом уровне, но и подтвердил возможность образования малого двойного дна в рамках формирующегося большого. Именно с этого Пин-бара и началась отработка данных фигур технического анализа. Далее, как видно из примера, цена еще раз оттолкнулась от представленного уровня, образовав очередной Пин-бар.

И в заключение хочу сказать, что техника работы с «Пин-барами» является мощным оружием в руках трейдера, однако, необходимо соблюдать правила работы с ними, представленные в данной статье. Ну и конечно неукоснительное соблюдение правил Мани Менеджмента и Риск Менеджмента.