В февральском номере журнала ForTraders.org я рассказал о возможностях отслеживания настроений участников фьючерсных и опционных рынков в графическом виде. Однако определять на глаз пики и падения цены на графике — неблагодарное дело. Во-первых, это сложно, а во-вторых, есть риск того, что вы увидите только то, что хотите или наоборот. Для того чтобы решить эти проблемы и, в частности, снизить влияние субъективного мнения на принятие решений, можно стандартизировать значения позиций участников рынков.Для стандартизации различных данных, которые содержаться в отчётах трейдеров СОТ (Commitments of traders report), используется множество индикаторов. Однако большинство из них основываются на формуле «быстрого стохастика» (напоминаю, что отчёты СОТ вы можете скачать с сайта Комиссии по торговле товарными фьючерсами (CFTC) www. cftc. gov).

Индекс COT (Commitments of traders report)

Первый индикатор, которому я уделю внимание, – это классических индикатор анализа рынка Индекс СОТ от Ларри Уильямса, гуру краткосрочной и среднесрочной торговли.

Индексы СОТ позволяют вам быстро и эффективно оценивать ситуацию на рынке. В отличие от значений чистых длинных позиций (совокупных позиций), индекс СОТ чётко показывает, какой уровень совокупных позиций считать высоким, а какой низким.

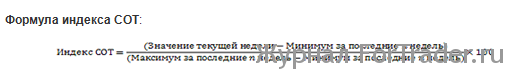

Вычисление индекса довольно простое. Как я упомянул ранее, он основывается на стохастическом осцилляторе.

где

— Значение текущей недели – значение совокупных позиций на этой неделе.

— Минимум и максимум – минимальные и максимальные значения совокупных позиции за последние n недель.

Формула совокупных позиций (чистых длинных позиций):

Чистые позиции (чистые длинные позиции),=длинные позиции, — короткие позиции,

Совокупные позиции находятся путём вычисления дельты между длинными и короткими позициями конкретной группы участников рынков. То есть всего существует три индекса СОТ для каждой группы:

1. Индекс СОТ: хеджеры (операторы) — [commercial].

2. Индекс СОТ: крупные спекулянты (фонды) — [non-commercial].

3. Индекс СОТ: мелкие трейдеры (мелкие спекулянты) — [nonreportable positions].

В индексе СОТ сравнивается текущее значение совокупных позиций с максимальным и минимальным значениями за n недель. Выражается индекс в процентах, а значения индекса всегда находятся в диапазоне от 0% до 100%. 0% соответствует минимальному значению совокупных позиций, а 100% максимальному значению совокупных позиций за n недель.

Расчёт индекса СОТ на примере

Для большего понимания, приведу пример расчёта индекса СОТ для операторов (хеджеров). Период сравнения совокупных позиций в индексе – 12 недель (квартал /3 месяца).

Значение текущей недели 700

Минимальное значение за последние 12 недель 500

Максимальное значение за последние 12 недель 1000

Индекс СОТ: операторы = (700-500)*100/(1000-500) = 40%

Это значит, что хеджеры в данный момент далеко, как от минимальных так и от максимальных критических значений. Критические потому, что рекордные.

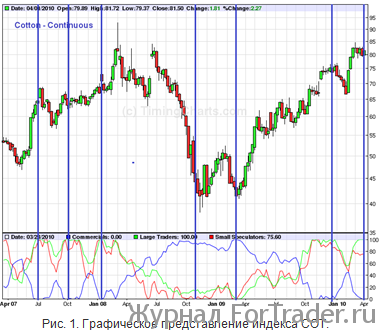

Графическое представление индекса СОТ

Посмотрим, как выглядят индексы СОТ всех трёх групп участников на рынке хлопка. Период индикаторов 78 недель, хотя в торговле применяется более короткий период. Я выбрал 78-тинедельный график, т.к. он более сглаженный, иначе незнакомому с этими индикаторами человеку будет сложно разобраться.

Незадолго до сильного роста или падения цены, участники рынков увеличивали свои длинные или короткие позиции, в результате чего их совокупные позиции достигали рекордных размеров. На индексе СОТ это отражалось как изменение значений до близких к границам диапазона – 0% и 100%.

Не все «сигналы» индикаторов верны. Как и любой другой индикатор рынка индекс СОТ иногда ошибается. Иногда сигнал появляется задолго до самого изменения тренда, поэтому надо быть терпеливым и использовать техническую поддержку в анализе рынка.

Какое значение индексов СОТ является критическим?

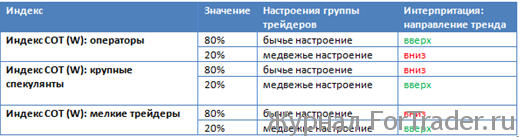

По утверждениям Ларри Уильямса, если значение индекса СОТ равно 75% или 25%, то это сигнал на покупку/продажу в зависимости от группы участников рынка, для которой рассчитывается индекс. Если вы читали предыдущие статьи, то знаете, что, когда хеджеры покупают, спекулянты продают. В тоже время ещё один профи по торговле на основе позиций участников рынков — Стив Бриз считает критическими значения равные 10% и 90%. Так что «прыгайте» в районе 20% и 80%, плюс / минус 5% и смотрите, какой вариант вам больше нравится, экспериментируйте.

Как же работать по индексам СОТ?

Интерпретация индексов СОТ, как и любых других фундаментальных или технических данных, дело непростое и требует определённого опыта и времени. Однако в упрощённом виде можно вывести следующую таблицу:

Какой период использовать для сравнения?

Ларри Уильямс предлагал использовать периоды от 1 года до 3 лет. В тоже время Стив Бриз использует период, равный 13 неделям. Лично я использую период 52-78 недель и собираюсь уменьшить его до 26 недель. Главное, что вы должны понять, — это то, что вы сами можете выбрать период для торговли. Только учитывайте, что, чем больше период, тем реже будут сигналы. Причина сокращения временного периода, заключается в том, что с каждым годом рынки всё более волатильны. И уже не требуется ожидать воистину больших изменений в позициях в масштабах нескольких лет, чтобы поймать крупное изменение цены.

На этом я закончу статью. Желаю вам усердия, терпения и в награду — успешной торговли.