На этой неделе появится несколько отчетов по инфляции за март, включая инфляцию в США. Предпосылок для замедления или стабилизации нет, поэтому особенно сильная реакция на рынке может произойти в случае, если показатели отклонятся в меньшую сторону. В случае если данные укажут на новые максимумы инфляции в рамках текущего делового цикла, больше всего пострадают валюты, где центральные банки не готовы подстраивать политику или делают это неохотно – среди них ЕЦБ и Банк Японии.

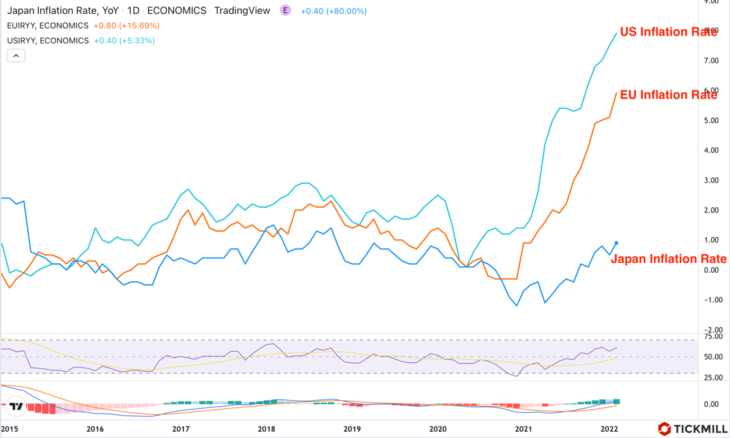

Доллар начал неделю на максимуме с мая 2020, пробой 100 пунктов по индексу доллара в пятницу встретил весьма умеренное сопротивление (коррекция до 99.62 пунктов), сегодня индекс вновь прижимается к круглой отметке, что указывает на высокую вероятность продолжения ралли. ФРС сейчас наиболее активно «сопротивляется» глобальному вызову инфляции пересматривая темп ужесточения политики, обеспечивая таким образом наиболее привлекательную ожидаемую реальную доходность по облигациям. Другие ЦБ продвигаются в этом направлении гораздо медленней. Банк Японии продолжает занижать доходность, включая долгосрочную (посредством безлимитных покупок облигаций на открытом рынке), ЕЦБ все никак решится заговорить о повышении ставок в этом году несмотря на давление со стороны рыночных ожиданий. При этом реализованная инфляция в ЕС и США по последним данным отличается всего на 2%:

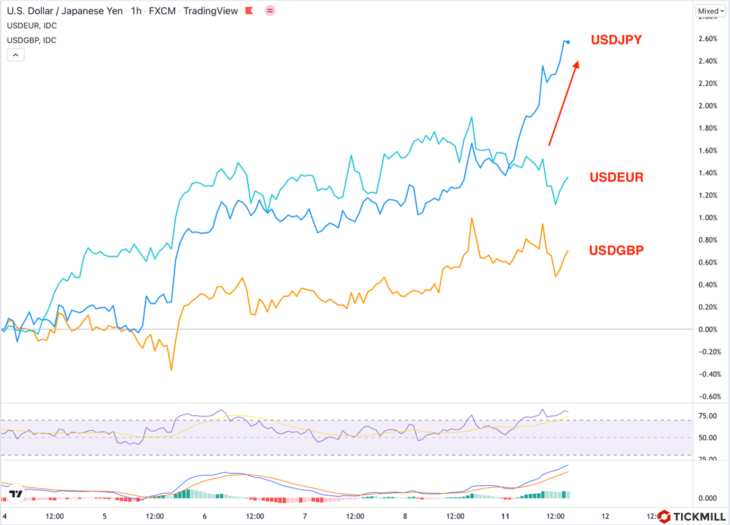

На прошлое неделе также произошло восстановление «крутизны» кривой доходности в США – долгосрочная доходность облигаций вновь стала выше краткосрочных.Вероятно, это связано с релизом протокола заседания ФРС и комментариями одного из чиновников ФРС, Лаел Брейнард, по поводу продажи активов с баланса. Данная процедура преимущественно воздействует на ставки по облигациям длительного срока погашения (так как во время проведения QE ФРС больше «пылесосит» облигаций длинных сроков погашения). Судя по комментариям Брейнард, темпы продажи активов с баланса могут составлять $95 млрд. долларов в месяц. Среди валютных пар, наиболее чувствительной к изменениям доходностей длинных Трежерис является USDJPY, поэтому падает иена против доллара сейчас наиболее активно среди основных пар:

На этой неделе центральные банки Канады и Новой Зеландии проведут заседания по монетарной политике. Повышение ставки на 50 и 25 б.п. учтено в ценах, внимание рыночных участников на прогнозе дальнейшего ужесточения политики. РБНЗ и Банк Канады входят в группу быстро реагирующих на вызовы инфляции центральных банков, поэтому позиция вероятно окажется ястребиной. Ретест недавних максимумов и продолжение ралли NZDJPY и CADJPY в фокусе.

Результаты первого тура президентской гонки во Франции (небольшой разрыв между Макроном и Ле Пен) указывают на сохранение высокой неопределенности в итогах второго тура. На рынке это отразилось в повышенной волатильности FX опционов на 24-25 апреля – в 2.5 раза выше нормального уровня. Не удивительно, что рост EURUSD сегодня в сторону 1.0950 оказался неустойчивым, так как ставить на рост в свете политических рисков желания немного. Также на этой неделе состоится заседание ЕЦБ, сюрпризов в плане решимости ужесточать политику не предвидится. Учитывая длинные выходные (Страстная пятница и Пасха в следующий понедельник), инвесторы вероятно предпочтут уходить на них нарастив вложения в защитные валюты (т.е. доллар). Сопротивление на 1.0960 по EURUSD в перспективе недели выглядит надежным.