Азиатские валюты наслаждаются устойчивым спросом инвесторов, развивая своё наступление по отношению к доллару. Европейские валюты демонстрируют более скромное укрепление, преимущественно оставаясь в рамках устоявшихся торговых диапазонов.

Разделение на лидеров и аутсайдеров валютного рынка сейчас, похоже, происходит на основе фундаментальных факторов. Судя по всему, ранжирование валют идет на основе реальной доходности долгового рынка, то есть разницы между доходностью облигаций и уровнем инфляции.

Инвесторы уже привыкли к хронически низкой инфляции в Японии и видят, что ЦБ страны не может разогнать ее, несмотря на предпринимаемые меры количественного и качественного смягчения. Эта программа с нами уже многие годы, так что в значительной степени отражена в ожиданиях рынка и в котировках финансовых инструментов. Однако на старте QQE иена серьёзно снижалась.

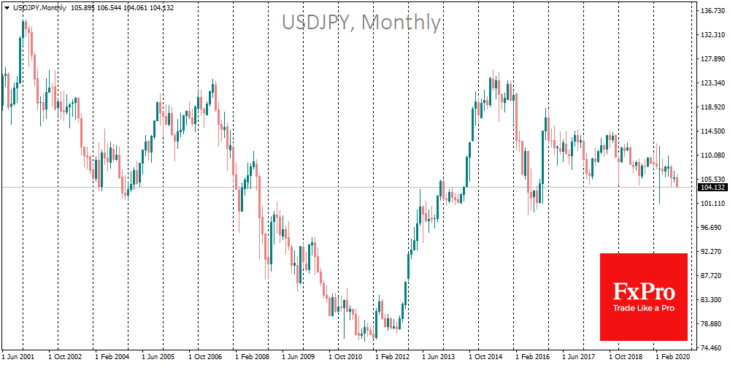

Для валютного курса иены запуск QQE практически совпал с разворотом из области многолетних минимумов у 76 иен за доллар, после чего за 4 года пара взлетала выше 120.

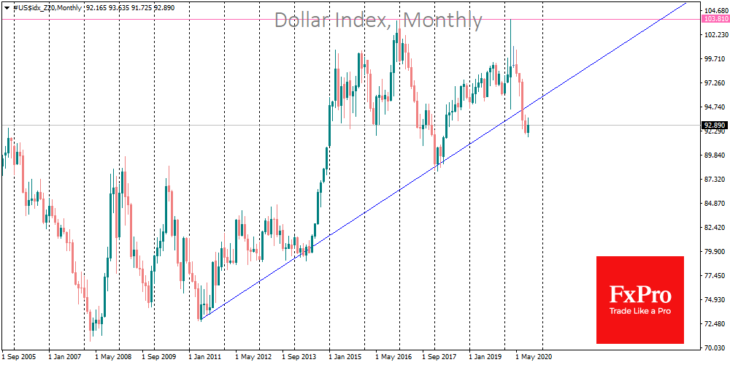

Несколько иная ситуация с США, где Федрезерв объявил о смене стратегии монетарной политики сравнительно недавно, в конце августа. Однако еще в марте FOMC запустил множество мощных программ, которые развернули американскую валюту к снижению.

Официальная смена курса зацементировала стратегию, к которой ФРС уже де-факто прибегал. Для инвесторов в доллары это также могло послужить стартом разворота многолетней тенденции.

Хотя американская валюта и даёт бой евро и фунту, не опускаясь выше ключевых уровней, очень скоро коррекционные откаты вновь запустят продажи доллара. Например, EURUSD в начале прошлой недели опускалась ниже 1.1750, однако в течение дня пару выкупили, закрыв день приростом.

Фунт в паре с долларом отскочил от своей 200-дневной средней, также получив приток покупателей.

Впрочем, Британия часто копирует стратегию ФРС, поэтому фунт также рискует оказаться под давлением. Этого же опасаются инвесторы в европейские активы, что и объясняет лидирующее положение иены последние дни.

Для нее бесконечное QE – это известное зло, которое давно учтено рынком, в то время как такая же политика от Федрезерва, ЕЦБ и Банка Англии рискует вызвать мощные течения, способные влиять на курсы валют в ближайшие годы.

Главными пострадавшими потенциально могут стать доллар и фунт, поскольку центробанки этих стран могут сильней прибегать к политике отрицательных реальных ставок, чтобы в номинальном выражении снизить уровень долга, параллельно повысив конкурентоспособность экспорта за счёт снижения курсов.

- Ищете хорошую торговую стратегию? Поможем выбрать правильно. Читайте в «Лайфхаке для трейдера»