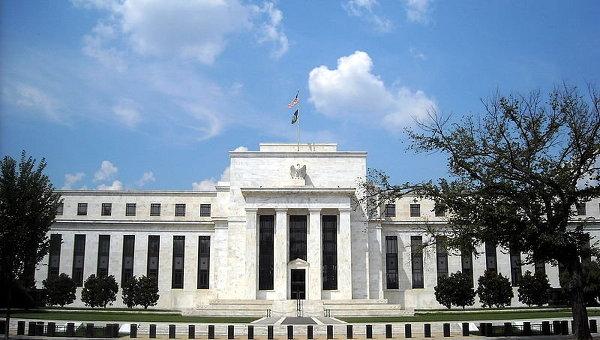

В среду, 16 декабря, состоится самое ключевое и последнее в 2015 году заседание ФРС США. Именно на декабрьском совещании FOMC может решиться судьба повышения ключевой ставки Федрезерва. Рынки ждут роста ставки с 0.25% до 0.5%.

Что с точки зрения макроэкономики принесет повышение основной процентной ставки ФРС?

В первую очередь, это повышение стоимости заимствования в самой экономике США. Все компании, которые привыкли обслуживать свой долг по нулевым процентным ставкам при очередном рефинансировании кредита или при получении новой ссуды уже будут вынуждены тратить значительно больше своих средств на оплату процентов. Учитывая, что многие неэффективные предприятия только и могли существовать за счет дешевых денег, то теперь большинство из них будет вынуждено задуматься о процедуре банкротства. Это же касается и сланцевых компаний, банкротство которых уже давно напрашивается на фоне падения цен на нефть.

Стоимость заимствования вырастет и для стран, которые привыкли занимать в долларах США. Под основным ударом окажутся именно развивающиеся страны с большим размером долга. Долларовый корпоративный долг в таких странах станет более тяжким бременем, а во взаимосвязи это удар по мировой экономики, плюс помним о замедлении темпов экономического роста в Китае.

Во вторую очередь повышение процентной ставки ФРС укрепит курс доллара США, т.е. теоретически сделает его еще сильнее, поскольку брать в долг в этой валюте станет дороже. К тому же рост ставки приведет к усилению оттока капиталов из развивающихся стран в США, где рисков меньше, а доходность получается, что выросла. Это в свою очередь окажет давление на сырьевые активы, которые номинированы в долларах США (золото, нефть и др.), а также отразится на доходности долларовых облигаций, в том числе US Treasuries.

Также, чисто в теории, фондовые рынки начнут сдуваться опять же в связи с повышением стоимости кредитования, поскольку на заемные средства по более высокой ставке доходность от приобретения акций компаний уже будет ниже .

Какие реальные ожидания сформировались на рынках?

Разговоры заходят о том, что курс доллара США вообще начнет свое падение либо сразу после повышения ключевой ставки ФРС, либо спустя какой-то короткий промежуток времени.

Эти опасения являются вполне оправданными. Индекс курса доллара достиг высоких отметок, и сила национальной валюты США была переоценена на фоне ожиданий повышения ставки. Это произошло несмотря на то, что ФРС постоянно заявляла о важности темпов повышения ключевой ставки и переоцененности рынками важности срока первого ужесточения монетарной политики. В итоге инвесторы все равно покупали доллар США.

Вот одна из причин, почему пара EUR/USD торгуется сейчас не вблизи отметки 1.05, а на уровне в 1.10. Не зря в Goldman Sachs прикрыли часть коротких позиций еще месяц назад в районе 1.05. По этой же причине курс USD/JPY упал в район 120.6.

Каковы детали повышения ставки ФРС 16 декабря?

Вероятность повышения ключевой ставки ФРС на заседании 16 декабря высокая. Она высокая и по прогнозам рынка, и согласно фьючерсу на ставку ФРС, где вероятность начала процесса нормализации денежно-кредитной политики в декабре составляет уже 85%.

Однако экономическая ситуация в стране не демонстрирует значительного роста. Производственная сфера США по данным ISM скатывается в рецессию, инфляция все еще около нуля, а экономический рост показывает совсем отличные от привычных для США результаты. Да, рынок труда силен, но и тут есть о чем поспорить. Доля экономически активного населения слишком мала и даже полная занятость не дает сказать о том, что население США укомплектовано рабочими местами. К этому стоит добавить особенности методик расчета и их постоянное изменение, что приводит к сомнениям в полной достоверности данных и не только по рынку труда, но и по тому же росту ВВП страны.

Вся эта ситуация в совокупности может ухудшиться на фоне повышения ключевой ставки. Именно поэтому вероятность того, что ФРС продолжит повышать ставки после заседания в декабре не такая уж и высокая. При этом находятся эксперты, которые утверждают, что ставку вообще вернут обратно на 0% после ее повышения или же, наоборот, ФРС всего за два года увеличит ее еще на 3.0 п.п. Среднерыночные же ожидания находятся в районе увеличения ставки на 0.75 п.п. за 2016 год и на 1.0 п.п. за 2017 год.

Но тут опять же стоит вспомнить комментарии ФРС и самой Йеллен, которая неоднократно заявляла о том, что повышения ставок будут постепенными, а регулятор будет стараться соблюдать осторожность, поскольку экономика США не справится с высокими ставками вот так сразу.

На этом и основано самое большое опасение в отношении курса доллара США – неопределенность дальнейших темпов повышения ключевой ставки. Именно поэтому после повышения ставки ФРС 16 декабря могут начаться усиленные продажи американской валюты. И это мнение не одного-двух аналитиков, это мнение определенной части рынка.

К тому же, Йеллен будет давать пресс-конференцию и ей обязательно зададут вопрос о следующем повышении ставки. ФРС не даст конкретных обещаний, поскольку ей нужно пространство для маневра в случае изменения конъюнктуры рынка, поэтому расплывчатый ответ главы Федрезерва только лишь добавит этой самой неопределенности на финансовые рынки. Продажи доллара от этого только усилятся.

Помочь избежать обвала могут прогнозы ФРС в отношении дальнейшего роста ВВП и инфляции на 2016-2017 годы. Сила этих прогнозов будет способна поддержать USD на форекс или хотя бы ослабить его падение в случае невнятности риторики FOMC, считают эксперты журнала ForTrader.