Канадский доллар играет исключительно важную роль в экономике американского континента. Как региональная резервная валюта, он находится на счетах многих государственных и коммерческих банков стран Центральной и Южной Америки. С 2003 года наблюдается устойчивый тренд роста канадского доллара, и в сентябре 2007 года он достиг паритета с долларом США, а в ноябре того же года и максимального обменного курса в современной истории в 1,1030 долларов. Однако позднее луни снова откатывается назад к отметке в 0,9800 долларов и продолжает торговаться в узком ценовом диапазоне.

Канадский доллар играет исключительно важную роль в экономике американского континента. Как региональная резервная валюта, он находится на счетах многих государственных и коммерческих банков стран Центральной и Южной Америки. С 2003 года наблюдается устойчивый тренд роста канадского доллара, и в сентябре 2007 года он достиг паритета с долларом США, а в ноябре того же года и максимального обменного курса в современной истории в 1,1030 долларов. Однако позднее луни снова откатывается назад к отметке в 0,9800 долларов и продолжает торговаться в узком ценовом диапазоне.

Глобальный экономический кризис привел к резкому росту курса доллара США относительно большинства валют, и канадский доллар здесь не стал исключением. Но в ходе ралли 2009 года он сумел отыграть падение и теперь вновь находится в районе 0,9300-0,9800 долл. Описывая его текущий тренд, аналитики отмечают, что луни как бы «флиртует» с паритетом.

Сентябрьское ралли канадского доллара по отношению к его американскому визави подвело некоторых аналитиков к выводу о скором возможном паритете этих двух валют. В основе их расчетов лежит идея, что по мере восстановления мировой экономики и цен на нефть, равно как и за счет увеличивающегося дифференциала в процентных ставках и общего ослабления американского доллара, луни неминуемо обречен на более высокий обменный курс, возможно, более высокий, чем даже отметка паритета. Так ли это на самом деле покажет время, однако в данной статье мы попытаемся сделать определенные прогнозы и ответить на главный вопрос, каковы же пределы роста канадской валюты.

Курсовые доминанты

На движение канадского доллара оказывают влияние три основные группы факторов: состояние американской экономики, так как США являются крупнейшим торговым партнёром Канады; ценовая динамика нефти, поскольку сырая нефть является главным экспортным товаром Канады, и курсовая динамика акций на мировых рынках. Причем доминирующее влияние оказывают именно цены на нефть, ибо в случае разнонаправленного движения акций и котировок нефтяных фьючерсов канадский доллар тяготеет двигаться в направлении последних. Экономика США переживает период замедления темпов восстановления. Об этом свидетельствуют как макроэкономические показатели (рост ВВП в Q2 +1,7% кв/кв по сравнению с +3,7% кв/кв в Q1), так и признания властей. В опубликованной 8 сентября «Бежевой книге» ФРС США содержатся выводы о замедлении экономической активности в пяти округах. В конце года ФРС планирует привести в жизнь масштабную программу (Goldman Sachs оценивает ее стоимость в триллион долларов) количественного смягчения. Ожидается, что это понизит стоимость американского доллара против основных валют, в том числе и против канадского доллара.

Процентные ставки

Банк Канады стал первым банком стран G7, который поднял процентные ставки после глобального экономического кризиса для предотвращения перегрева экономики. Произошло это в июне текущего года, и с тех пор решением Банка процентная ставка («Overnight funding rate») была повышена три раза подряд с 0,25% до 1%. Следующее заседание Банка Канады состоится 19 октября, где вероятность повышения ставки на этот раз оценивается участниками рынка в 12%. В четверг 30 сентября управляющий Банка Канады Марк Карни произнес речь в Виндзоре (провинция Онтарио), где подчеркнул, что замедление темпов восстановления экономики США имеет прямое воздействие на канадский экспорт. Ранее он же отмечал, что «существуют пределы» тому, насколько сильно может расходиться денежно-кредитная политика двух стран, имея в виду количественное смягчение в Штатах и ужесточение денежно-кредитной политики в Канаде. Именно поэтому вероятность дальнейшего повышения процентной ставки оценивается рынком так низко, ведь в противном случае увеличивающийся дифференциал процентных ставок между долларом США и луни повысит привлекательность канадских активов и, как следствие, приведет к росту курса канадского доллара, что невыгодно для Банка Канады. В США же базовая учетная ставка будет сохраняться на уровне 0-0,25% в течение «продолжительного периода времени».

Рис. 1. Кривая ожиданий по процентным ставкам в США. Источник: CBOT.

Как показывает график 1, фьючерсы на процентную ставку в США демонстрируют ее повышение только после сентября 2011 года. Согласно правилу Тэйлора, разрыв между процентными ставками США и Канады находится на таком уровне впервые за последние 15 лет. В расчетную формулу берутся такие макроэкономические показатели, как инфляция и объем реального выпуска, поэтому целевое значение базовой процентной ставки в Канаде должно составлять около 2%, а в США – ниже текущей ставки на 1,75%. Однако теоретическое правило довольно сильно расходится с наблюдаемой реальностью. 9 из 13 опрошенных агентством Bloomberg экономистов предсказали, что процентная ставка в Канаде будет находиться на уровне в 1% до конца года, ФРС же не собирается вводить отрицательные процентные ставки.

Макроэкономические показатели Канады

Как уже было сказано, экономика Канады довольно чувствительна к экстернальным, то есть внешним, эффектам развития американской экономики. Основные макроэкономические показатели Канады имеют тенденцию следовать за изменениями аналогичных показателей в США. За последнее время вышли следующие индикаторы:

— ВВП Канады за июль месяц упал на 0,1%, что совпало с ожиданиями экономистов. Это стало первым сокращением ВВП за последние 11 месяцев. Хотя глобальный экономический кризис затронул Канаду не столь сильно, как США, и восстановление экономики в этой стране ожидается более быстрым, все же с момента окончания технической рецессии в июле 2009 канадская экономика выросла на 3,7% по сравнению с 3,3% американской экономики. И в следующем году ситуация может кардинально измениться таким образом, что темпы роста американской экономики могут превзойти темпы роста канадской;

— Банк Канады имеет целевой уровень инфляции 1-3%. Для ее измерения используется базовый индекс потребительских цен, который в августе составил 1,6%. Такое же значение было зафиксировано и в июле, поэтому у аналитиков возникают серьезные сомнения в том, что прогноз Банка Канады об уровне инфляции в третьем квартале в 1,8% сбудется. После публикации этих данных канадский доллар резко упал в цене, так как столь низкий уровень инфляции позволяет Банку не проводить дальнейшее ужесточение денежно-кредитной политики: «Если Банк ищет причину не повышать в дальнейшем ставки, то уровень инфляции, безусловно, станет весомым аргументом в пользу этого», – говорит Дуглас Портер, экономист компании BMO Capital Markets. Хотя риск дефляции не рассматривается всерьез большинством экономистов, следует ожидать довольно продолжительный период низкого роста цен;

— Уровень безработицы в Канаде составил 8,0% в сентябре, упав, таким образом, на 0,1% по сравнению с тем же показателем в августе. И хотя в годовом исчислении безработица снизилась на 0,4%, все же она является одной из серьезнейших проблем, стоящих перед канадской экономикой. В эту пользу свидетельствует то внимание, которое Карни посвятил ей в своей речи в Виндзоре 30 сентября. По его мнению, темпы восстановления занятости в Канаде в большей мере зависят от перспектив восстановления экономики США, где безработица остается на уровне в 9,6%. Международной валютный фонд на прошлой неделе сделал прогноз, согласно которому к концу следующего года уровень безработицы в Канаде упадет до 7,5% (до активной фазы глобального экономического кризиса в сентябре 2008 этот показатель составлял 6,2%);

— Индекс деловой активности в производственном секторе (Ivey PMI) в сентябре продемонстрировал превзошедшее даже самые смелые ожидания значение в 70,3 пунктов. Экономисты ожидали падения индекса до 62,0 пунктов. Таким образом, Ivey PMI в сентябре достиг самого высокого уровня за последние четыре года. Стоит отметить, что это уже второй месяц подряд, когда индекс демонстрирует столь высокие значения. В августе он составил 65,9 против консенсуса в 55,5 пунктов. На этих новостях канадский доллар укрепился до августовского максимума в 0,9893. В будущем ожидаются более скромные значения индекса, поскольку он уже достиг своих предкризисных показателей;

— Разрешения на строительство в августе упали на 9,2% по сравнению с предыдущим месяцем. Такое падение стало крупнейшим с февраля 2009 года и далеко превзошло предсказания экспертов, опрошенных Bloomberg, консенсус которых составлял -2,0%. Показатели за июль тоже были скорректированы в сторону снижения с -3,3% до -3,8%. Таким образом, падение этого показателя почти в 2,5 раза заставило по-новому взглянуть на перспективы канадской экономики, поддержанной высокими показателя индекса деловой активности в производственном секторе. Достаточно отметить, что канадский доллар после выхода этого индикатора упал на 0,5 процентов.

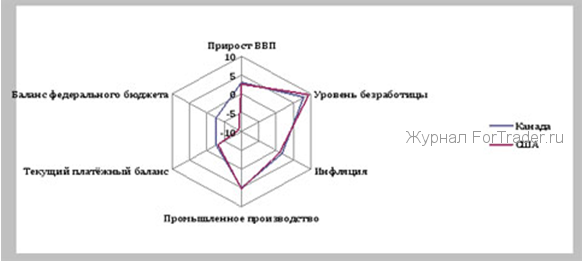

Рис. 2. Сравнение основных макроэкономических данных Канады и США в 2010 году. Источник: Scotiabank Group.

Таким образом, мы можем прийти к выводу, что экономика Канады восстанавливается более медленными темпами, чем в начале года, также как и экономика США. Однако, как показывает график 2, состояние канадской экономики, в целом, лучше состояния американской, что и подтверждается отдельными индикаторами. Вместе с тем, прогноз основных макроэкономических показателей был пересмотрен в сторону снижения, что должно отразиться и на уровне обменного курса луни. И хотя по-прежнему уровень его курса относительно доллара США определяется, в основном, ослаблением американского доллара, такая динамика, скорее всего, вкупе с количественным смягчением, проводимым ФРС, негативно скажется на потенциале роста луни на кросс-курсах. Так, канадский доллар упал в прошедшем месяце на 2,7% против корзины валют десяти развитых стран – четвертый худший результат после доллара США, иены и фунта. Австралийский доллар достиг паритета с канадской валютой впервые с мая 2004 года на новостях из Китая, свидетельствующих о росте промышленного производства в этой стране второй месяц подряд.

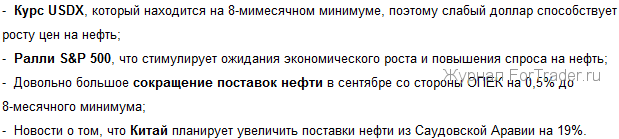

Цены на нефть

Как показывают эмпирические исследования, при повышении курса нефти на один доллар курс канадского доллара повышается приблизительно на 3/10 цента. Исходя из этой зависимости, для того, чтобы луни достиг паритета с американским долларом, цены на нефть должны находиться в районе 100 долларов за баррель. В данный момент цены на нефть торгуются у отметки в 82-83 долларов за баррель. Сейчас основными драйверами роста цены на нефть являются:

Исходя из этих данных, аналитики предсказывают цену в 87,22 доллара за баррель, максимум 2010 года, как наиболее вероятную отметку в краткосрочном периоде, которую намеревается взять нефть.

Согласно же техническому анализу, цены на нефть не вырастут выше 82-84 долларов за баррель. В этом районе проходит ключевая зона сопротивления, определяемая по концентрации относительных минимумов и максимумов. Нефть достигала этого уровня пять раз за последние 18 месяцев, но ей не удавалось закрепиться выше этой отметки. «Когда доллар растет или падает, прослеживается тенденция движения нефти в противоположном направлении», отмечает Крис Барбер, старший аналитик массачусетской Energy Security Analysis Inc. Это означает, что эффект ослабления американского доллара против канадского усиливается движением нефти, тем самым достигая удвоенной силы. На цену нефти непосредственное влияние оказывают темпы роста мировой экономики. ОЭСР в середине сентября снизила свои прогнозы о темпах роста экономики стран G7 с +1,7% г/г до +1,5% г/г, что предполагает снижение спроса на этот сырьевой продукт. Тим Эванс из Нью-йоркской Citi Futures Perspective считает, что на новостях о запасах нефти в США, которые на 13% выше среднего значения за последние пять лет, и о замедлении темпов восстановления мировой экономики, нефть может протестировать майский минимум в 64,24 доллара за баррель или опуститься еще ниже.

Хотя вероятность такого развития событий представляется небольшой, все же, по крайней мере, консолидация цены на нефть представляется весьма вероятной.

Курсовая динамика акций

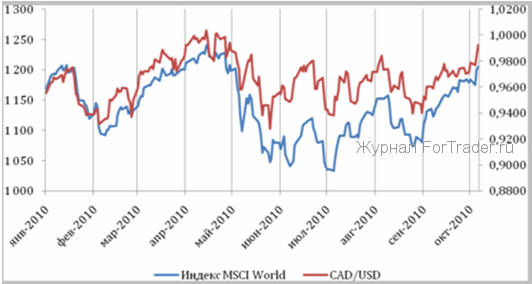

Рис. 3. Курс канадского доллара в сравнении с индексом MSCI World. Источник: MSCI Barra, Bank of Canada.

Для оценки курсовой динамики акций на мировых фондовых рынках используется индекс MSCI World. Он рассчитывается на основе 1500 акций компаний всех развитых стран с 1969 года. Индекс растет с начала сентября, опровергая наблюдения аналитиков об этом месяце как одном из самых худших для мировых фондовых рынков. График 3 показывает корреляцию индекса с курсом CAD/USD, свидетельствующую о том, что по отношению к апрельскому максимуму у индекса еще осталось место для роста, однако в краткосрочном периоде неизбежна коррекция после столь бурного роста в сентябре. На американском рынке акций также ожидается период консолидации. Свои прогнозы в отношении роста индекса S&P 500 снизили сразу три ведущих аналитика. Брайан Белски считает, что к концу текущего года индекс вырастет до 1,225; его поддерживает и Ласзло Бириний, а вот Бэрри Кнэпп снизил свой прогноз до 1,120 пуктов. Усредненный прогноз 12 аналитиков с Уолл-стрита, проведенный Bloomberg, предполагает, что к концу года индекс достигнет уровня в 1,204 пункта.

За пределами роста

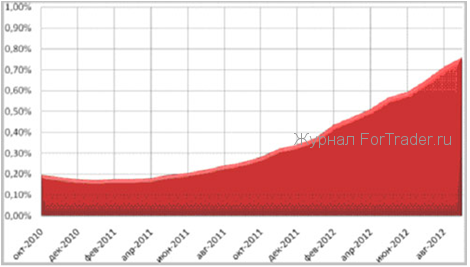

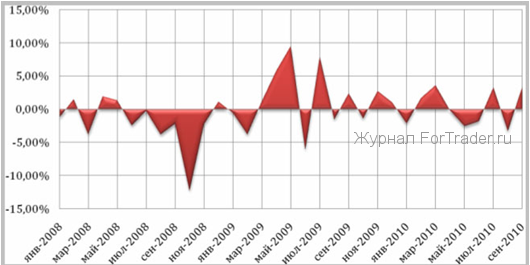

Рис. 4. Ежемесячная доходность канадского доллара против доллара США. Источник: расчеты автора.

Проведённый анализ подвел нас к следующим выводам:

— Курсовые доминанты канадского доллара свидетельствуют о возможном развороте тенденции в ближайшее время;

— Хотя пара канадский доллар/доллар США не отличается экцессивной волатильностью, но и доходность от движения у нее небольшая, и составляет 3% ежемесячно за прошедшие два года (см. рис. 4);

— Принятое решение диферсифицировать международные резервы РФ в пользу канадского доллара само по себе говорит за эту валюту, также как и разговоры о возможной диверсификации базовой валютной корзины специальных прав заимствования в конце текущего года за счет луни;

— Высокий обменный курс канадской валюты выгоден импортерам и розничным торговым сетям, в то время как невыгоден для производителей сырья, промышленных производителей и экспортеров. Очевидно, что вторая группа более многочисленна и влиятельна, поэтому высокий обменный курс луни не выгоден также и для Банка Канады, и хотя он не имеет склонность предпринимать валютные интервенции, имплицитные попытки понизить его курс могут быть предприняты.

Канадский доллар, по прогнозам большинства аналитиков, продолжит свой исторический тренд роста, и окрепнет к концу 2011 года к уровню в 1,15 долл. по расчетам RBC Global Asset Management. Другие аналитики настроены менее оптимистично, однако почти все они сходятся во мнении, что луни рано или поздно превысит отметку паритета. Тем не менее, вряд ли этот момент наступит прямо сейчас: канадец уже перекуплен на 15,67%, и вероятность разворота его краткосрочного тренда весьма высока. Поэтому для инвесторов мы рекомендуем не покупать канадский доллар в данный момент, ведь он уже близок к максимальным отметкам своего роста.

На основе проведенного анализа можно предположить, что наиболее продуманной татикой, как это не банально звучит, является стратегия «wait and see», то есть ожидания прояснения его краткосрочного тренда. В принципе, акции на мировых фондовых рынках после сентябрьского ралли должны вступить в период консолидации, однако вопрос о том, что будет с ценовой динамикой нефти, остается пока открытым. От ее будущего движения во многом зависит и движение луни. В тоже время в долгосрочном периоде повышение обменного курса канадского доллара по отношению к доллару США является весьма вероятным, поэтому если цены на нефть пойдут вниз, то можно после периода их падения покупать луни, при этом не выше 94 американских центов. Главный вопрос состоит в том, каковы пределы его роста, ведь за отметкой в 1,1030 долл. ценовая зона остается для луни неизученной.

И здесь мы может предположить следующее. Никогда, начиная с 1879 года, когда США вернулись к золотому стандарту, его курс не превосходил отметку в 1,10 долларов. Он был довольно близок к этому показателю в течение 1950-х и 1970-х гг., когда его курс не был жестко привязан к курсу доллара США, но все же это было за пределами его роста. Поэтому логично считать, что даже в условиях ослабления американского доллара канадец вряд ли превысит эту отметку.

***

Отсюда, важным представляется, что в долгосрочной перспективе канадский доллар может принести неплохую доходность, так как практически все эксперты ставят на эту валюту как на потенциального бенефициара. Большинство экономистов ожидает, что луни достигнет паритета с американским долларом во второй половине 2011 года. Что касается прогнозов экспертов о неминуемом паритете уже в ближайшее время, то очевидно, что этот вопрос носит скорее символическое значение. Исключая рост цен на нефть, нельзя сказать, что экономика Канады находится в намного более лучшей форме, чем у ее главного торгового партнера. Следовательно, вряд ли луни достигнет паритета за фоне разочаровывающих макроэкономических данных Канады. Вместе с тем, в долгосрочном периоде не стоит недооценивать роль канадского доллара в качестве резервной валюты и решения ЦБ РФ начать операции с ним. Как гласит общеизвестная поговорка, «always go where the big money goes».