Приближается лето, пора закрытий реестров компаний на право получения дивидендов, пора дивидендных отсечек. На мой взгляд, это самый страшный сезон. Ралли «Президентского цикла», ралли «Нового года», поговорка «Продавай в мае и гуляй», да, что там… Все они вместе взятые не отнимают столько денег у трейдеров, сколько отнимают гонки, спровоцированные дивидендными отсечками.

Давайте договоримся на берегу, я люблю дивиденды, я за дивидендные стратегии, под которые биржевики планомерно и кропотливо собирают портфели годами. Я против попытки сесть в уезжающий поезд, против сделок, спровоцированных приближением отсечки. Давайте рассмотрим основные ошибки биржевиков, строящих стратегии на основании дивидендных отсечек, чтобы в будущем вы их не допустили.

Ошибки на дивидендных отсечках

Как насчет того, чтобы питаться четыре раза в год? Что? Не протянете? Для меня спекулянты, которые строят стратегии на отсечках, похожи на тех, кто планирует есть 1-4 раза в год. Если реестр на дивиденды компания закрывает 1-4 раза в год, каков шанс, что вы поймаете правильную волну, а не сделаете убыточную сделку? Даже если вы очень консервативный человек, нужно ориентироваться на торговые сигналы, которые возникают как минимум раз в 20-25 в год. Чтобы было время для маневра, были данные для исследований, чтобы, пропустив один-два сигнала или нарвавшись на убыточные, у вас было множество шансов отбиться.

Мне часто парируют «летом я торгую дивиденды, а в остальные времена года есть еще куча новостей». Если вы хотите получать прибыль, важно, чтобы стратегия была комфортной. У 90% моих клиентов стратегия такая, что они могут проверить ее сигналы на прошлом. Можно ли проверить срабатывание новостей на прошлых котировках? Очень сомнительно, ведь все новости очень неоднородные, да к тому же на уровне слухов часто впечатываются в ДНК котировок. У стратегий, чьи торговые сигналы нельзя проверить на прошлом, мы принимаем риски как 100%, а еще, скорее всего, они будут неконтролируемые. Не верите? Докажите обратное?

Вернемся к тактикам игры на отсечках. Многие верят, что акции до отсечек растут. У меня такое ощущение, что в какой день до отсечки ты не встретишь биржевого аналитика, он будет говорить об этом. Для роста нужен повод, точка опоры. В качестве таковой мы с моим помощником взяли заседание Совета директоров, на котором рекомендуется размер дивиденда. Взяли с десяток самых популярных акций, за которыми чаще всего бегают люди в надежде на дивиденды. Так вот, в половине случаев акции росли, а в половине падали перед дивидендной отсечкой. Прям четко 50 на 50, причем, на схожее количество процентов.

Стратегия после отсечек

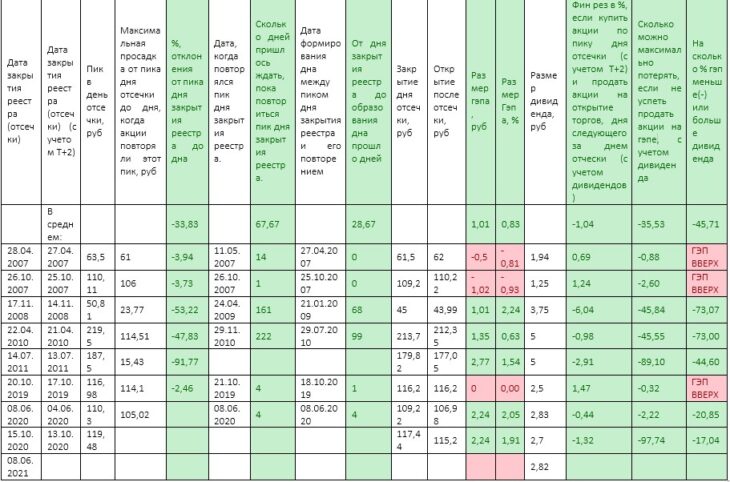

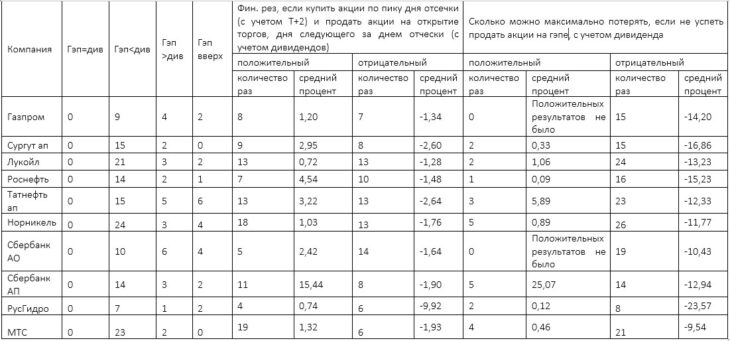

Ну да ладно, любителей покупать акции, гораздо меньше любителей построить стратегии в ожидании падения акций после отсечек. У многих трейдеров есть святая вера в то, что с утра в день после отсечки акции открываются с гэпом вниз на размер дивиденда. И они что-то пытаются придумать в этом ожидании. Давайте посмотрим сводную таблицу по российским популярным эмитентам, которая поможет нам развеять все мифы, связанные с поведением бумаг после отсечки.

- Миф первый: дивидендный гэп равен размеру дивиденда. Ноль раз был равен. Ноль!

- Миф второй: продавая акции на открытие торгов после отчески, обязательно останешься в плюсе, когда придут дивиденды. И снова нет! Каждый третий раз примерно ты будешь в минусе. А если тебе не повезет, и ты купишь акции по пику дня отсечки, то шансы остаться в плюсе вообще падают до 50/50!

- Миф третий: не бойся покупать акции перед отсечкой, даже если не продашь на гэпе, все равно будешь в плюсе. Даже комментировать этот миф не хочется. Если ты нечаянно купил бумаги по цене, которая оказалась пиком дня отсечки, то когда-нибудь ты возможно и будешь в плюсе, но почти всегда увидишь минус на своем счете, даже в «голубых фишках» он бывает в три-четыре раза больше дивиденда. На практике откаты счета по 15-20% разрушают трейдерские мозги даже у самых стойких долгосрочных инвесторов. Раз ты увидел такую неудачу, второй… А будет ли третий?

В таблице, приведенной ниже, есть сотня российских узнаваемых эмитентов. Чтобы подготовить сводную таблицу, я исследовала 16 параметров поведения акций до и после отсечки за всю историю каждой представленной бумаги на российском фондовом рынке. И эта таблица не идеальна, это защита от глупостей, которые делают люди на рынке. Вдавшись в более глубокие исследования, можно построить интересную стратегию заработка на дивидендах. Но я почти не вижу людей, готовых на это, проще повестись на уговоры аналитиков, а потом расстраиваться, почему мои бумаги упали на 4 размера дивиденда! Сводная таблица 1. Сравнение дивидендного гэпа и дивиденда и финансовых результатов при покупке бумаг с целью отсечка.

На что уговаривают нас аналитики?

Будучи публичным аналитиком, я невольно хочу оправдать коллег и сказать, что, когда они «рекламируют» дивиденды, то часто пишут про долгосрочное владение акциями, в контексте которого дивиденды не приятная мелочь, а важная часть стратегии. Клиенты просто не слышат про то, что стратегия предложена на долгосрок, затуманенные жаждой наживы. Но это оправдание подойдет единицам аналитиков и прочих биржевых гуру. На рынке полно «разводил», которые провоцируют вас на сделки по любому поводу. Не всегда они злодеи, иногда они сами верят в мифы, которые я перечислила выше. Честные аналитики, ориентированные на долгосрок, должны понимать и сто раз прописывать не только свой прогноз, но и декларацию о рисках, и не формальную, а с азами финансового планирования.

Очнитесь. Увы, в России ни у кого нет длинных денег. Вы просто подставляете людей. Публичная долгосрочная аналитика – вселенское зло. Ее можно давать только персонально клиенту, когда ты на 100% уверен, что его финансовый план реально готов к долгосрочному инвестированию. Лучше давайте людям факты, а они уже сами разберутся, связываться с дивидендными бумагами или нет.

Напоследок, приведу вам таблицу, на основании которой я делаю сводные данные. Если у вас нет таких таблиц, еще раз вас попрошу не приходить ко мне плакаться и жаловаться на судьбу, если вас снова обманут дивидендные бумаги. Ключ к будущему в прошлом! Очень часто, если вы бы посмотрели поведение бумаг до отсечек заранее, вы бы не нарвались на убытки.

Таблица 2. Какие данные нужно минимально знать, чтобы пережить дивидендную отсечку достойно. На примере акций «Распадская».