Основатель и президент хедж-фонда Greenlight Capital Дэвид Эйнхорн подал иск к Apple в Комиссию по ценным бумагам (SEC). Легенде Уолл-стрит, как и большинству инвесторов, надоело, что Apple не делится деньгами – не платит дивидендов. А денег много: только с марта 2012 года запас наличности корпорации вырос с $98 млрд до $137 млрд.

Привилегированные акции Apple с фиксированными дивидендами в 4%

У фонда Эйнхорна 1,3 млн акций Apple на 600 с лишним миллионов долларов. И к мнению этого человека, скорее всего, придется прислушаться – Эйнхорн не из тех, кого можно быстро заткнуть. Он не раз публично нападал на компании, в частности, призывал к отставке главу Microsoft Стива Балмера. У него вообще богатое на конфликты прошлое. В частности, Эйнхорн успел избавиться от акций Lehman Brothers еще в 2007 году, приобретя тем самым репутацию финансиста с потрясающей интуицией. В то же время его как-то оштрафовали на гигантскую сумму за использование инсайдерской информации в личных целях. Короче, личность весьма одиозная.

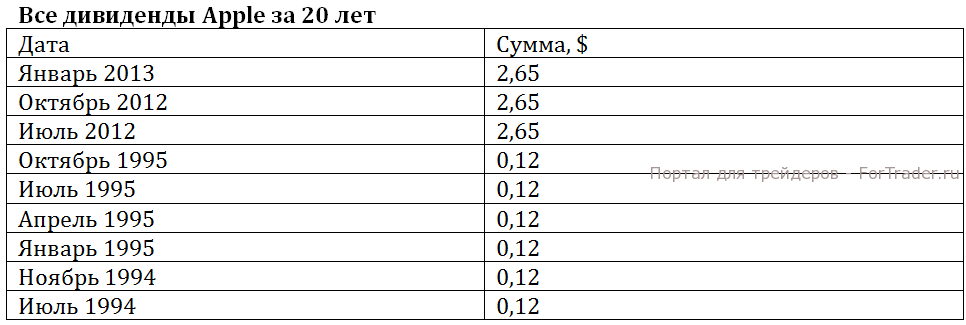

В интервью CNBC он вспомнил свою бабушку – мол, она, как и Apple, зажимала деньги на каждой мелочи и пыталась сэкономить каждую копейку. Руководитель Greenlight Capital выдвинул свое предложение: по его мнению, Apple должна выпустить бессрочные привилегированные акции с фиксированными дивидендами в 4% от чистой прибыли. Сейчас компания выплачивает 2,3% по обычным акциям. И Apple действительно не из тех, кто разбазаривает деньги направо и налево.

В общем, с учетом стоимости акций в $480 на закрытии 11 февраля — не слишком щедро. Так что Эйнхорна, призывающего компанию отказаться от мышления времен великой депрессии и разгрузиться от своего 137-миллиардного кэш-капитала, можно понять. И тот факт, что инвесторы хотят получить бессрочные привилегированные акции, настораживает: значит, есть надежда только на дивиденды – а не на рост котировок.

После этого демарша акции компании подскочили на 3%. Особенно взбодрил инвесторов ответ Apple на предложение Эйнхорна: управленческая команда компании и совет директоров ведут активные дискуссии о возвращении дополнительных денежных средств акционерам и в этих рамках оценят нынешнее предложение.

C другой cтороны, предложение Эйнхорна вызвало многочисленные споры. Во-первых, эксперты недоумевают, почему основатель хедж-фонда выступил именно за привилегированные акции. Их выпуск не добавит стоимости компании. Да, такой шаг поднимет котировки акций — инвесторы перестанут беспокоиться, что никогда не увидят денег, генерируемых Apple. Но ведь регулярные дивиденды по обыкновенным акциям или обратный выкуп могли бы произвести такой же эффект. По большому счет, пока Эйнхорн умело раскачивает лодку, предоставляя обширное поле для рассуждений: что же делать Apple с растущим запасом денег на балансе.

Эйнхорн говорил о 4% от чистой прибыли. Учитывая нынешнюю доходность, получается, что для его удовлетворения можно было бы к обычным акциям добавить совсем немного. Но он почему-то настаивает на выпуске акций другого класса.

И далеко не все аналитики считают, что идея Эйнхорна послужит интересам акционеров. Учитывая, что в связи с Fiscal Cliff налоги на дивиденды увеличились, предпочтительнее оказался бы выкуп акций.

Apple пора начать тратить!

Так что же должен на самом деле сделать Apple – или, если уж на то пошло, любая другая компания — чтобы увеличить стоимость акций, когда у них на счетах миллиарды?

В пользу обратного выкупа акций свидетельствует опыт других технологических тяжеловесов. В долгосрочной перспективе, нет лучшего пути добавить стоимости акциям, чем сократить их количество в свободном обращении, таким образом ускоряя рост прибыли на акцию. Такие компании, как Ciscо, Microsoft, IBM, Oracle и Intel делали buy-back на протяжении многих лет.

Правда, акции Microsoft и Intel были довольно слабыми в последние годы — но причина здесь в том, что они были чрезвычайно завышены с самого начала. Снижение количества акций в обращении не поможет, если акции переоценены, особенно когда акция имеет очень высокий коэффициент P/S — капитализации к выручке.

Например, IBM никогда не была переоценена на основе P/S, поэтому сейчас ее акции оказались на исторических максимумах. Пример компании в этом смысле очень показателен — снижение количества акций в свободном обращении оказывало положительный эффект. Кстати, теперь эту стратегию уже может применить и Microsoft — акции уже оценены справедливо. Что касается Apple, сегодня акции (как показано на графике) достаточно дешевы и коэффициент P/S невысок, поэтому обратный выкуп будет иметь тот же эффект, что у IBM.

В общем, Apple ни в коем случае не должна изменять долевую структуру компании. Наоборот, она должна копить деньги и использовать дополнительные средства от доходов на выкуп акций на постоянной основе. Тогда EPS (прибыль на одну акцию) будет расти, а акционеры будут в восторге.

Кроме того, надо помнить, что Apple отправляет все свое производство на аутсорсинг в другие страны, в основном в не слишком дружелюбный Китай. Учитывая, что давно ходят слухи о том, что Apple обирается строить заводы в США, компании могут понадобиться средства — и тогда огромная гора денег, на которой восседает Apple, может значительно уменьшиться.