Анализ нескольких таймфреймов в стратегии “Следование за рынком” обеспечивает более широкий взгляд на рынок и повышение качества оценки динамики котировок торгуемого актива.

Как работает MTF стратегия

Движение рынка происходит в нескольких временных периодах одновременно, поэтому любой котировочный сигнал, анализируемый трейдером, состоит из множества ритмов с различными периодами, при этом ритмы непостоянные: возникают и исчезают в ходе своей эволюции во времени. Это может приводить к противоречиям в тенденциях (трендах) рынка в зависимости от временного периода, используемого трейдером в качестве основного при торговле. Например, по основному периоду – тренд “восходящий”, но при этом наблюдаются среднесрочный и краткосрочный “нисходящие” тренды по другим периодам.

Основная рекомендация, приводимая в различных публикациях: применять анализ нескольких таймфреймов по методу “сверху вниз” (от большего к меньшему), то есть использовать технику нескольких таймфреймов (техника MTF).

При этом:

- более старшие таймфреймы по отношению к основному используются для определения основного тренда, то есть для подтверждения рабочей торговой гипотезы.

- Более младшие – для определения краткосрочного тренда и для улучшения моментов входов и выходов в сделки.

- Основной рабочий таймфрейм, собственно, нужен для реализации рабочей торговой гипотезы (“среднесрочный тренд”).

Считается, что более длительный таймфрейм всегда важнее, чем более короткий, или иначе недельный тренд сильнее, чем дневной, а месячный сильнее недельного.

Такое мнение связано с тем, что размах ритмов составляющих котировочный сигнал обычно по величине (амплитуде) возрастает с увеличением периодов этих ритмов, что практически всегда наблюдается для котировочных сигналов различных торгуемых инструментов.

При переходе к более длительным таймфреймам происходит поглощение более мелких ритмов котировочного сигнала самим “телом свечи” и более мелкие ритмы в явном виде уже не наблюдаются, а лишь определяют границы “тела свечи”. В явном виде наблюдаются только более длительные ритмы. Их размах по величине (амплитуде) практически всегда больше, чем у мелких ритмов, отсюда и вывод, что более длительный таймфрейм всегда важнее (весомее), чем более короткий.

Интересно, что техника использования нескольких таймфреймов в трейдинге (MTF стратегии) в цифровой обработке сигналов называется многоскоростной обработкой сигналов (multirate processing) и широко используется.

Пример MTF стратегии на EUR/USD

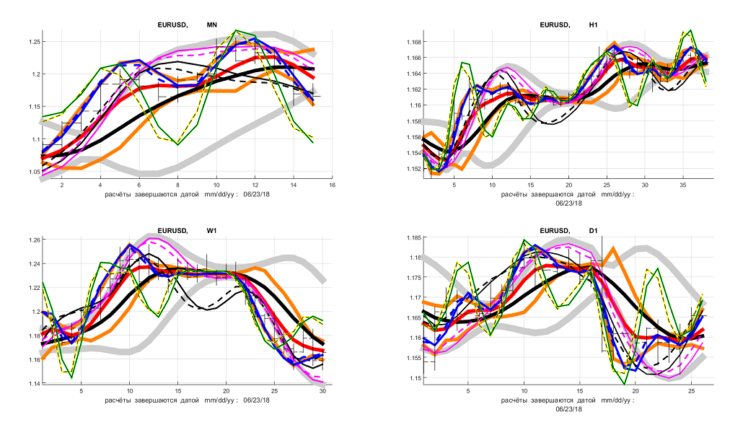

Проведём анализ валютной пары EUR/USD с использованием техники MTF. Проведем анализ нескольких таймфреймов: MN, W1, D1, H1.

В рамках проводимого анализа рассмотрим процесс зарождения и формирования ритмов сигнала котировок с различными периодами при переходе от более длительного таймфрейма к более короткому, то есть по методу “сверху вниз”.

При таком переходе настройки параметров используемых технических индикаторов не изменяются. Все графики котировок завершаются одной датой — 23 июня 2018 г.

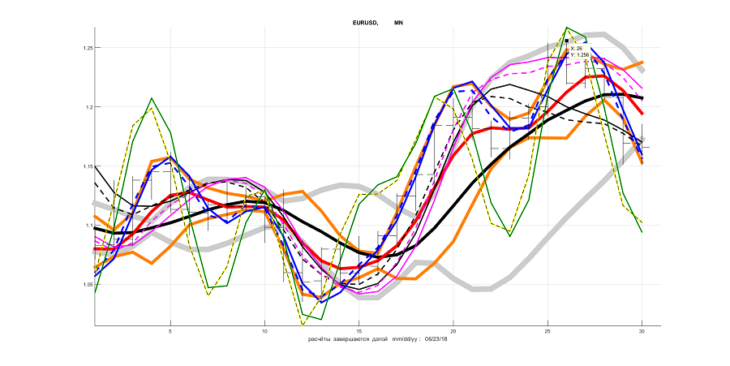

Анализ на таймфрейме “месяц” (MN)

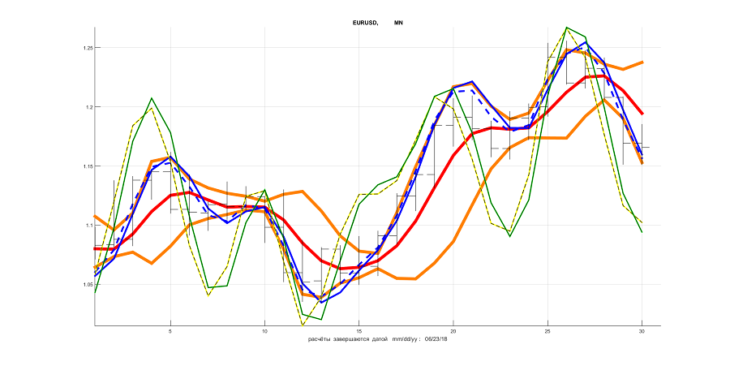

Начнём рассмотрение с месячного графика EUR/USD. На рисунке 1 отображен график курса валютной пары (Monthly, дата завершения 23 июня 2018 г.).

Для выделения и анализа старших, более длинных ритмов на графике котировок курса EURUSD (таймфрейм MN) применяем двухслойную систему технического анализа RAIQS.

Система технического анализа RAIQS ранее подробно рассмотрена в статьях: Система RAIQS для реализации стратегии “следование за рынком, а также Следование за рынком по системе RAIQS из четырёх индикаторов.

В данном примере применяемая двухслойная система RAIQS образована из двух слоёв, каждый слой состоит из четырёх индикаторов (RAMA, RASL, RAOS, RAOSQ).

Первый слой (быстрый) изображён на рисунке 1:

- скользящая средняя RAMA(9) (красная линия),

- индикатор слоя RASL(4, 17) (оранжевые линии),

- осциллятор RAOS(9) (скорость скользящей средней RAMA, синие линии),

- квадратурный осциллятор RAOSQ(9) (ускорение скользящей средней RAMA, жёлтые и зелёные линии).

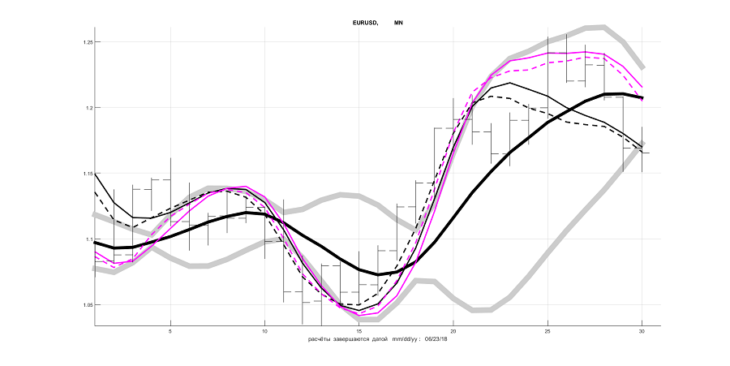

Второй слой (медленный) изображён на рисунке 2:

- скользящая средняя RAMA(18) (чёрная линия),

- индикатор слоя RASL(12, 36) (серые линии),

- осциллятор RAOS(18) (скорость скользящей средней RAMA, пурпурные линии),

- квадратурный осциллятор RAOSQ(18) (ускорение скользящей средней RAMA, тонкие чёрные линии).

Сборка системы RAIQS из двух слоёв изображена на рисунке 3, на котором совмещены рисунки 1 и 2.

Отображение двух слоёв на рисунке 3 (а также на всех последующих рисунках) даёт возможность представить динамику анализируемого котировочного сигнала обобщённо в виде совмещения двух динамик “быстрой” (рисунок 1) и ”медленной” (рисунок 2).

“Медленная” динамика отображает глобальный ритм, то есть отображает основные трендовые тенденции. “Быстрая” динамика отображает более “быстрый” ритм, “встроенный” в “медленную” динамику и формирует “откаты и подъёмы” внутри основных трендовых тенденций, задаваемых “медленной” динамикой.

На месячном графике на рисунке 3 видно, что после нисходящего движения формируется сигнал коррекции: котировки у нижней опорной границы медленного слоя RASL (серые линии) и “замедление” нисходящего движения – сигнал квадратурного осциллятора быстрого слоя RAOSQ (жёлтая и зелёная линии).

Если более подробно, то по “медленной ” динамике из рисунков 2 и 3 видно, что при нисходящем движении котировки подошли к нижней границе “медленной” динамики (нижняя опорная граница медленного слоя RASL (серые линии)). При этом по “быстрой” динамике из рисунков 1 и 3 видно, что формируется сигнал коррекции (“замедление”) нисходящего движения – сигнал квадратурного осциллятора быстрого слоя RAOSQ (пересечение жёлтой и зелёной линий).

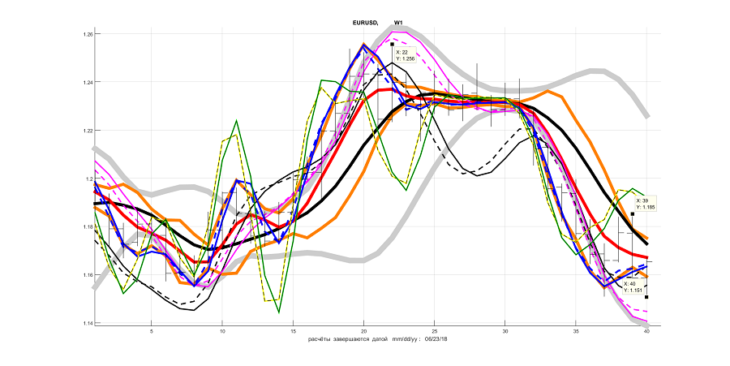

Анализ на таймфрейме “неделя” (W1)

На следующем этапе анализа переходим на более краткосрочный таймфрейм – недельный (W1). Ожидаем, что в данном случае должны проявиться более быстрые, короткие ритмы, характерные для недельного таймфрейма (W1).

На рисунке 4 отображены котировки курса EUR/USD (Weekly, дата завершения 23 июня 2018 г.).

На рисунке 4 сигнал коррекции, сформированный на рисунке 3, после нисходящего движения можно наблюдать в более развёрнутом виде: индикаторы медленного слоя подтверждают развитие коррекции (RASL (серые линии), RAOS (пурпурные линии, разворот вверх), RAOSQ (тонкие чёрные линии, разворот вверх)). Индикаторы быстрого слоя отображают более “быстрые периоды” – подъёмы и откаты.

В точке завершения рисунка 4 наблюдаем, что находимся в положении “отката вниз” (по индикаторам “быстрого слоя”) внутри более “глобального” разворота “вверх” (по индикаторам “медленного слоя”). То есть, с “отката вниз” ждём продолжение движения “вверх”.

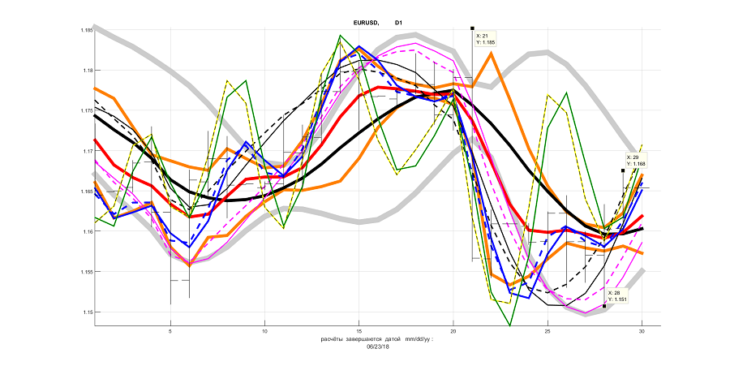

Анализ на таймфрейме “день” (D1)

На следующем этапе анализа переходим на ещё более краткосрочный таймфрейм – дневной (D1). Ожидаем проявление ещё более быстрых, более коротких ритмов, характерных для дневного таймфрейма (D1).

На рисунке 5 отображены котировки курса EUR/USD (Daily, дата завершения 23 июня 2018 г.).

На рисунке 5 видно, что по “медленной” динамике из начала разворота “вверх” котировки находятся далее в восходящем движении, что показывает консолидированный разворот “вверх” квадратурных осцилляторов RAOS (пурпурные линии) и RAOSQ (тонкие чёрные линии) медленного слоя.

Восходящее движение также наблюдается по индикаторам быстрого слоя. Но произошло достижение верхней границы медленного слоя RASL (серые линии), поэтому ожидаем появление сигнала на “откат вниз” по осцилляторам быстрого слоя, а в дальнейшем продолжение восходящего движения “в среднем”, в соответствии с началом восходящего движения по динамике на таймфрейме W1 (рисунок 4).

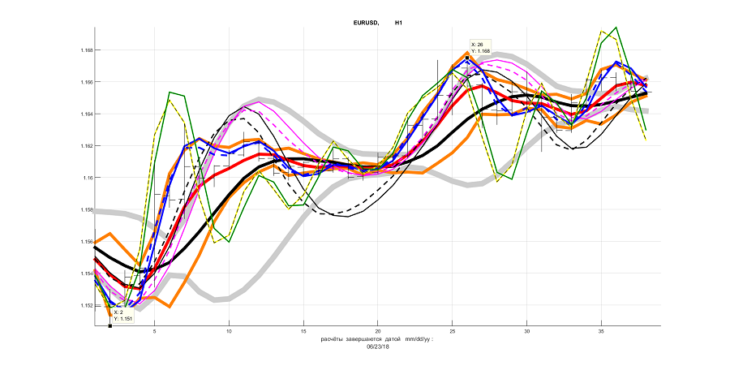

Анализ на таймфрейме “час” (H1)

На следующем этапе анализа переходим на ещё более краткосрочный таймфрейм – часовой (H1).

На рисунке 6 отображены котировки курса EUR/USD (H1, дата завершения 23 июня 2018 г.).

На рисунке 6 наблюдаем взаимодействие “быстрой” и ”медленной” динамик, отображаемых “быстрым” и ”медленным” слоями системы RAIQS.

Отображение динамик (рисунок 6) на более коротком таймфрейме (H1) (по отношению к основному таймфрейму (D1), рисунок 5) используется для определения более краткосрочного тренда, для улучшения моментов входов и выходов из сделки.

То есть, в данном случае динамика на таймфрейме H1 (рисунок 6) позволит определить локальный вход в сделку при формировании ожидаемого сигнала на “откат вниз”. Этот сигнал мы ожидаем по осцилляторам быстрого слоя по динамике на основном таймфрейме D1 (рисунок 5).

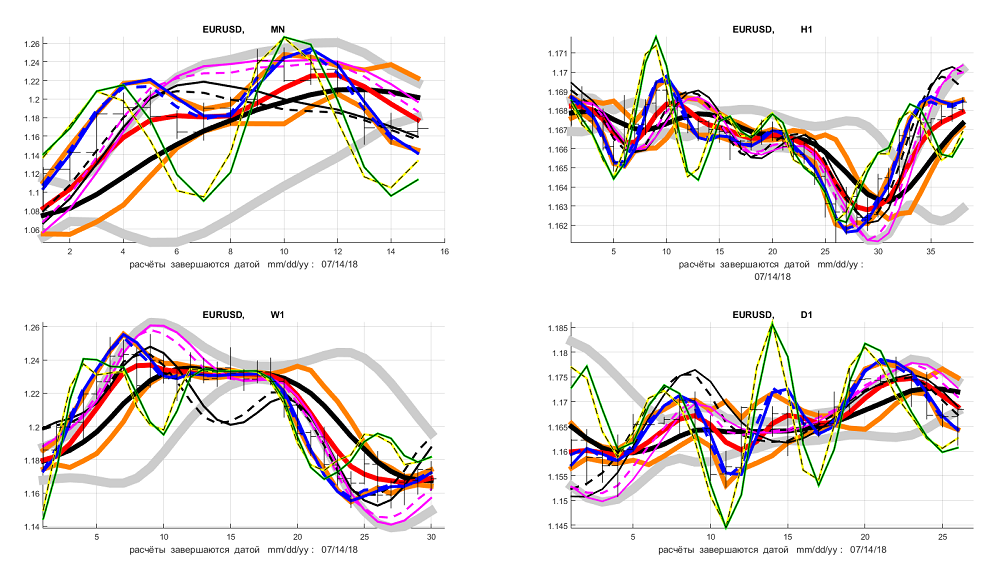

На рисунке 7 все графические результаты совмещены в одном окне.

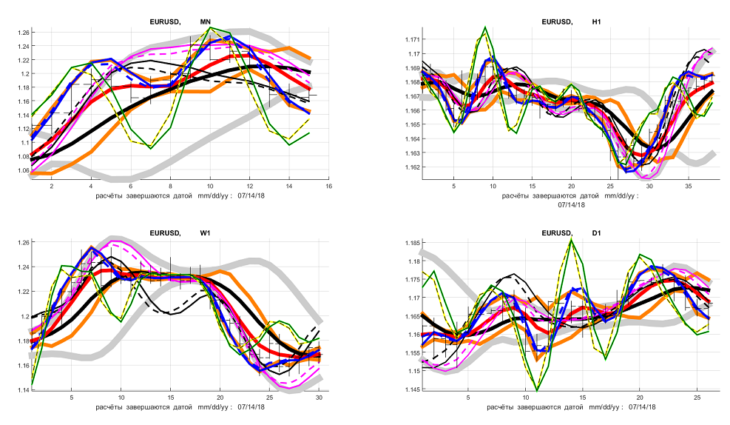

Форвард-тест

На рисунке 8 приведено повторение рисунка 7, но графики котировок теперь завершаются более поздней датой 14 июля 2018 г. То есть на рисунке 8 приведено повторение графиков рисунка 7 с временным лагом три недели. Это даёт возможность рассмотреть развитие основных тенденций графиков с текущей даты (23 июня 2018 г.) на более позднюю дату (14 июля 2018 г.).

Завершение

Техника MTF (анализ нескольких таймфреймов) представляет собой эффективный способ сбора и упорядочивания данных для принятия решений по торгуемому активу. Подход “сверху вниз” при реализации стратегии “следование за рынком” с использованием нескольких таймфреймов обеспечивает повышение объективности анализа динамики котировок и повышение качества принятия торговых решений.

Читайте последние обновления журнала Fortrader на нашем канале в Facebook и в ленте Telegram!

Смотрите также

https://fortraders.org/binary-options/sovmeshhaem-valyutnyj-rynok-i-binarnye-opciony.html