Здравствуйте, уважаемые коллеги. В ходе данного урока я продолжу рассказывать о разворотных паттернах, применяемых в Price Action. Сегодня рассмотрим 2 из их многообразия – это «Рельсы» и «Внешний бар».

Паттерн «Рельсы»

Паттерн «Рельсы» — двухбаровая формация, то есть для того, чтобы сказать, что паттерн завершен, необходимо 2 бара — не больше, но и не меньше.

Идентификация паттерна: данный паттерн состоит из двух соседних разнонаправленных баров. К примеру, если первый бар – бычий, то второй должен быть медвежьим. Желательно, чтобы цены открытия и закрытия обоих баров были близки к максимумам и минимумам.

На рисунке 1 показан классический паттерн «Рельсы». Как видно из данного примера, его местоположение, а именно на «свинг-лоу», усиливает значимость паттерна.

Усиливающие и ухудшающие факторы

Как и у любого другого паттерна Price Action, существуют факторы, существенно повышающие его надежность, а именно:

— Паттерн образовался в направлении преобладающего тренда.

— Второй бар, входящий в паттерн, закрывается рядом с минимумом/максимумом.

— Важный ценовой уровень.

— Образование паттерна на «свинг-хай» или «свинг-лоу».

Соответственно, существуют и факторы, существенно снижающие его эффективность:

— Паттерн возник против преобладающего тренда (Хотя паттерн считается разворотным, рекомендуется по крайней мере на начальном этапе освоения не играть против тренда).

— Второй бар паттерна закрывается рядом с серединой или ближе к открытию.

— Рядом с возникшим паттерном находится уровень поддержки/сопротивления или PPZ.

Торговля по паттерну «Рельсы»

В качестве примера торговли по паттерну «Рельсы», я возьму бычий паттерн. Медвежий отрабатывается с точностью до наоборот. Ордер на вход выставляем чуть выше максимума паттерна, стоп – чуть ниже минимума.

Следует отметить еще одну немаловажную деталь. Довольно часто после возникновения паттерна цена откатывается от уровня открытия в сторону стопа и этот откат может быть весьма и весьма значительным. Однако паттерн считается действительным, пока откат не превысил 50% от высоты паттерна.

Если же уровень превышен, то следует закрыть позицию, не дожидаясь срабатывания основного стопа – рынок всегда даст возможность перезайти. С другой стороны, данное свойство, а именно откат, можно использовать для входа с уменьшенным риском, располагая стоп за максимумом или минимумом.

Паттерн «Внешний бар»

Следующий паттерн, о котором я хочу рассказать в рамках данной статьи, – «Внешний бар». Также как и предыдущий, данный паттерн является разворотным и имеет два вида – бычий и медвежий.

В методах торговли Price Action принята такая аббревиатура их обозначения:

— Бычий паттерн — BUOVB (BUllish Outside Vertical Bar).

— Медвежий паттерн — BEOVB (BEarish Outside Vertical Bar).

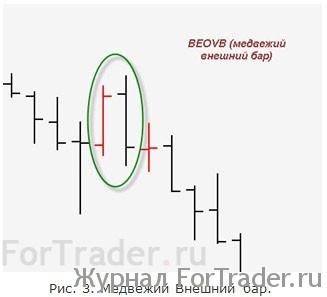

Внешний вид паттерна: данный сетап состоит из двух баров, из которых, первый бар, целиком находится внутри диапазона второго бара.

На рисунке 3 показан пример медвежьего паттерна, расположенного на «свинг-хай». Данный паттерн считается рабочим, пока не пробит его максимум (для медвежьего), в отличие от паттерна «Рельсы».

Усиливающие и ухудшающие факторы

По аналогии с предыдущим паттерном, давайте рассмотрим факторы, повышающие его надежность:

— Паттерн образован в направлении преобладающего тренда.

— Второй бар, входящий в паттерн, закрывается рядом с минимумом/минимумом.

— Важный ценовой уровень или PPZ.

— Паттерн образуется на свинг-хай или свинг-лоу (для медвежьего и бычьего рынка соответственно).

Соответственно прокомментируем и факторы, ослабляющие паттерн:

— Паттерн возник против основного тренда.

— Второй бар паттерна закрывается рядом с серединой или ближе к открытию.

— Паттерн упирается в уровень поддержки/сопротивления или PPZ.

Правила входа по паттерну

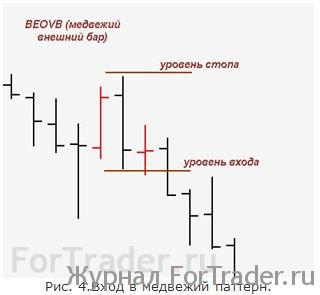

На рисунке 4 приведен пример входа для медвежьего паттерна (BEOVB). Отработка для бычьего (BUOVB) сигнала выглядит противоположным образом. Ордер выставляется чуть ниже минимума второго бара, а стоп – за его максимумом.

И на сегодня это все, что я хотел рассказать о паттернах, применяемых в методах торговли «Price Action». Продолжение ждите в следующих номерах журнала ForTraders.org.