В этом выпуске мы рассмотрим стратегию работы по дивергенции на основе индикатора CCI предложенной к исследованию участником форума Юрий2. Для тестирования воспользуемся уже готовым советником и индикатором, размещенным участником liveexpert на нашем форуме. Нашей задачей становится его небольшая модернизация относительно новых правил.

Скажу сразу, что мы не получим идеальную систему, так как много сигналов, сгенерированных экспертом, разумно было бы пропустить как малозначимые или вовсе рассмотреть их иначе, проведя поиск с другого возвышения или дна. Для обсуждения советника в этот раз приглашаю вас в чат для трейдеров, где мы с вами сможем решить любые вопросы относительно доработки или исправления эксперта, а также просто пообщаться в режиме он-лайн.

Используемые индикаторы:

1. Линии Боллинджера.

2. Divergence_cci – индикатор дивергенции по CCI.

Основные правила торговой стратегии:

1. Свеча, на которой образовалась дивергенция, должна выходить за пределы линий Боллинджера.

2. Продаем, если имеется дивергенцию на продажу, и сигнальная свеча заходила за верхнюю линию Боллинджера.

3. Покупаем, если имеем дивергенцию на покупку, и сигнальная свеча заходила за нижнюю линию Боллинджера.

4. СтопЛосс устанавливается на расстоянии между линиями Боллинджера в момент наступления сигнала на продажу или покупку.

5. ТейкПрофит не используется.

6. Позиция закрывается при касании противоположной сигналу линии Боллинджера.

Тестируем работу по дивергенции на основе индикатора CCI

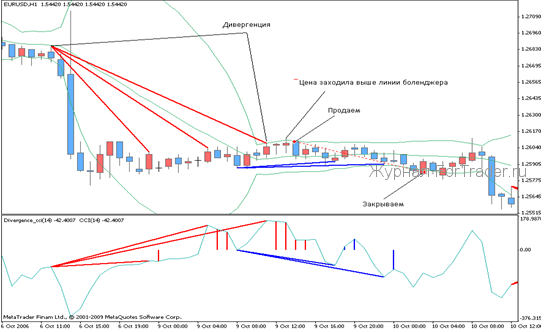

Рис. 1. Пример сделки по дивергенции CCI.

Как видим, правила очень просты и доступны для торговли даже вручную. Посмотрим, что нам покажет тестирование.

Тестирование советника по стратегии

Для программирования эксперт также оказался не сложным. Тестирование будем проводить на самой активной валютной паре EURUSD. Используем часовой таймфрейм и историю с 1999 года по текущее время. Начальный депозит – 1000 у.е.

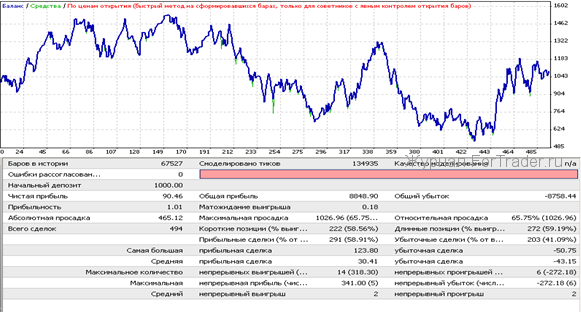

Рис. 2. Результат тестирования эксперта со стандартными настройками. EURUSD 1H 1999-2009.11.13.

Загрузить подробный отчет

Обсуждать подобный график баланса, честно говоря, не особо возникает желание. Прибыль за 10 лет составила 90 у.е., активный рост сочетался с не менее резвым падением, да и сделок, прямо скажем, было не так много для столь продолжительного периода тестирования. И даже не смотря на то, что непрерывных выигрышей было больше, а прибыль выше убытка, в целом смотреть здесь не на что. Как я и говорил ранее, необходимо включение какого-либо фильтра для лучшей оценки сигнала. Только вот тогда количество сделок уменьшится еще сильнее.

Предлагаю пойти нашим излюбленным путем оптимизации и посмотреть, есть ли возможность «вытащить» больного из такого несимпатичного положения без проведения дополнительных манипуляций с кодом.

Оптимизация стратегии

Оптимизацию будем проводить на идентичном инструменте: EURUSD, часовой график, стандартные настройки индикаторов, только время оптимизации: 2 года (2006-2008).

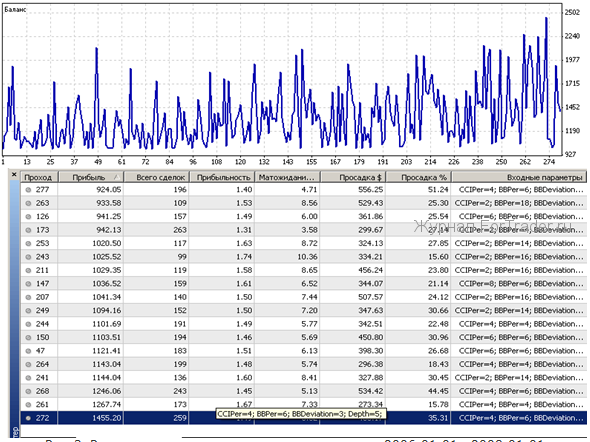

Рис. 3. Результат оптимизации параметров стратегии 2006-01-01 — 2008-01-01.

Загрузить подробный отчет.

Как видим, результаты оптимизации оказались разноплановыми, но прибыль не превышает 2500 у.е., в среднем своем варианте 1500 у.е. при средней просадке и оптимальном количестве сделок. Такой вариант выделен на рисунке 3. Посмотрим, какие результаты он даст.

Результаты оптимизации

В этот раз мы опустили график с участком оптимизации, в место этого мы отметили его на графике полного цикла (см. рис. 4).

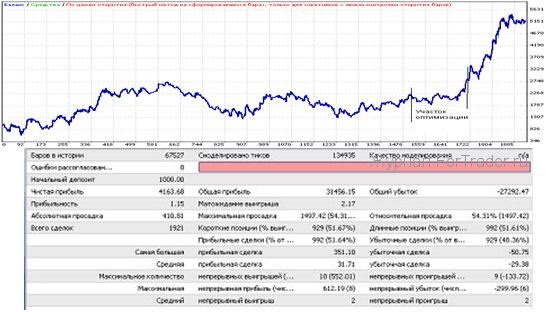

Рис. 4. Результат работы параметров стратегии после оптимизации. EURUSD H1, 1999 — 2009.11.13.

Вот теперь и рассказать приятно. График баланса очень впечатляет, особенно в последние годы. Очевидно для подобной стратегии состояние финансовой нестабильности – самое оно. Но и в прежние, менее кризисные годы торговля велась достаточно консервативная, с плавным ростом и падением, что примечательно, в минус график не уходил ни разу. Статистика «в цифрах» также достаточно благоприятная: значительно выросло мат. ожидание – с 0,18 до 2,17, прибавилось количество сделок, хотя соотношение непрерывного проигрыша к выигрышу явно стало хуже. Тем не менее, уже есть над чем «колдовать», не опасаясь за потраченное зря время.

Выводы

Тем не менее, результат стабильным назвать, конечно, сложно. Как можно увидеть из результатов тестирования, дивергенция способна принести неплохую и стабильную прибыль на определенных участках рынка, но и попасть в серию отрицательных сделок тоже возможно. Можно сделать вывод, что такой подход имеет право на жизнь, но с определенной долей доработки метода фильтрации сигналов. Как я уже писал, механически они получаются не точными: в минус идут практически все сделки на флете, который советник фильтровать не умеет, что отчетливо видно на «некризисных» участках тестирования. Если устранить этот недостаток, советник станет вполне достойным. Посему предлагаю на этом остановиться и подумать совместно, как можно исправить проблему. Жду ваших предложений в чате для трейдеров.

Описание параметров полученного советника

— CCIPer = 14 — период индикатора CCI.

— BBPer = 20 – период усреднения Боллинджера.

— BBDeviation = 2; — размер отклонений линий Боллинджера.

— Depth = 1 – расчет дивергенции: чем выше значения, тем больше сигналов находит индикатор.

— Lots = 0.1 — объем сделки.

— Остальные параметры не используются.

Скачать эксперта с индикатором по стратегии

Комментировать в социальной сети

Обсудить на форуме