Мы продолжаем цикл статей, посвященных гармоническим паттернам Гартли на рынке Форекс. Сегодня рассмотрим условия формирования и принципы использования в торговле гармонического паттерна AB=CD.

Как образуется гармонический паттерн AB=CD

Равнозначные отношения цены, которые выражаются через соотношения Фибоначчи, образуют одну из интереснейших гармонических моделей — паттерн AB=CD, который, по сути, является главной составляющей всех остальных моделей. С одной стороны, такой гармонический паттерн будет являться коррекцией (если смотреть с точки зрения волновой теории Эллиотта), с другой — такой паттерн, в большинстве случаев, является разворотной моделью.

Виды гармонической модели AB=CD

Модель AB=CD подразделяется на 2 вида:

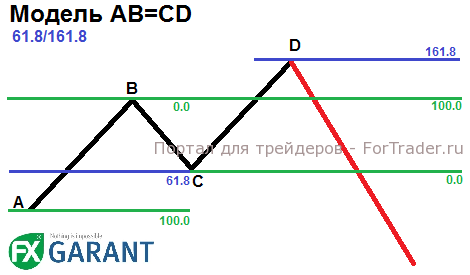

- Гармонический паттерн AB=CD с ретрейсментом точки С равным 61.8% и проекцией ВС=161.8%.

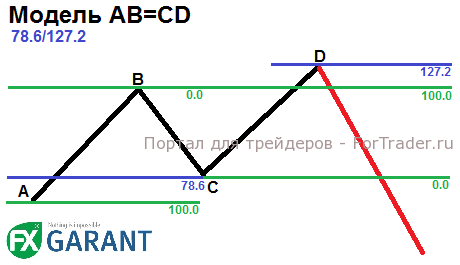

- Гармонический паттерн AB=CD с ретрейсментом точки С, составляющим 78.6% и проекцией ВС=127.2% (см. рис. 2)

Описанные соотношения уровней Фибоначчи являются образцовыми для построения рассматриваемого паттерна. Однако на практике чаще всего выделяют модели AB=CD с параметрами, близкими к идеальным.

Примеры использования гармонического паттерна AB=CD

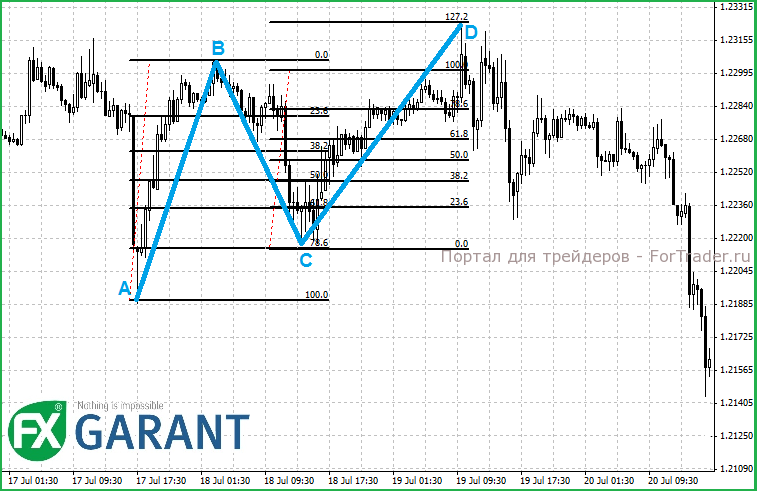

Обратимся непосредственно к графикам:

Графики 3 и 4 демонстрируют идеальные рыночные варианты гармонического паттерна AB=CD. К сожалению, рынок формирует такие красивые, практически эталонные, модели крайне редко. Однако если вы все-таки увидите эти варианты, то уверенность в торговом сигнале такого паттерна стремится к максимуму.

Цели для отработки паттернов Гартли устремлены к тем же локальным уровням Фибоначчи, которые формируют «ветки» паттерна. Практически наблюдается, что рынок отрабатывает сигнал по паттерну AB=CD минимум на 25% от стороны CD. Дальнейшие цели определяются строго по уровням Фибоначчи. Важными уровнями, естественно, так же являются уровни вершин паттерна.

Кроме того, на практике отлично отрабатываются некоторые нестандартные конфигурации гармонической модели AB=CD. Одной из таких является модель с ретрейсментом точки С равным 78.6% и проекцией ВС=161.8%.

Бывают и такие рыночные ситуации, когда при достижении допустимого уровня для образования паттерна, цена продолжает движение в сторону развития луча CD. Воспользуемся расширением Фибоначчи, отложим высоту отрезка AB от точки С, таким образом делая акцент на уровнях 1.27*AB и 1.618*AB.

Рекурсивные лучи гармонического паттерна AB=CD

К дополнительным свойствам AB=CD относится и рекурсивная архитектура каждого луча, причем нескольких порядков. Т.е. каждый луч может являться самостоятельным паттерном AB=CD. Такая система внутреннего строения лучей, напоминающая схему организации волн Эллиотта, качественно поднимает уровень точности торговых сигналов. На примере рисунка 4, подробно рассматривая луч BC, невооруженным глазом можно увидеть младший паттерн ab=cd с расширением Фибоначчи.

Исходя из всего вышеперечисленного, можно отметить, что гармонический паттерн AB=CD – это не только нужный и довольно эффективный инструмент при поиске вершин и впадин, но и основа для других моделей гармонического анализа. Успешной торговли!